Staatscourant van het Koninkrijk der Nederlanden

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2024, 11814 | ander besluit van algemene strekking |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2024, 11814 | ander besluit van algemene strekking |

Directoraat-generaal Belastingdienst/Corporate Dienst Vaktechniek

Besluit van 2 april 2024, nr. 2024-186206

De Staatssecretaris van Financiën heeft het volgende besloten.

Dit besluit bevat mijn beleid voor de fiscale eenheid in de vennootschapsbelasting (artikel 15 en volgende van de Wet op de vennootschapsbelasting 1969). Dit besluit is een actualisatie van mijn besluit van 14 december 2010, nr. DGBD2010/4620M (Stcrt. 2010, 20684), meest recent gewijzigd door mijn wijzigingsbesluit van 10 juni 2020, nr. 2020-06221 (Stcrt. 2020, 32618), en voegt het samen met mijn Besluit winstsplitsing, spoedreparatie en artikel 10a (Stcrt. 2022, 11028). Naast redactionele wijzigingen zijn er enkele inhoudelijke aanpassingen, deze zijn benoemd in de inleiding.

Dit besluit bevat mijn beleid voor de fiscale eenheid in de vennootschapsbelasting (artikel 15 en volgende van de Wet op de vennootschapsbelasting 1969). Dit besluit is een actualisatie van mijn besluit van 14 december 2010, nr. DGBD2010/4620M (Stcrt. 2010, 20684), meest recent gewijzigd door mijn wijzigingsbesluit van 10 juni 2020, nr. 2020-06221 (Stcrt. 2020, 32618), en voegt het samen met mijn Besluit winstsplitsing, spoedreparatie en artikel 10a (Stcrt. 2022, 11028). In onderdeel 1.1 geef ik een overzicht van de gebruikte begrippen en afkortingen. In onderdeel 1.2 beschrijf ik de basis van de goedkeuringen. In onderdeel 1.3 beschrijf ik de wijzigingen ten opzichte van de meest recente versie van het besluit van 14 december 2010.

|

Aangemerkte moedermaatschappij |

Een moedermaatschappij als bedoeld in artikel 15, tweede lid, van de Wet op de vennootschapsbelasting 1969 |

|

Bezitseis |

De eis als bedoeld in artikel 15 van de Wet op de vennootschapsbelasting 1969 dat een moeder- of topmaatschappij de gehele juridische en economische eigendom bezit van ten minste 95 percent van de aandelen in het nominaal gestorte kapitaal van een dochtermaatschappij of aangemerkte moedermaatschappij |

|

Bfe 2003 |

Besluit fiscale eenheid 2003 |

|

FE (in afbeeldingen) |

Fiscale eenheid |

|

Wet Vpb 1969 |

Wet op de vennootschapsbelasting 1969 |

De goedkeuringen in dit besluit zijn gebaseerd op artikel 63 Algemene wet inzake rijksbelastingen (hardheidsclausule).

Bij de actualisatie heb ik nagenoeg alle onderdelen redactioneel gewijzigd. Hiermee zijn geen inhoudelijke wijzigingen beoogd. Daarnaast heb ik de volgende aanpassingen aangebracht:

– Bij de goedkeuring over de bezitseis in pandrechtsituaties heb ik verduidelijkt dat de goedkeuring kan worden toegepast tot het moment dat de pandrechthouder bij de uitoefening van zijn pandrecht de aandelen verkoopt (onderdeel 3.2).

– Bij de goedkeuring over de bezitseis in situaties waarin een aandelenverkoopovereenkomst wordt gesloten en er toestemming moet worden verkregen van een toezichthoudende autoriteit, heb ik de periode die in ieder geval als een korte termijn wordt aangemerkt verlengd van drie naar zes maanden en heb ik verduidelijkt dat de goedkeuring geldig is tot het moment waarop de toestemming is verkregen. Aanvullend heb ik onder voorwaarden goedgekeurd dat het moment waarop de juridische overdracht van de aandelen wordt geacht plaats te vinden op hetzelfde moment als de toestemming van de toezichthoudende autoriteit is verkregen (onderdeel 3.3).

– De goedkeuringen die gelden voor latente liquidatieverliezen heb ik uitgebreid, waardoor ze ook gelden voor latente stakingsverliezen (onderdeel 4).

– Onderdeel 6 van het besluit van 14 december 2010 bevatte mijn uitleg van de woorden ‘niet in aftrek worden toegelaten’ van artikel 15ac, zesde lid, Wet Vpb 1969 (tekst tot en met 31 december 2018). Door wetswijziging is dit toelichtende besluitonderdeel niet langer nodig. Het vervallen van dit onderdeel heeft ertoe geleid dat de onderdelen 7, 8 en 9 zijn vernummerd tot 6, 7 en 8.

– Ik heb een nieuwe goedkeuring opgenomen die erin voorziet dat voortgewentelde voorheffingen aan een dochtermaatschappij kunnen worden meegegeven na opname van een bestaande fiscale eenheid in een nieuwe fiscale eenheid en latere ontvoeging van die dochtermaatschappij (onderdeel 9).

– Onderdeel 11 van het besluit van 14 december 2010 heb ik opgesplitst in de onderdelen 11 en 12. De uitleg bij de verkorte sanctietermijn en de uitleg over de te hanteren afschrijvingstermijn heb ik enkel redactioneel gewijzigd (onderdeel 11).

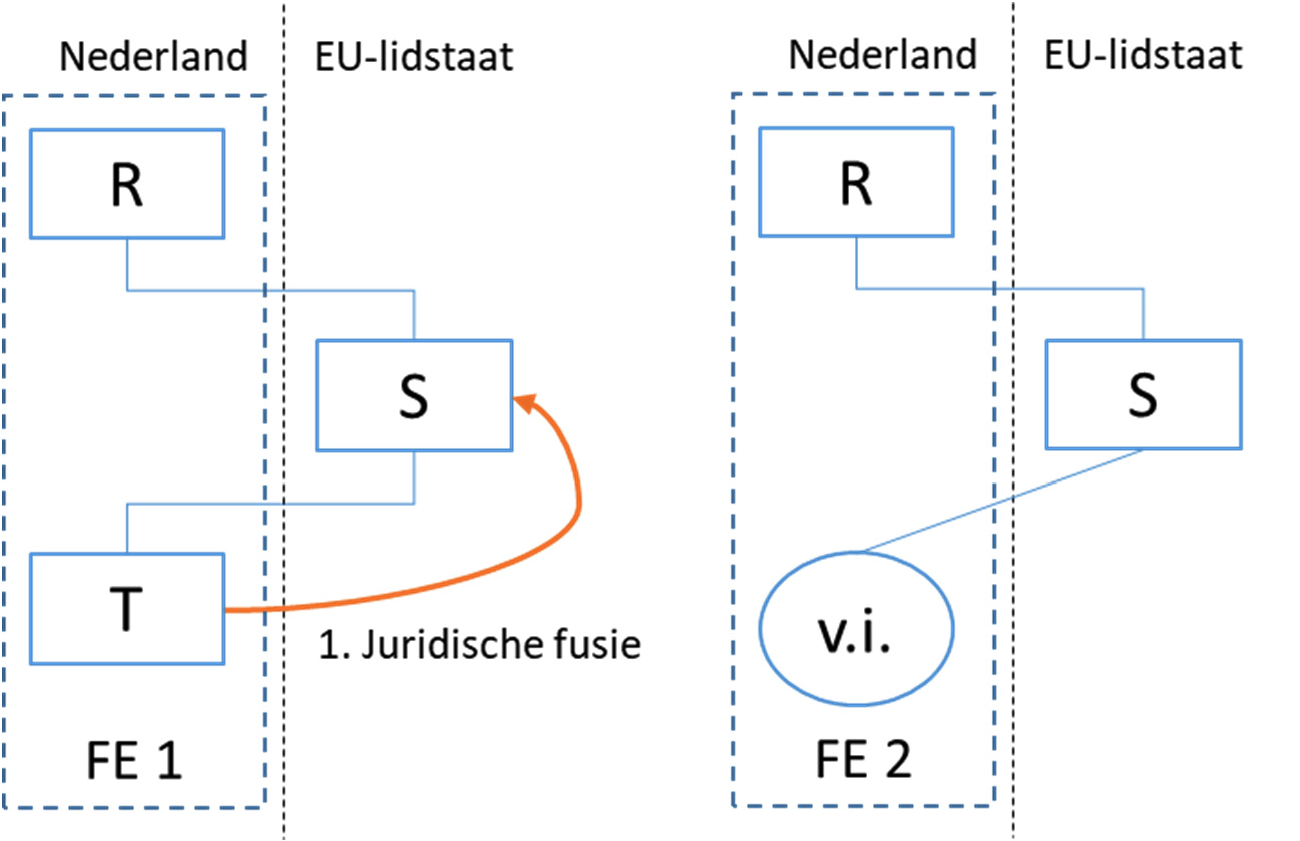

– De goedkeuringen over het doorschuiven van de sanctie van artikel 15ai Wet Vpb 1969 heb ik redactioneel aangepast en van structuurtekeningen voorzien. Het doorschuiven van de sanctie in de situatie waarin bij een kleinere fiscale eenheid de sanctie niet had plaatsgevonden, is opgenomen in onderdeel 12.1. In het verlengde van deze goedkeuring heb ik twee nieuwe goedkeuringen toegevoegd voor situaties waarin de overdrager of overnemer door een juridische fusie niet langer bestaat (onderdeel 12.2).

– De twee goedkeuringen uit het besluit van 14 december 2010 die zien op de situatie waarin een moedermaatschappij als verdwijnende rechtspersoon is betrokken bij een juridische fusie heb ik samengevoegd. Hieraan heb ik een goedkeuring toegevoegd voor de situatie waarin een fiscale eenheid uit twee maatschappijen bestaat en de moedermaatschappij als verdwijnende rechtspersoon fuseert in de dochtermaatschappij (onderdeel 12.3).

– Door de opsplitsing van onderdeel 11 zijn de onderdelen 12 en 13 van het besluit van 14 december 2010 vernummerd tot 13 en 14.

– Mijn goedkeuring voor het achterwege laten van een boekjaarafsluiting bij de overgang van een fiscale eenheid op grond van artikel 15, eerste lid, Wet Vpb 1969 naar een fiscale eenheid op grond van artikel 15, tweede lid, Wet Vpb 1969 of omgekeerd is versoepeld. Strikt genomen gold de goedkeuring niet als een fiscale eenheid tot stand kwam via een tussenmaatschappij. Door tekstuele aanpassingen is de reikwijdte nu vergroot, zodat overgang van een fiscale eenheid op grond van het eerste lid naar een fiscale eenheid op grond van het tweede lid en omgekeerd onder de reikwijdte valt, mits de voorafgaande en de aansluitende fiscale eenheid dezelfde (aangemerkte) moedermaatschappij hebben. Daarnaast stel ik niet langer de voorwaarde dat alle dochtermaatschappijen onderdeel uitmaken van de aansluitende fiscale eenheid (onderdeel 14.2).

– De reikwijdte van mijn goedkeuring die ziet op de situatie waarin een dochtermaatschappij van een fiscale eenheid fuseert in een tussenmaatschappij heb ik vergroot. De goedkeuring geldt nu (onder voorwaarden) voor iedere dochtermaatschappij en niet enkel voor de dochtermaatschappij van een fiscale eenheid op grond van artikel 15, tweede lid, Wet Vpb 1969 (onderdeel 14.4).

– Het Besluit winstsplitsing, spoedreparatie en artikel 10a (Stcrt. 2022, 11028) is opgenomen in dit besluit en komt te vervallen (onderdeel 15).

Een eis voor een fiscale eenheid is dat deze wordt gevormd door twee of meer belastingplichtigen (artikel 15, eerste of tweede lid, Wet Vpb 1969). Een andere eis is dat op alle maatschappijen van de fiscale eenheid dezelfde bepalingen voor het bepalen van de winst van toepassing zijn (artikel 15, vierde lid, onderdeel b, Wet Vpb 1969).

Vanaf het moment dat een maatschappij op grond van artikel 5 Wet Vpb 1969 subjectief is vrijgesteld, wordt aan beide eisen niet langer voldaan. Op dat moment eindigt de fiscale eenheid op grond van artikel 15, tiende lid, onderdeel a, Wet Vpb 1969. Als meerdere dochtermaatschappijen onderdeel uitmaken van de fiscale eenheid, eindigt de fiscale eenheid alleen ten aanzien van de dochtermaatschappij die subjectief is vrijgesteld (artikel 15, tiende lid, slotgedeelte, Wet Vpb 1969). Als de moedermaatschappij subjectief wordt vrijgesteld eindigt de fiscale eenheid ook voor alle dochtermaatschappijen.

Hieronder verleen ik goedkeuringen voor de bezitseis. Voor de volledigheid merk ik op dat een belastingplichtige niet meer een ander standpunt kan innemen als een goedkeuring is toegepast en een onherroepelijk gevolg heeft gehad.

Voor de toepassing van artikel 15 Wet Vpb 1969 geldt een bezitseis. Het toekennen van een optierecht kan tot gevolg hebben dat een derde, de optiehouder, (economisch) belanghebbende wordt bij het vermogen van de dochtermaatschappij. Ik ben dan ook van mening dat het verlenen van de optie tot gevolg kan hebben dat tijdens de optieperiode niet (langer) is voldaan aan de bezitseis. In bepaalde situaties vind ik dit ongewenst en daarom keur ik het volgende goed.

Goedkeuring

Voor zover nodig keur ik onder de volgende voorwaarden goed dat een optieverlening geen beletsel vormt voor het tot stand komen of voortbestaan van de fiscale eenheid.

Voorwaarden

Voor deze goedkeuring gelden de volgende vier voorwaarden:

a. De optieverlening heeft betrekking op door de dochtermaatschappij nieuw uit te geven aandelen. Van deze voorwaarde mag worden afgeweken als de optierechten worden verleend aan een in dienstbetrekking zijnde werknemer in het kader van die dienstbetrekking.

b. De optieverlening vloeit voort uit de bedrijfsuitoefening van de fiscale eenheid en wordt niet ingegeven door andere dan zakelijke overwegingen.

c. Bij het verlenen van de optie moet niet al bij voorbaat kunnen worden aangenomen dat deze zonder meer zal worden uitgeoefend.

d. De moedermaatschappij blijft ook na de optieverlening haar aandeelhoudersrechten in de dochtermaatschappij uitoefenen en overigens is voldaan aan de voorwaarden voor de totstandkoming van een fiscale eenheid.

Voor de volledigheid merk ik op dat aan de overige eisen van de fiscale eenheid continu moet worden voldaan. Dit betekent bijvoorbeeld voor de situatie na het uitoefenen van het optierecht het volgende. Als de optiehouder het optierecht uitoefent kan een situatie ontstaan dat het aandelenbezit van de moedermaatschappij in de dochtermaatschappij daalt tot beneden de 95% van het nominaal gestorte kapitaal. Dit leidt tot een beëindiging van de fiscale eenheid (artikel 15, tiende lid, onderdeel a, Wet Vpb 1969).

Dit is niet anders als de optiehouder bij de uitoefening van de optie verplicht is om de verkregen aandelen (onmiddellijk) aan te bieden aan de moedermaatschappij. Immers, het bezit van de moedermaatschappij daalt op het moment waarop de optiehouder het optierecht uitoefent beneden de 95%. De fiscale eenheid wordt dan beëindigd op dat moment.

De bezitseis sluit niet uit dat aandelen in de dochtermaatschappij in pand worden gegeven. Aan de bezitseis wordt niet voldaan als een moedermaatschappij formeel het stemrecht behoudt, maar bij bepaalde onderwerpen of beslissingen moet overleggen of toestemming moet krijgen van de pandhouder. In zo’n situatie kan sprake zijn van een materiële uitholling van de stemrechten of de beschikkingsmacht over de aandelen. Omdat ik beëindiging van de fiscale eenheid niet in alle gevallen wenselijk vind, keur ik het volgende goed.

Goedkeuring

Ik keur goed dat aan de bezitseis wordt voldaan als de moedermaatschappij/pandgever bij het uitoefenen van het stemrecht alleen moet overleggen met of toestemming nodig heeft van de pandhouder als het onderwerpen of beslissingen betreft over de dochtermaatschappij, die louter zijn gericht op het behoud van (de waarde van) de aandelen als zekerheidsobject voor de pandhouder.

Ik denk hierbij aan onderwerpen als en beslissingen over:

– het verkopen van aandelen;

– het vestigen van (nieuwe) zekerheden voor anderen dan de pandhouder;

– statutenwijziging of ontbinding;

– het toekennen van optierechten op de aandelen;

– het uitgeven van nieuwe aandelen;

– het verminderen van de nominale waarde van de aandelen;

– het inkopen van aandelen;

– fuseren of splitsen van de dochtermaatschappij.

Als de pandhouder besluit het pandrecht te gaan uitoefenen, zal hij een verkoopproces in gang zetten. De goedkeuring blijft gelden tot het moment dat de pandhouder de aandelen verkoopt.

Bij een verkoop van aandelen in een gevoegde dochtermaatschappij doet het zich regelmatig voor dat de juridische levering van de aandelen nog niet mogelijk is, omdat gewacht moet worden op toestemming van een toezichthoudende autoriteit. In een dergelijk geval worden in de regel voorwaarden opgenomen in de aandelenverkoopovereenkomst die de verkoper beperken in zijn zeggenschap. In het algemeen gaat het om voorwaarden die er op zien de waarde van aandelen zeker te stellen, zoals het vragen van toestemming voor een dividenduitkering, het aannemen of ontslaan van bestuurders, enz. Deze afspraken kunnen worden gekenschetst als een materiële aantasting van de zeggenschapsrechten van de moedermaatschappij, waardoor niet langer aan de bezitseis wordt voldaan. Vanaf het sluiten van de aandelenverkoopovereenkomst kan de moedermaatschappij dan geen fiscale eenheid met de dochtermaatschappij meer vormen.

Om te voorkomen dat de dochtermaatschappij zelfstandig belastingplichtig wordt terwijl onzeker is of de verkoop daadwerkelijk doorgaat, keur ik het volgende goed.

Goedkeuring – 1

Ik keur onder de volgende voorwaarden goed dat de fiscale eenheid door het sluiten van een overeenkomst tot verkoop van de aandelen in de dochtermaatschappij niet eindigt als gevolg van het feit dat de verkopende maatschappij door de aandelenverkoopovereenkomst wordt beperkt in haar zeggenschap.

Voorwaarden

Voor deze goedkeuring gelden de volgende vier voorwaarden:

a. De levering van de aandelen is afhankelijk van de toestemming van een of meer toezichthoudende autoriteiten.

b. De beperking van de zeggenschap heeft slechts ten doel te voorkomen dat de waarde van de aandelen van de dochtermaatschappij in afwachting van de juridische levering door de verkoper wordt verminderd.

c. De verkopende maatschappij en de gevoegde dochtermaatschappij dienen binnen vier weken na het sluiten van de aandelenverkoopovereenkomst een schriftelijk verzoek in bij de inspecteur, die hierop beslist. In het verzoek geven de verkopende maatschappij en de gevoegde dochtermaatschappij aan dat zij zich later niet op een onjuiste wetstoepassing beroepen.

d. Tussen het moment van sluiten van de aandelenverkoopovereenkomst en het verkrijgen van de toestemming van de toezichthoudende autoriteit(en) verloopt een korte termijn.

○ Een termijn van maximaal zes maanden is in dit verband in ieder geval een korte termijn.

○ Beloopt de termijn om zwaarwegende redenen meer dan zes maanden, dan kan de verkopende maatschappij voorafgaand aan het verlopen van deze zesmaandsperiode een schriftelijk verzoek voor verlenging van deze termijn indienen bij de bevoegde inspecteur, die hierop beslist.

Zodra de toestemming van de toezichthoudende autoriteit(en) is verkregen is niet langer onzeker of de verkoop doorgaat en is deze goedkeuring niet langer van toepassing. De fiscale eenheid verbreekt op dat moment. Omdat de juridische levering van de aandelen in de regel niet zal samenvallen met het ontvangen van de toestemming van de toezichthoudende autoriteit kan de koper van de aandelen nog geen fiscale eenheid aangaan. Ik vind het in zo’n situatie ongewenst dat de verkochte maatschappij voor een korte periode zelfstandig belastingplichtig wordt als het de bedoeling is om een fiscale eenheid aan te gaan met de kopende partij. Ik keur daarom het volgende goed.

Goedkeuring – 2

Ik keur onder voorwaarden goed dat de verkrijging van de gehele juridische eigendom wordt geacht gelijktijdig tot stand te zijn gekomen met de toestemming van de toezichthoudende autoriteit.

Voorwaarden

Voor deze goedkeuring gelden de volgende voorwaarden:

a. Partijen beogen de juridische levering van de aandelen zo snel mogelijk te doen geschieden na ontvangst van de toestemming van de toezichthoudende autoriteit.

b. Tussen het tijdstip van de verkrijging van de toestemming van de toezichthoudende autoriteit en het tijdstip van levering van de juridische eigendom van de aandelen zijn niet meer dan tien werkdagen gelegen. Als door omstandigheden die zijn gelegen buiten de invloedssfeer van partijen de in de termijn van tien werkdagen niet haalbaar is, wordt op verzoek deze termijn verlengd, doch ten hoogste tot drie maanden.

Een dochtermaatschappij kan niet in een fiscale eenheid worden opgenomen als de moedermaatschappij de aandelen in de dochtermaatschappij (on)middellijk als voorraad houdt (artikel 15, vierde lid, onderdeel f, Wet Vpb 1969). Hetzelfde geldt als een topmaatschappij de aandelen in een dochtermaatschappij of de aangemerkte moedermaatschappij (on)middelijk als voorraad houdt. Om discussie te voorkomen over de vraag of aandelen in zogenoemde kasgeldvennootschappen als voorraad worden gehouden, keur ik het volgende goed.

Goedkeuring

Ik keur onder een voorwaarde goed dat een kasgeldvennootschap als dochtermaatschappij kan worden opgenomen in een fiscale eenheid. Dit betekent voor de toepassing van artikel 15, vierde lid, onderdeel f, Wet Vpb 1969 dat de moedermaatschappij of de topmaatschappij wordt geacht de aandelen in de dochtermaatschappij niet (on)middellijk als voorraad te houden.

Voorwaarde

Voor deze goedkeuring geldt de voorwaarde dat de discount bij aankoop en de upcount bij verkoop van de kasgeldvennootschap tot de winst wordt gerekend van het jaar waarin de aankoop respectievelijk verkoop plaatsvindt.

Voor de volledigheid merk ik op dat verder aan alle vereisten voor het vormen van een fiscale eenheid moet zijn voldaan.

Op het voegingstijdstip van een maatschappij kan tot haar vermogen een deelneming behoren waarvan de onderneming geheel of nagenoeg geheel is gestaakt, dan wel een besluit tot staking is genomen. Een latent liquidatieverlies dat op dat tijdstip aanwezig is en ziet op die deelneming mag slechts worden afgezet tegen de winst van de fiscale eenheid, voor zover die winst toerekenbaar is aan de maatschappij die de betreffende deelneming bezit (artikel 15ab, tweede lid, Wet Vpb 1969). Hetzelfde geldt als op het voegingstijdstip van een dochtermaatschappij, deze maatschappij activiteiten in een andere staat heeft en aannemelijk is dat op of voor het voegingstijdstip is besloten deze activiteiten te staken. Een latent stakingsverlies dat op dat tijdstip aanwezig is en ziet op die activiteiten mag slechts worden afgezet tegen de positieve bedragen die aan die maatschappij zijn toe te rekenen (artikel 7b Bfe 2003).

Deze regelingen voorkomen dat een liquidatieverlies of stakingsverlies van een maatschappij dat op haar voegingstijdstip al latent aanwezig is, wordt verrekend met de (positieve) winst van de fiscale eenheid die toerekenbaar is aan de andere maatschappijen van de fiscale eenheid.

In bepaalde gevallen kan onverkorte toepassing van deze regelingen leiden tot gevolgen die ik niet gewenst vind. In onderdeel 4.1 heb ik daarom een goedkeuring opgenomen. In onderdeel 4.2 beschrijf ik een situatie waarin ik van geval tot geval zal beoordelen of een goedkeuring op zijn plaats is. Deze onderdelen zijn van overeenkomstige toepassing op latente stakingsverliezen.1

Als een bestaande fiscale eenheid wordt uitgebreid of wordt opgenomen in een nieuwe fiscale eenheid, zou onverkorte toepassing van artikel 15ab, tweede lid, Wet Vpb 1969 ertoe leiden dat de verrekening van het latente liquidatieverlies wordt beperkt. Een bestaand liquidatieverlies kan dan slechts worden afgezet tegen de winst van de nieuwe fiscale eenheid, voor zover die winst toerekenbaar is aan de maatschappij die de betreffende deelneming bezit. Bij de oude fiscale eenheid kon het (latente) liquidatieverlies worden afgezet tegen de gehele winst van die fiscale eenheid. Deze uitwerking vind ik ongewenst. Daarom keur ik het volgende goed.

Goedkeuring

Ik keur goed dat op verzoek van de betrokken belastingplichtigen de inspecteur toestaat dat bij de toepassing van artikel 15ab, tweede lid, Wet Vpb 1969, in afwijking van het bepaalde in artikel 15aa, eerste lid, onderdeel a, Wet Vpb 1969 het bepaalde in artikel 15ae, eerste lid, onderdeel c, Wet Vpb 1969 overeenkomstige toepassing kan vinden.

Als een moedermaatschappij als verdwijnende rechtspersoon is betrokken bij een juridische fusie eindigt de fiscale eenheid. Worden de dochtermaatschappijen van de beëindigde fiscale eenheid vervolgens ná de juridische fusie opgenomen in een fiscale eenheid met (de bij de juridische fusie van die moedermaatschappij verkregen Nederlandse onderneming van) de verkrijgende rechtspersoon, dan vindt artikel 15ab, tweede lid, Wet Vpb 1969 onverkort toepassing. Als de verkrijgende rechtspersoon al vóór de fusie belastingplichtig is in Nederland en voldoet aan de overige voorwaarden kan voorafgaand aan de juridische fusie de bestaande fiscale eenheid worden opgenomen in een fiscale eenheid met de verkrijgende rechtspersoon als moedermaatschappij. De goedkeuring uit onderdeel 4.1 kan dan op verzoek worden toegepast en de juridische fusie leidt vervolgens niet tot het einde van de nieuwe fiscale eenheid als gebruik wordt gemaakt van artikel 18 Bfe 2003.

Goedkeuring wordt van geval tot geval beoordeeld

Als de verkrijgende rechtspersoon niet belastingplichtig is in Nederland kan de hierboven beschreven nieuwe fiscale eenheid niet worden gevormd vóór de juridische fusie. In dat geval zal ik aan de hand van de feiten en omstandigheden van de voorgelegde situatie beoordelen of en op welke wijze een versoepeling van artikel 15ab, tweede lid, Wet Vpb 1969 door mij kan worden toegestaan. Hierbij zal ik in ieder geval als voorwaarden stellen dat (i) de nieuwe fiscale eenheid met (de bij de juridische fusie verkregen Nederlandse onderneming van) de verkrijgende rechtspersoon alle dochtermaatschappijen uit de ontvoegde fiscale eenheid bevat en (ii) dat de juridische fusie fiscaal op de voet van artikel 14b Wet Vpb 1969 wordt begeleid.

Verzoeken tot een goedkeuring kunnen worden gestuurd naar Belastingdienst/Corporate Dienst Vaktechniek, Team Brieven en Beleidsbesluiten, Postbus 20201, 2500 EE Den Haag.

Voor de toepassing van artikel 15ab, zesde lid, Wet Vpb 1969 op een zogenoemde onzakelijke lening geldt het volgende. Als de afwaardering van een schuldvordering het gevolg is van een onzakelijk debiteurenrisico kan deze afwaardering bij de schuldeiser niet in aftrek op de winst worden gebracht. Een onzakelijk debiteurenrisico betreft een debiteurenrisico dat zijn oorzaak vindt in de vennootschappelijke betrekkingen tussen schuldeiser en schuldenaar.

Goedkeuring

Ik keur voor zover nodig goed dat bij de winstbepaling van de schuldenaar eveneens buiten aanmerking blijft een met de afwaardering van de schuldvordering corresponderende afwaardering van de schuld krachtens artikel 15ab, zesde lid, Wet Vpb 1969. Dit geldt voor zover de onzakelijke lening bij de schuldeiser niet ten laste van de winst kan worden afgewaardeerd.

Artikel 15ae Wet Vpb 1969 bevat een regeling voor de verrekening van verliezen over het voegingstijdstip heen. De verrekening van een voorvoegingsverlies van een (moeder- of dochter)maatschappij met belastbare winst van de fiscale eenheid kan slechts plaatsvinden voor zover deze winst aan die maatschappij is toe te rekenen (carry forward; artikel 15ae, eerste lid, onderdeel a, Wet Vpb 1969). De verrekening van een verlies van de fiscale eenheid met voorvoegingswinst van een maatschappij kan slechts plaatsvinden voor zover het verlies van de fiscale eenheid aan die maatschappij is toe te rekenen (carry back; artikel 15ae, eerste lid, onderdeel b, Wet Vpb 1969).

Als bij de moeder- of dochtermaatschappij sprake is van een bestaande fiscale eenheid (hierna: cluster), geldt bij carry forward en carry back een clusterbenadering (artikel 15ae, eerste lid, onderdelen c en d, Wet Vpb 1969). De verrekening van een voorvoegingsverlies van een cluster kan slechts plaatsvinden met winst van de fiscale eenheid die aan dat cluster is toe te rekenen (carry forward), en een verlies van de fiscale eenheid kan slechts worden teruggewenteld naar voorvoegingswinst van een cluster voor zover dat verlies van de fiscale eenheid aan dat cluster is toe te rekenen (carry back). In artikel 12 Bfe 2003 is een regeling getroffen inzake de volgorde van horizontale verliesverrekening. In artikel 12, tweede, derde en vierde lid, Bfe 2003 is mede bepaald hoe de horizontale verliesverrekening moet worden toegepast bij een clusterbenadering. In het vierde lid staat de volgende zinsnede opgenomen: ‘wordt onder maatschappij ook verstaan een bestaande fiscale eenheid die is uitgebreid onderscheidenlijk een bestaande fiscale eenheid die is opgenomen in een nieuwe fiscale eenheid’.

Voor de interpretatie van die zinsnede is primair bepalend het cluster zoals dat bestond in een voorvoegingsjaar en waarbij nog de mogelijkheid bestaat om een in dat jaar geleden verlies te verrekenen met winst van de fiscale eenheid die aan dat cluster toerekenbaar is, dan wel waarbij nog de mogelijkheid bestaat het verlies van de fiscale eenheid dat aan dat cluster toerekenbaar is, te verrekenen met winst van dat cluster in een voorvoegingsjaar.

Aan artikel 15ae Wet Vpb 1969 ligt ten grondslag dat over het voegingstijdstip heen alleen verrekening mogelijk is tussen het voorvoegingsresultaat van een maatschappij/cluster en het resultaat van de fiscale eenheid dat aan die maatschappij/dat cluster is toe te rekenen. Aan artikel 12 Bfe 2003 ligt ten grondslag een zodanige volgorde van de horizontale verliesverrekening dat de mogelijkheid van verrekening van resultaten over het voegingstijdstip heen zo ruim mogelijk blijft, uiteraard binnen het uitgangspunt van artikel 15ae Wet Vpb 1969.

|

Jaar |

Fiscale eenheid per 1/1 |

FE |

A |

B |

C |

D |

|---|---|---|---|---|---|---|

|

2020 |

A-B |

– 700 |

+ 200 |

– 900 |

0 |

0 |

|

2021 |

A-B-C |

negatief |

0 |

|||

|

2022 |

A-B-C-D |

+ 900 |

+ 700 |

0 |

– 800 |

+ 1.000 |

De vraag rijst of (een deel van) het verlies van de fiscale eenheid (A-B) over 2020 kan worden verrekend met de winst van de fiscale eenheid (A-B-C-D) over 2022. Carry forward is mogelijk. Bij de toepassing van artikel 12 Bfe 2003 vormen slechts die (afzonderlijke) maatschappijen een cluster, die al in 2020 een cluster vormden. Voor de volgorde van de horizontale verliesverrekening wordt op basis van artikel 12 Bfe 2003 het verlies van C zoveel mogelijk in mindering gebracht op de winst van de andere maatschappijen/clusters die niet over voorvoegingsverlies beschikken. Gevolg hiervan is dat in 2022 het verlies (–800) van C wordt gesaldeerd met de winst (+1.000) van D en dat de winst (+700) van cluster A-B beschikbaar is voor de carry forward van het voorvoegingsverlies (–700) van dat cluster uit 2020.

Voor de volledigheid merk ik op dat de winst van de fiscale eenheid (A-B-C-D) in 2022 lager is dan € 1.000.000. In dit voorbeeld is daarom de verliestemporisering niet van toepassing (artikel 20, tweede lid, Wet Vpb 1969).

De verrekening van verliezen over het voegingstijdstip heen kan slechts plaatsvinden voor zover de winst of het verlies van de fiscale eenheid aan die maatschappij is toe te rekenen (artikel 15ae, eerste lid, Wet Vpb 1969).

Een uitzondering hierop betreft de situatie waarin één of meer maatschappijen een nieuwe dochtermaatschappij oprichten die vanaf haar oprichtingsdatum wordt gevoegd in dezelfde fiscale eenheid (artikel 15ae, zesde lid, Wet Vpb 19692). In dat geval wordt de aan de nieuw opgerichte dochtermaatschappij toe te rekenen winst van de fiscale eenheid aangemerkt als winst van de maatschappijen die deze dochtermaatschappij hebben opgericht, naar rato van hun kapitaalinbreng. De winst van de dochtermaatschappij kan onder omstandigheden ook de winst van een nieuw opgerichte kleindochtermaatschappij omvatten, waardoor als het ware sprake is van een gestapelde toerekening.

Voorbeeld

Een moedermaatschappij richt een dochtermaatschappij op, die met ingang van haar oprichtingsdatum wordt gevoegd. De dochtermaatschappij richt vervolgens een maatschappij (kleindochtermaatschappij) op, die ook met ingang van de oprichtingsdatum wordt gevoegd in de fiscale eenheid. In de dochter- en kleindochtermaatschappij zijn activiteiten gestart die tot winst leiden. De moedermaatschappij heeft voorvoegingsverliezen.

In dit voorbeeld wordt de aan de kleindochtermaatschappij toe te rekenen winst voor de toepassing van artikel 15ae, eerste lid, onderdeel a, Wet Vpb 1969 toegerekend aan haar enig oprichter, de dochtermaatschappij. De winst van de dochtermaatschappij (waaronder de toegerekende winst van de kleindochtermaatschappij) wordt vervolgens toegerekend aan haar enig oprichter, de moedermaatschappij.

Verliezen die door een gevoegde dochtermaatschappij binnen fiscale eenheid zijn geleden en aan deze dochtermaatschappij toerekenbaar zijn, kunnen bij ontvoeging aan deze dochtermaatschappij worden meegegeven (artikel 15af Wet Vpb 1969). De moedermaatschappij en de te ontvoegen dochtermaatschappij moeten daartoe een gezamenlijk verzoek indienen, waarin aannemelijk wordt gemaakt in hoeverre de verliezen van de fiscale eenheid aan de te ontvoegen dochtermaatschappij zijn toe te rekenen (artikel 15af, tweede lid, Wet Vpb 1969).

Uit de systematiek van de regeling vloeit voort dat de moeder- en de te ontvoegen dochtermaatschappij ervoor kunnen kiezen om óf geen verliezen dan wel het totaal van de verliezen dat aan de te ontvoegen dochtermaatschappij is toe te rekenen, mee te geven. Het is dus niet mogelijk slechts een deel van het aan de te ontvoegen dochtermaatschappij toe te rekenen verlies mee te geven.

In het wettelijke systeem zijn verliezen gebonden aan het lichaam waarbinnen zij zijn opgekomen. Verliezen die door een gevoegde dochtermaatschappij binnen fiscale eenheid zijn geleden en aan deze dochtermaatschappij toerekenbaar zijn, kunnen bij ontvoeging aan deze dochtermaatschappij worden meegegeven (artikel 15af Wet Vpb 1969). Dit betekent dat slechts de ‘eigen’ verliezen kunnen worden meegegeven en niet bijvoorbeeld de verliezen die zijn geleden door een ander lichaam, maar die betrekking hebben op activiteiten die zijn overgedragen aan de ontvoegde dochtermaatschappij.

Voorbeeld

X BV maakt als dochtermaatschappij deel uit van een fiscale eenheid. De fiscale eenheid heeft grote verliezen geleden, die aan X BV zijn toe te rekenen. X BV wil een zelfstandig onderdeel van haar onderneming verkopen aan een derde. Zij richt daartoe een nieuwe dochtermaatschappij Y BV op, die met ingang van haar oprichtingsdatum wordt opgenomen in de fiscale eenheid. X BV draagt vervolgens binnen fiscale eenheid het zelfstandige onderdeel van haar onderneming over aan Y BV. Y BV wordt het daaropvolgende boekjaar verkocht aan een derde. Aan Y BV kunnen uitsluitend de verliezen worden meegegeven die tijdens de korte periode van haar bestaan bij haar zijn opgekomen. De verliezen die door X BV zijn geleden, maar betrekking hebben op de aan Y BV overgedragen activiteiten kunnen niet worden meegegeven.

Onder bepaalde voorwaarden is het mogelijk bij ontvoeging aan de afzonderlijke dochtermaatschappijen verliezen van de fiscale eenheid mee te geven (artikel 15af Wet Vpb 1969). Vormen deze dochtermaatschappijen vervolgens aansluitend een nieuwe fiscale eenheid, dan biedt artikel 15af Wet Vpb 1969 niet de mogelijkheid de verliezen aan deze nieuwe fiscale eenheid mee te geven. De verliezen zijn in dat geval aan te merken als voorvoegingsverliezen van de afzonderlijke dochtermaatschappijen in de zin van artikel 15ae, eerste lid, onderdeel a, Wet Vpb 1969.

Een bestaande (hierna: ‘oude’) fiscale eenheid kan worden opgenomen in een andere (hierna: ‘nieuwe’) fiscale eenheid met een andere (hierna: ‘nieuwe’) moedermaatschappij. De verliezen van de oude fiscale eenheid gelden daarna als voorvoegingsverliezen van de moedermaatschappij van de oude fiscale eenheid (hierna: ‘de oude moedermaatschappij’). Hierdoor kan bij strikte toepassing van de wet een dochtermaatschappij van de oude fiscale eenheid verliezen van de oude fiscale eenheid niet meer meekrijgen bij latere ontvoeging uit de nieuwe fiscale eenheid.

Dit acht ik onbedoeld en daarom keur ik het volgende goed (zie Kamerstukken ll 2015/16, 34 323, nr. 9, p. 10–11).

Goedkeuring

Als een dochtermaatschappij van de oude fiscale eenheid wordt ontvoegd uit de nieuwe fiscale eenheid keur ik onder de volgende voorwaarde goed dat de met haar na de ontvoeging genoten belastbare winst (ook) worden verrekend de verliezen van de oude fiscale eenheid die aan deze dochtermaatschappij zijn toe te rekenen.

Voorwaarde

Voor deze goedkeuring geldt de voorwaarde dat de inspecteur gezamenlijk en schriftelijk om deze goedkeuring wordt verzocht door de volgende maatschappijen: de oude moedermaatschappij, de ontvoegde dochtermaatschappij en de moedermaatschappij van de fiscale eenheid waaruit de dochtermaatschappij wordt ontvoegd (hierna: ‘de nieuwe moedermaatschappij’).

Als de oude moedermaatschappij binnen de nieuwe fiscale eenheid juridisch is weggefuseerd kan geen gezamenlijk verzoek meer worden gedaan met de oude moedermaatschappij. Ik keur goed dat in dat geval het verzoek kan worden gedaan door de ontvoegde dochtermaatschappij en de nieuwe moedermaatschappij.

Artikel 15af, derde tot en met zevende lid, Wet Vpb 1969 is van overeenkomstige toepassing. In afwijking van de tweede zin van het derde lid stelt de inspecteur de meegegeven verliezen en de jaren waarop deze betrekking hebben vast in een beslissing, waartegen geen bezwaar kan worden gemaakt.

Een bestaande (hierna: ‘oude’) fiscale eenheid kan worden opgenomen in een andere (hierna: ‘nieuwe’) fiscale eenheid met een andere (hierna: ‘nieuwe’) moedermaatschappij. Voortgewentelde saldi aan renten als bedoeld in artikel 15b, vijfde lid, Wet Vpb 1969 van de oude fiscale eenheid gelden daarna als voorvoegingsrenten van de moedermaatschappij van de oude fiscale eenheid (hierna: ‘de oude moedermaatschappij’). Hierdoor kan bij strikte toepassing van de wet een dochtermaatschappij van de oude fiscale eenheid de voortgewentelde saldi aan renten van de oude fiscale eenheid niet meer meekrijgen bij latere ontvoeging uit de nieuwe fiscale eenheid.

Dit acht ik ongewenst en daarom keur ik het volgende goed.

Goedkeuring

Als een dochtermaatschappij van de oude fiscale eenheid wordt ontvoegd uit de nieuwe fiscale eenheid, keur ik onder de volgende voorwaarde goed dat de bij de door haar na de ontvoeging genoten winst, (ook) in aanmerking wordt genomen de voortgewentelde saldi aan renten (‘ontvoegingsrenten’) van de oude fiscale eenheid voor zover die saldi bij de dochtermaatschappij zouden zijn ontstaan, als zij geen deel zou hebben uitgemaakt van de oude fiscale eenheid. Hierbij wordt geen rekening gehouden met het bedrag, bedoeld in artikel 15b, eerste lid, onderdeel b, Wet Vpb 1969.

Voorwaarde

Voor deze goedkeuring geldt de voorwaarde dat de inspecteur gezamenlijk en schriftelijk om deze goedkeuring wordt verzocht door de volgende maatschappijen: de oude moedermaatschappij, de ontvoegde dochtermaatschappij en de nieuwe moedermaatschappij.

Als de oude moedermaatschappij binnen de nieuwe fiscale eenheid juridisch is weggefuseerd kan geen gezamenlijk verzoek meer worden gedaan met de oude moedermaatschappij. Ik keur goed dat in dat geval het verzoek kan worden gedaan door de ontvoegde dochtermaatschappij en de nieuwe moedermaatschappij.

Artikel 15ahb, derde tot en met zesde lid, Wet Vpb 1969 is van overeenkomstige toepassing. In afwijking van de tweede zin van het vierde lid stelt de inspecteur de meegegeven voortgewentelde saldi aan renten en de jaren waarop deze betrekking hebben vast in een beslissing, waartegen geen bezwaar kan worden gemaakt.

Een bestaande (hierna: ‘oude’) fiscale eenheid kan worden opgenomen in een andere (hierna: ‘nieuwe’) fiscale eenheid met een andere (hierna: ‘nieuwe’) moedermaatschappij. Voortgewentelde voorheffingen als bedoeld in artikel 25a, vierde lid, Wet Vpb 1969 van de oude fiscale eenheid gelden daarna als voorvoegingsvoorheffingen van de moedermaatschappij van de oude fiscale eenheid (hierna: ‘de oude moedermaatschappij’). Hierdoor kan bij strikte toepassing van de wet een dochtermaatschappij van de oude fiscale eenheid de voortgewentelde voorheffingen van de oude fiscale eenheid niet meer meekrijgen bij latere ontvoeging uit de nieuwe fiscale eenheid.

Dit acht ik ongewenst en daarom keur ik het volgende goed.

Goedkeuring

Als een dochtermaatschappij van de oude fiscale eenheid wordt ontvoegd uit de nieuwe fiscale eenheid, keur ik onder de volgende voorwaarde goed dat (ook) de voortgewentelde voorheffingen van de oude fiscale eenheid die aan die dochtermaatschappij zijn toe te rekenen, worden verrekend met de aan de dochtermaatschappij opgelegde aanslag over het jaar dat aanvangt op het ontvoegingstijdstip.

Voorwaarde

Voor deze goedkeuring geldt de voorwaarde dat de inspecteur gezamenlijk en schriftelijk om deze goedkeuring wordt verzocht door de volgende maatschappijen: de oude moedermaatschappij, de ontvoegde dochtermaatschappij en de nieuwe moedermaatschappij.

Als de oude moedermaatschappij binnen de nieuwe fiscale eenheid juridisch is weggefuseerd kan geen gezamenlijk verzoek meer worden gedaan met de oude moedermaatschappij. Ik keur goed dat in dat geval het verzoek kan worden gedaan door de ontvoegde dochtermaatschappij en de nieuwe moedermaatschappij.

Artikel 15al, derde en vijfde lid, en artikel 25b, derde en vierde lid, Wet Vpb 1969 zijn van overeenkomstige toepassing. De inspecteur stelt de meegegeven voortgewentelde voorheffingen en de jaren waarop deze betrekking hebben vast in een beslissing, waartegen geen bezwaar kan worden gemaakt.

Artikel 18, vierde lid, Bfe 2003 bevat een regeling die erin voorziet dat na een juridische fusie binnen fiscale eenheid, bij ontvoeging van de verkrijgende rechtspersoon voorvoegingsrenten en voorvoegingsverliezen van de verdwenen dochtermaatschappij en de voortgewentelde saldi aan renten en fiscale-eenheidsverliezen die toerekenbaar zijn aan de verdwenen dochtermaatschappij, kunnen worden meegegeven aan de verkrijgende rechtspersoon voor zover deze de activiteiten van de verdwenen dochtermaatschappij heeft voortgezet.

Het meegeven van de genoemde renten en verliezen gebeurt op verzoek van de verkrijgende rechtspersoon en onder nader door de inspecteur te stellen voorwaarden.

Een modeltekst voor de beschikking ex artikel 18, vierde lid, Bfe 2003 met voorwaarden voor het meegeven van verliezen is opgenomen in bijlage 1. In de praktijk is nog geen ervaring opgedaan met het stellen van voorwaarden voor het meegeven van voorvoegingsrenten en saldi aan renten van de fiscale eenheid die toerekenbaar zijn aan de verdwenen dochtermaatschappij. Zodra hiermee voldoende ervaring is opgedaan, zullen deze voorwaarden ook worden gepubliceerd.

Als de inspecteur een verzoek krijgt tot het meegeven van renten of van mening is dat het verzoek tot het meegeven van verliezen slechts kan worden ingewilligd door het stellen van een of meer andere voorwaarden dan opgenomen in bijlage 1, zendt de inspecteur het verzoek, vergezeld van zijn ambtsbericht met daarin de voorgestelde afwijkende voorwaarden, door naar Belastingdienst/Corporate Dienst Vaktechniek, Team Brieven en Beleidsbesluiten, Postbus 20201, 2500 EE Den Haag.

In onderdeel 11.1 heb ik een goedkeuring opgenomen die ziet op de verkorte termijn van artikel 15ai, derde lid, onderdeel b, Wet Vpb 1969. Onderdeel 11.2 bevat een toelichting over de hoogte van de afschrijving na toepassing van artikel 15ai, tweede lid, Wet Vpb 1969. Goedkeuringen over het doorschuiven of achterwege laten van de sanctie van artikel 15ai Wet Vpb 1969 staan in onderdeel 12.

Artikel 15ai Wet Vpb 1969 is van toepassing als een vermogensbestanddeel met meerwaarde door een maatschappij (overdrager) is overgedragen aan een andere maatschappij (overnemer), en binnen zes jaar na die overdracht de overdrager of de overnemer wordt ontvoegd uit de fiscale eenheid. De periode van zes jaar is onder omstandigheden drie jaar (artikel 15ai, derde lid, onderdeel b, Wet Vpb 1969).

Om voor deze verkorte termijn van drie jaar in aanmerking te komen, is onder meer vereist dat sprake is van een overdracht van (een zelfstandig onderdeel van) een onderneming en dat deze overdracht plaatsvindt tegen uitreiking van aandelen door de overnemer (artikel 15ai, derde lid, onderdeel b, Wet Vpb 1969).

Bij een juridische fusie (binnen fiscale eenheid) kan zich de situatie voordoen dat vanwege het civiele recht ter zake van die fusie geen aandelen worden uitgereikt. De vraag rijst dan of in zo’n situatie een beroep kan worden gedaan op de verkorte driejaarstermijn. Daarom keur ik het volgende goed.

Goedkeuring

Ik keur goed dat bij een juridische fusie binnen fiscale eenheid waarbij vanwege het civiele recht geen aandelen worden uitgereikt, de verkorte termijn van drie jaar kan worden toegepast, mits aan de overige voorwaarden, zoals opgenomen in artikel 15ai, derde lid, onderdeel b, Wet Vpb 1969, wordt voldaan.

In artikel 15ai, tweede lid, Wet Vpb 1969 is bepaald dat in afwijking van artikel 15ai, eerste lid, Wet Vpb 1969 het overgedragen vermogensbestanddeel op het tijdstip onmiddellijk voorafgaand aan het ontvoegingstijdstip te boek mag worden gesteld op een bedrag gelijk aan de waarde in het economische verkeer van het vermogensbestanddeel ten tijde van de overdracht, verminderd met de afschrijving tussen het tijdstip van de overdracht en het ontvoegingstijdstip. De belastingplichtige moet de hoogte van dit bedrag aannemelijk maken. De hiervoor bedoelde afschrijving wordt berekend op basis van de waarde in het economische verkeer op het overdrachtstijdstip (artikel 15ai, tweede lid, Wet Vpb 1969 juncto artikel 15ah, tweede lid, onderdeel a, Wet Vpb 1969), de geschatte resterende gebruiksduur en de restwaarde van het vermogensbestanddeel op het overdrachtstijdstip.

Omdat de berekening van de boekwaarde van het vermogensbestanddeel op het tijdstip onmiddellijk voorafgaand aan het ontvoegingstijdstip bij artikel 15ai, tweede lid, Wet Vpb 1969 plaatsvindt alsof al ten tijde van de overdracht geen fiscale eenheid bestond tussen de overdrager en de overnemer, kan de jaarlijkse afschrijving, die is gehanteerd bij de berekening van de boekwaarde op het ontvoegingstijdstip, ook na de ontvoeging worden voortgezet.

Als artikel 15ai Wet Vpb 1969 van toepassing is, heeft dit tot gevolg dat het overgedragen vermogensbestanddeel onmiddellijk voorafgaand aan het ontvoegingstijdstip wordt geherwaardeerd (hierna mede: ‘de sanctie’) (artikel 15ai, eerste en tweede lid, Wet Vpb 1969). In onderdeel 12.1 tot en met 12.3 heb ik goedkeurend beleid opgenomen voor situaties waarin het naar mijn mening niet past om op het ontvoegingstijdstip de sanctie toe te passen.

Als de overdrager en de overnemer aansluitend aan de ontvoeging uit een fiscale eenheid een nieuwe, kleinere, fiscale eenheid aangaan, is de sanctie van artikel 15ai Wet Vpb 1969 onder omstandigheden niet in lijn met het doel van deze regeling. Doorschuiven van de sanctie naar de nieuwe fiscale eenheid sluit dan beter aan bij dat doel. Dit doet zich voor als de situatie past binnen het volgende kader:

– De overdrager en de overnemer worden door dezelfde rechtshandeling ontvoegd uit een fiscale eenheid, en

– Zowel ten tijde van de overdracht als ten tijde van de ontvoeging was (al dan niet tezamen met andere maatschappijen) een fiscale eenheid tussen de overdrager en de overnemer mogelijk, die door de rechtshandeling niet zou zijn beëindigd.

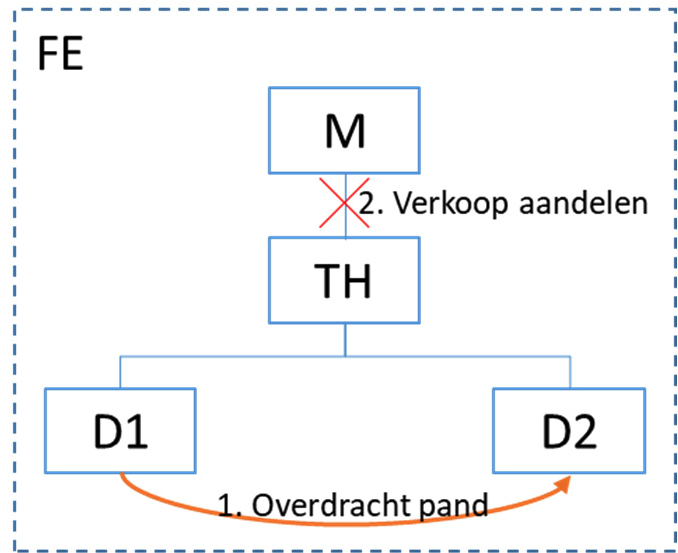

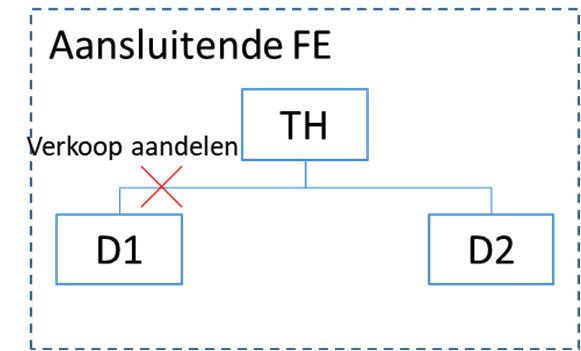

Voorbeeld

De fiscale eenheid bestaat uit M, TH, D1 en D2. M houdt alle aandelen in TH. TH houdt alle aandelen in D1 (overdrager) en D2 (overnemer). Binnen de fiscale eenheid draagt D1 op 1 april 2020 een pand over aan D2. M verkoopt de aandelen TH op 30 juni 2022 aan een derde. Deze situatie past binnen het kader. Immers, TH, D1 en D2 konden zowel op het overdrachtstijdstip als op het ontvoegingstijdstip een fiscale eenheid vormen die niet zou eindigen door de rechtshandeling (verkoop aandelen TH).

Variant: Anders dan in het voorbeeld verkoopt M niet de aandelen in TH, maar verkoopt TH de aandelen van D1 en D2. De situatie past dan niet binnen het kader. Dit komt doordat D1 en D2 op het overdrachtstijdstip en op het ontvoegingstijdstip geen fiscale eenheid kunnen vormen zonder TH.

Gezien de ratio van de regeling, gaat de sanctie verder dan strikt noodzakelijk is in situaties die passen binnen het kader. Daarom keur ik het volgende goed.

Goedkeuring

Voor situaties die passen binnen voornoemd kader, keur ik onder de volgende voorwaarden goed dat de sanctie van artikel 15ai Wet Vpb 1969 wordt doorgeschoven naar de nieuwe fiscale eenheid.

Voorwaarden

Voor deze goedkeuring gelden de volgende vijf voorwaarden:

a. Belastingplichtigen dienen gezamenlijk een schriftelijk verzoek in bij de inspecteur. Het verzoek moet zijn ingediend voordat de aangifte over het desbetreffende jaar wordt gedaan.

b. Direct aansluitend aan de ontvoeging van de overdrager en de overnemer worden beide maatschappijen opgenomen in een nieuwe fiscale eenheid. Ook andere maatschappijen die een fiscale eenheid tussen overdrager en overnemer mogelijk maakten op het moment van de overdracht worden opgenomen in deze nieuwe fiscale eenheid.

c. Voor de toepassing van artikel 15ai Wet Vpb 1969 wordt de overdracht van het vermogensbestanddeel geacht te hebben plaatsgevonden binnen de nieuwe fiscale eenheid op het oorspronkelijke overdrachtstijdstip.

d. Als de nieuwe fiscale eenheid ten aanzien van de overdrager of de overnemer verbreekt met terugwerkende kracht tot het voegingstijdstip, vindt de (doorgeschoven) sanctie van artikel 15ai Wet Vpb 1969 plaats bij (de beoogde moedermaatschappij van) de nieuw gevormde fiscale eenheid. Op het (beoogde) voegingstijdstip rekent zij dan een bedrag tot haar winst, gelijk aan het bedrag dat de sanctie bij de oude fiscale eenheid zou hebben bedragen bij het einde van die fiscale eenheid, als deze goedkeuring niet zou zijn toegepast.

e. De belastingplichtigen aanvaarden de voorwaarden binnen twee maanden na dagtekening van de beslissing van de inspecteur.

Een model voor de te verlenen goedkeuring is opgenomen in bijlage 2. Als meer overdrachten tussen verschillende maatschappijen hebben plaatsgevonden, kan bijlage 3 gebruikt worden om te voorkomen dat voor iedere overdracht afzonderlijk de goedkeuring moet worden verleend.

Voorbeeld (vervolg)

TH, D1 en D2 gaan direct aansluitend aan de aandelenoverdracht een nieuwe fiscale eenheid aan (al dan niet met de derde). Op 1 mei 2025 wordt D1 verkocht aan een niet gelieerde partij. Deze verkoop heeft als gevolg dat de nieuwe fiscale eenheid eindigt ten aanzien van D1 en voorafgaand aan de ontvoeging de sanctie van artikel 15ai Wet Vpb 1969 wordt toegepast. Dit volgt uit voorwaarde c. Op 1 mei 2025 zijn namelijk nog geen zes jaren verstreken sinds de overdracht van het pand op 1 april 2020 door D1 aan D2.

Variant: Anders dan in het voorbeeld wordt D1 niet op 1 mei 2025 maar op 30 april 2026 verkocht. Dan is artikel 15ai Wet Vpb 1969 niet van toepassing omdat vanaf 2 april 2026 zes jaren zijn verstreken sinds de overdracht van het pand op 1 april 2020.

Als de overdrager of overnemer als bedoeld in artikel 15ai Wet Vpb 1969 niet langer bestaat door een juridische fusie waarop artikel 18 Bfe 2003 is toegepast, kan geen gebruik worden gemaakt van de goedkeuring in het vorige onderdeel. Dit komt doordat de verdwijnende rechtspersoon niet langer bestaat en dus niet kan worden voldaan aan de voorwaarde dat overnemer en overdrager worden opgenomen in een nieuwe fiscale eenheid. In dit onderdeel maak ik mijn beleid kenbaar voor die situaties.

Als de overdrager of overnemer geen onderdeel kan uitmaken van de nieuwe fiscale eenheid doordat zij als verdwijnende rechtspersoon is betrokken bij een juridische fusie, is directe toepassing van de sanctie van artikel 15ai Wet Vpb 1969 onder omstandigheden niet in lijn met het doel van deze regeling. Doorschuiven van de sanctie naar de nieuwe fiscale eenheid sluit dan beter aan bij dat doel. Dit doet zich voor als de situatie past binnen het volgende kader:

– op de juridische fusie is artikel 18 Bfe 2003 toegepast;

– ten tijde van de overdracht(en) was een kleinere fiscale eenheid tussen de overdrager en de overnemer mogelijk;

– voor die kleinere fiscale eenheid waren één of meer andere maatschappijen nodig; en

– de rechtshandeling, die leidt tot het einde van de fiscale eenheid, zou de kleinere fiscale eenheid niet hebben beëindigd.

Ten aanzien van het tweede gedachtestreepje merk ik op dat de juridische fusie een overdracht in de zin van artikel 15ai Wet Vpb 1969 kan zijn, maar dat het kader ook ziet op overdrachten die voorafgaand aan de juridische fusie hebben plaatsgevonden.

Gezien de ratio van de regeling, gaat de sanctie verder dan strikt noodzakelijk is in situaties die passen binnen het kader. Daarom keur ik het volgende goed.

Goedkeuring

Voor situaties die passen binnen voornoemd kader, keur ik onder de volgende voorwaarden goed dat de sanctie van artikel 15ai Wet Vpb 1969 wordt doorgeschoven naar de nieuwe fiscale eenheid.

Voorwaarden

Voor deze goedkeuring gelden de volgende vijf voorwaarden:

a. Belastingplichtigen dienen een gezamenlijk verzoek om toepassing van deze goedkeuring in. Het verzoek moet zijn ingediend voordat de aangifte over het desbetreffende jaar wordt gedaan.

b. Direct aansluitend aan de ontvoeging van de verkrijgende rechtspersoon wordt deze met de aanwezige andere maatschappijen, die een fiscale eenheid mogelijk maakten tussen de verkrijgende en de verdwijnende rechtspersoon op het moment van de overdracht, opgenomen in een nieuwe fiscale eenheid.

c. Voor de toepassing van artikel 15ai Wet Vpb 1969 wordt de overdracht van het vermogensbestanddeel geacht te hebben plaatsgevonden binnen de nieuwe fiscale eenheid op het oorspronkelijke overdrachtstijdstip.

d. Als de nieuwe fiscale eenheid ten aanzien van de verkrijgende rechtspersoon eindigt met terugwerkende kracht tot het voegingstijdstip, vindt de (doorgeschoven) sanctie van artikel 15ai Wet Vpb 1969 op dat voegingstijdstip plaats bij (de beoogde moedermaatschappij van) de nieuw gevormde fiscale eenheid. Op het (beoogde) voegingstijdstip rekent zij dan een bedrag tot haar winst, gelijk aan het bedrag dat de sanctie bij de oude fiscale eenheid zou hebben bedragen bij het einde van die fiscale eenheid, als deze goedkeuring niet zou zijn toegepast.

e. De belastingplichtigen aanvaarden de voorwaarden binnen twee maanden na dagtekening van de beslissing van de inspecteur.

Een model voor de te verlenen goedkeuring is opgenomen in bijlage 4.

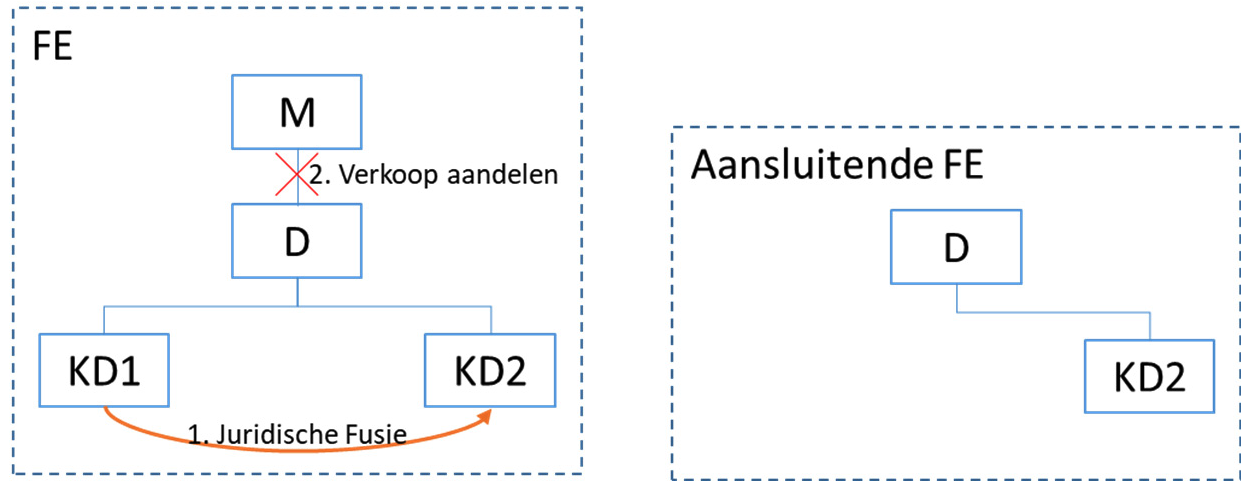

Voorbeeld

Een fiscale eenheid bestaat uit M, D en twee (klein)dochtermaatschappijen KD1 en KD2. KD1 fuseert in KD2. M verkoopt de aandelen in D. Deze situatie past binnen het kader, omdat de overdrager (KD1) en de overnemer (KD2) ten tijde van de juridische fusie, gezamenlijk met D een fiscale eenheid konden vormen die door de aandelenverkoop niet zou zijn ontvoegd. Als D en KD2 een aansluitende fiscale eenheid aangaan, kan de sanctie van artikel 15ai Wet Vpb 1969 worden doorgeschoven naar deze nieuwe fiscale eenheid.

Variant: Anders dan in het voorbeeld verkoopt M niet de aandelen in D, maar verkoopt D de aandelen in KD2. In dit geval kan de goedkeuring niet worden toegepast omdat KD1 en KD2 geen fiscale eenheid konden vormen zonder D.

Ik keur goed dat de sanctie van artikel 15ai Wet Vpb 1969 achterwege blijft ten aanzien van overdrachten tussen de bij een juridische fusie betrokken rechtspersonen als sprake is van een situatie die past binnen het volgende kader:

– op de juridische fusie is artikel 18 Bfe 2003 toegepast;

– ten tijde van de overdracht(en) konden de overdrager en overnemer deel uitmaken van een kleinere fiscale eenheid; en

– voor de kleinere fiscale eenheid waren geen andere maatschappijen nodig. Als wel andere maatschappijen nodig waren is mogelijk onderdeel 12.2.1 van toepassing.

Ten aanzien van het tweede gedachtestreepje merk ik op dat de juridische fusie een overdracht in de zin van artikel 15ai Wet Vpb 1969 kan zijn, maar dat het kader ook ziet op overdrachten die voorafgaand aan de juridische fusie hebben plaatsgevonden. In het voorbeeld hierna beschrijf ik enkel de situatie waarin de juridische fusie de overdracht is waarop artikel 15ai Wet Vpb 1969 ziet.

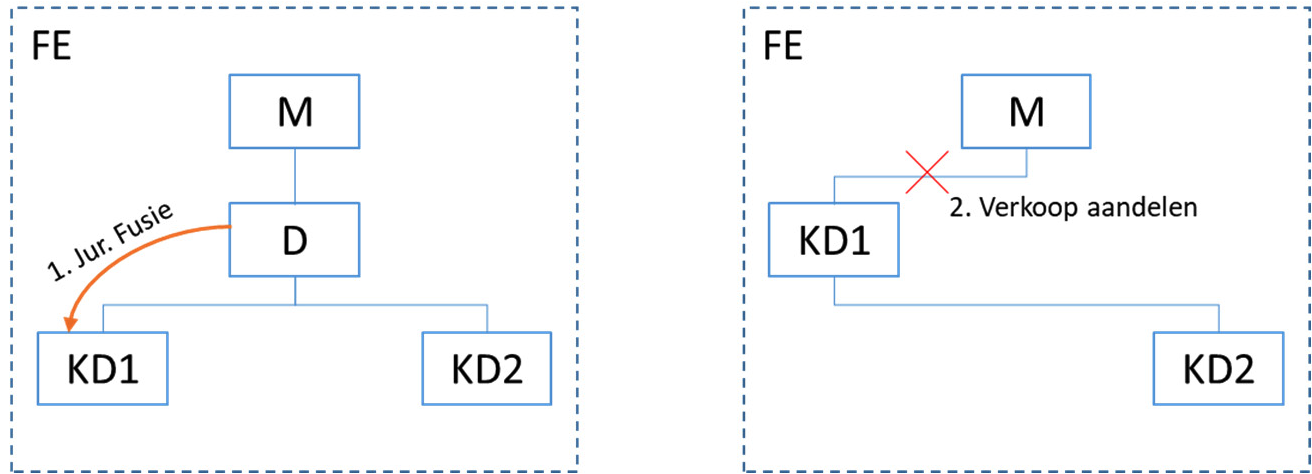

Voorbeeld

Een fiscale eenheid bestaat uit M, D en twee (klein)dochtermaatschappijen KD1 en KD2. D fuseert in KD1. M verkoopt de aandelen in KD1. Deze situatie past binnen het kader, omdat de overdrager (D) en de overnemer (KD1) ten tijde van de juridische fusie zonder andere maatschappijen een fiscale eenheid konden vormen.

Voor de volledigheid merk ik op dat uit de goedkeuring volgt dat deze niet ziet op overdrachten die hebben plaatsgevonden waarbij andere maatschappijen dan de fuserende maatschappijen betrokken zijn.

Het is denkbaar dat er situaties zijn waarin meerdere juridische fusies hebben plaatsgevonden, waardoor voor de afzonderlijke juridische fusies niet voldaan kan worden aan de voorwaarden van de onderdelen hiervoor. In deze situaties zal ik van geval tot geval beoordelen of een goedkeuring op zijn plaats is. Verzoeken hiertoe kunnen worden gestuurd naar Belastingdienst/Corporate Dienst Vaktechniek, Team Brieven en Beleidsbesluiten, Postbus 20201, 2500 EE Den Haag.

Als de moedermaatschappij van een fiscale eenheid als verdwijnende rechtspersoon is betrokken bij een juridische fusie en de fiscale eenheid daardoor eindigt, is de sanctie van artikel 15ai Wet Vpb 1969 onder omstandigheden niet in lijn met het doel van deze regeling. Doorschuiven van de sanctie naar de nieuwe fiscale eenheid sluit dan beter aan bij dat doel. Dit doet zich voor als de situatie past binnen het volgende kader:

– de juridische fusie vindt plaats met toepassing van artikel 14b, tweede of derde lid, Wet Vpb 1969; en

– direct aansluitend aan het einde van de oude fiscale eenheid komt een nieuwe fiscale eenheid tot stand tussen alle oude dochtermaatschappijen en de verkrijgende rechtspersoon.

Over het tweede gedachtestreepje merk ik het volgende op. Als het ontvoegingstijdstip van de oude fiscale eenheid met toepassing van artikel 14, derde lid, Bfe 2003 wordt gesteld op de aanvang van het boekjaar waarin de juridische fusie plaatsvindt, wordt een bezit van de verdwijnende moedermaatschappij aangemerkt als een bezit van de verkrijgende rechtspersoon, mits wordt voldaan aan een aantal voorwaarden (artikel 18a, derde en vierde lid, Bfe 2003). Daardoor kan de nieuwe fiscale eenheid op datzelfde tijdstip ingaan.

Gezien de ratio van de regeling gaat de sanctie verder dan strikt noodzakelijk is in situaties die passen binnen het kader. Daarom keur ik het volgende goed.

Goedkeuring 1

Voor situaties die passen binnen voornoemd kader, keur ik onder de volgende voorwaarden goed dat de sanctie van artikel 15ai Wet Vpb 1969 wordt doorgeschoven naar de nieuwe fiscale eenheid.

Voor deze goedkeuring gelden de volgende vijf voorwaarden:

a. Belastingplichtigen dienen gezamenlijk een schriftelijk verzoek in bij de inspecteur vóór de aangifte over het desbetreffende jaar wordt gedaan.

b. Voor de toepassing van artikel 15ai Wet Vpb 1969 worden alle overdrachten binnen de oude fiscale eenheid geacht te hebben plaatsgevonden binnen de nieuwe fiscale eenheid op het oorspronkelijke overdrachtstijdstip.

c. Een overdracht binnen de oude fiscale eenheid door of aan de verdwijnende moedermaatschappij geldt als een overdracht door of aan de verkrijgende rechtspersoon. Als de verkrijgende rechtspersoon een dochtermaatschappij is van de oude fiscale eenheid, leidt deze voorwaarde ertoe dat de overdracht(en) tussen de verdwijnende moedermaatschappij en de verkrijgende dochtermaatschappij niet langer word(t)(en) gezien voor de toepassing van artikel 15ai Wet Vpb 1969.

d. Als de nieuwe fiscale eenheid met terugwerkende kracht tot het voegingstijdstip wordt beëindigd, vindt het bepaalde in artikel 15ai Wet Vpb 1969 toepassing bij (de beoogde moedermaatschappij van) de nieuw gevormde fiscale eenheid. Op het (beoogde) voegingstijdstip rekent zij dan een bedrag tot haar winst, gelijk aan het bedrag dat de sanctie bij de oude fiscale eenheid zou hebben bedragen bij het einde van die fiscale eenheid, als deze goedkeuring niet zou zijn toegepast.

e. De belastingplichtigen aanvaarden de voorwaarden binnen twee maanden na dagtekening van de beslissing van de inspecteur.

Deze situatie kent twee varianten. Bijlage 5 bevat een model voor de te verlenen goedkeuring voor de variant dat de verkrijgende rechtspersoon geen onderdeel uitmaakt van de fiscale eenheid. Bijlage 6 bevat een model voor de te verlenen goedkeuring voor de variant dat de verkrijgende rechtspersoon als dochtermaatschappij onderdeel uitmaakt van de oude fiscale eenheid.

Goedkeuring 2

Als een bestaande fiscale eenheid slechts bestaat uit een moedermaatschappij (de verdwijnende rechtspersoon) en één dochtermaatschappij (de verkrijgende rechtspersoon), kan na de juridische fusie met toepassing van artikel 14b, tweede of derde lid, Wet Vpb 1969 geen aansluitende fiscale eenheid worden gevormd. Voor deze situatie keur ik goed dat artikel 15ai Wet Vpb 1969 achterwege blijft als belastingplichtige hierom bij de inspecteur verzoekt. Voor de duidelijkheid merk ik op dat de toepassing van artikel 14b, tweede of derde lid, Wet Vpb 1969 met zich brengt dat de juridische fusie niet in overwegende mate gericht mag zijn op het ontgaan of uitstellen van belastingheffing.

Voor de volledigheid merk ik op dat uit de goedkeurende regelingen van onderdeel 12 volgt dat er situaties zijn waarin de sanctie niet kan worden doorgeschoven of achterwege blijft. In dit onderdeel maak ik inzichtelijk in welke situaties dit zo is.

Voor de twee varianten van goedkeuring 1 van onderdeel 12.3 geldt onder meer de voorwaarde dat alle dochtermaatschappijen uit de oude fiscale eenheid worden opgenomen in de nieuwe fiscale eenheid. In de praktijk kunnen zich situaties voordoen waarbij niet aan deze voorwaarde kan worden voldaan. In een aantal van deze situaties zal dan wellicht gebruik kunnen worden gemaakt van de goedkeuringen voor de situaties waarbij een kleinere fiscale eenheid mogelijk was (onderdelen 12.1 en 12.2).

Als één (of meerdere) dochtermaatschappij(en) om een andere reden dan een juridische fusie geen onderdeel gaa(t)(n) uitmaken van de nieuwe fiscale eenheid, kan in ieder geval geen doorschuiving plaatsvinden van de sanctie van artikel 15ai Wet Vpb 1969 voor overdrachten binnen de oude fiscale eenheid, als:

– sprake is van een overdracht waarbij de niet te voegen dochtermaatschappij als overdrager of overnemer was betrokken, of

– de niet te voegen dochtermaatschappij binnen de oude fiscale eenheid nodig was om op het overdrachtstijdstip dan wel het ontvoegingstijdstip een fiscale eenheid mogelijk te maken tussen maatschappijen die wel deel gaan uitmaken van de nieuwe fiscale eenheid en waartussen binnen de oude fiscale eenheid overdrachten hebben plaatsgevonden.

De verrekeningstermijn van verliezen als bedoeld in artikel 20, tweede lid, Wet Vpb 1969 sluit aan bij het in artikel 7, vierde lid, Wet Vpb 1969 genoemde begrip jaar. Uit dit laatste artikel volgt dat indien de belastingplichtige in de loop van het boekjaar als aangemerkte moedermaatschappij of als dochtermaatschappij deel gaat uitmaken of ophoudt deel uit te maken van een fiscale eenheid als bedoeld in artikel 15, eerste of tweede lid, Wet Vpb 1969, het gedeelte van dat boekjaar waarin de belastingplichtige geen deel uitmaakt van die fiscale eenheid als afzonderlijk jaar wordt aangemerkt. Dit leidt, zoals ook volgt uit het arrest van de Hoge Raad van 10 juli 2015 (ECLI:NL:HR:2015:1779), tot een extra jaar voor de verliesverrekening in de gevallen waarin de voeging of ontvoeging niet samenvalt met het einde van het lopende statutaire boekjaar. Het gevolg is een verkorting van de periode waarin verliezen kunnen worden verrekend. Ik ben van mening dat elke volgtijdige voeging of ontvoeging leidt tot een extra jaar voor de toepassing van de verliesverrekeningstermijn en dus voor een extra verkorting van de periode waarin verliezen kunnen worden verrekend.

Stel een maatschappij heeft een boekjaar dat gelijk is aan het kalenderjaar en heeft verliezen die na 31 december 2020 niet meer verrekenbaar zijn. Op 1 april 2018 wordt de maatschappij als dochtermaatschappij of als aangemerkte moedermaatschappij gevoegd in een fiscale eenheid. In dat geval moet ze op basis van artikel 7, vierde lid, Wet Vpb 1969 haar boekjaar afsluiten. Hierdoor ontstaan voor de toepassing van de verliesverrekeningstermijn binnen het kalenderjaar 2018 twee jaren (1 januari t/m 31 maart en 1 april t/m 31 december), terwijl dat zonder voeging één jaar zou zijn geweest (1 januari t/m 31 december). Het gevolg is dat de verliezen niet meer verrekenbaar zijn na 31 december 2019 in plaats van na 31 december 2020. Zou de fiscale eenheid vervolgens op 1 augustus 2018 deel gaan uitmaken van een grotere fiscale eenheid dan krijgt de maatschappij te maken met drie jaren, en zo verder. Een boekjaarafsluiting van een fiscale eenheid geldt als boekjaarafsluiting voor alle gevoegde vennootschappen.

Voor de volledigheid merk ik op dat dit onderdeel voor de belastingjaren vanaf 2022 minder relevant is, in die zin dat verliezen die in 2022 nog niet zijn ‘verdampt’, niet meer zullen ‘verdampen’.

In dit onderdeel ga ik in op specifieke situaties die voorkomen bij een fiscale eenheid die via een topmaatschappij tot stand komt of een fiscale eenheid die tot stand komt via de aanwezigheid van een tussenmaatschappij.

In dit onderdeel versta ik onder:

– een zuster-fiscale eenheid: een fiscale eenheid als bedoeld in artikel 15, tweede lid, Wet Vpb 1969;

– een fiscale eenheid zonder topmaatschappij: een fiscale eenheid als bedoeld in artikel 15, eerste lid, Wet Vpb 1969.

Daar waar ik spreek over een fiscale eenheid, zonder dat ik deze nader specificeer, kan dit gaan over zowel de zuster-fiscale eenheid als de fiscale eenheid zonder topmaatschappij.

In artikel 15, elfde lid, Wet Vpb 1969 is geregeld dat bij voeging en ontvoeging van een maatschappij in hetzelfde boekjaar, ten aanzien van die maatschappij, geacht wordt voor de tussenliggende periode geen fiscale eenheid tot stand te zijn gekomen. Ik acht dit ongewenst als een zuster-fiscale eenheid tot stand komt en die fiscale eenheid nog in hetzelfde boekjaar – onder toepassing van artikel 41 Bfe 2003 – wordt opgevolgd door een fiscale eenheid zonder topmaatschappij ingeval dezelfde maatschappij de (aangemerkte) moedermaatschappij blijft. Ook de omgekeerde situatie is mogelijk.

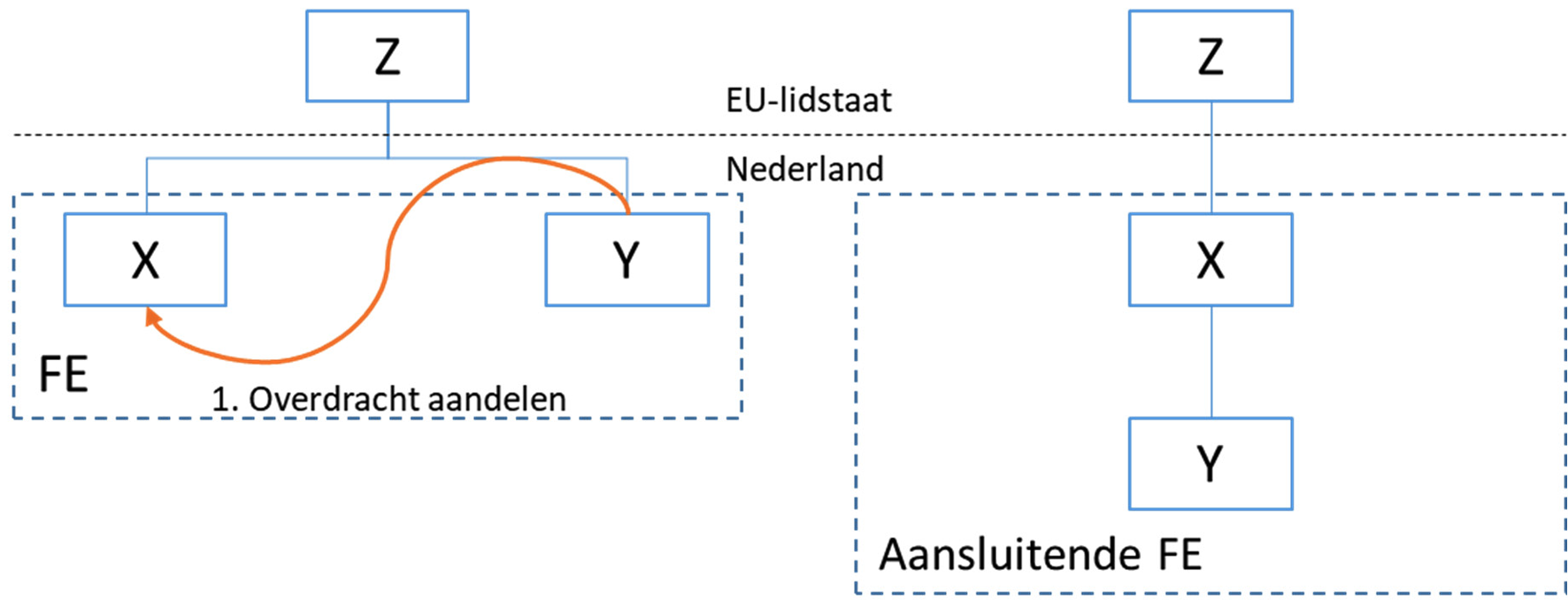

Voorbeeld

De in een EU-lidstaat gevestigde Z CO houdt alle aandelen in X BV en Y BV. X BV en Y BV vormen in de loop van hun boekjaar een zuster-fiscale eenheid waarbij Z CO de topmaatschappij is en X BV de aangemerkte moedermaatschappij. In het boekjaar waarin de zuster-fiscale eenheid tot stand is gekomen, worden de aandelen Y BV overgedragen aan X BV. Door de overdracht eindigt de zuster-fiscale eenheid. Omdat dit in hetzelfde boekjaar plaatsvindt als het aangaan van die fiscale eenheid, wordt door toepassing van artikel 15, elfde lid, Wet Vpb 1969 geacht geen fiscale eenheid tot stand te zijn gekomen. Direct aansluitend komt wederom een fiscale eenheid tot stand tussen X BV en Y BV (ditmaal op basis van artikel 15, eerste lid, Wet Vpb 1969). Artikel 41 Bfe 2003 wordt toegepast.

Ik acht het ongewenst als in deze situatie een boekjaarafsluiting plaats moet vinden. Hetzelfde geldt in de omgekeerde situatie. Daarom keur ik het volgende goed.

Goedkeuring

Ik keur onder de volgende voorwaarden goed dat toepassing van artikel 15, elfde lid, Wet Vpb 1969 achterwege blijft in het geval dat een zuster-fiscale eenheid die in een boekjaar tot stand komt in hetzelfde boekjaar overgaat in een fiscale eenheid zonder topmaatschappij of vice versa.

Voorwaarden

Ik stel hierbij als voorwaarden dat dezelfde maatschappij de (aangemerkte) moedermaatschappij blijft en dat de overgang plaatsvindt onder toepassing van artikel 41 Bfe 2003.

Als artikel 41 Bfe 2003 wordt toegepast en de aansluitende fiscale eenheid dezelfde (aangemerkte) moedermaatschappij heeft als de voorafgaande fiscale eenheid, acht ik het ongewenst dat maatschappijen van de voorafgaande fiscale eenheid die ook deel gaan uitmaken van de aansluitende fiscale eenheid hun boekjaar moeten afsluiten.

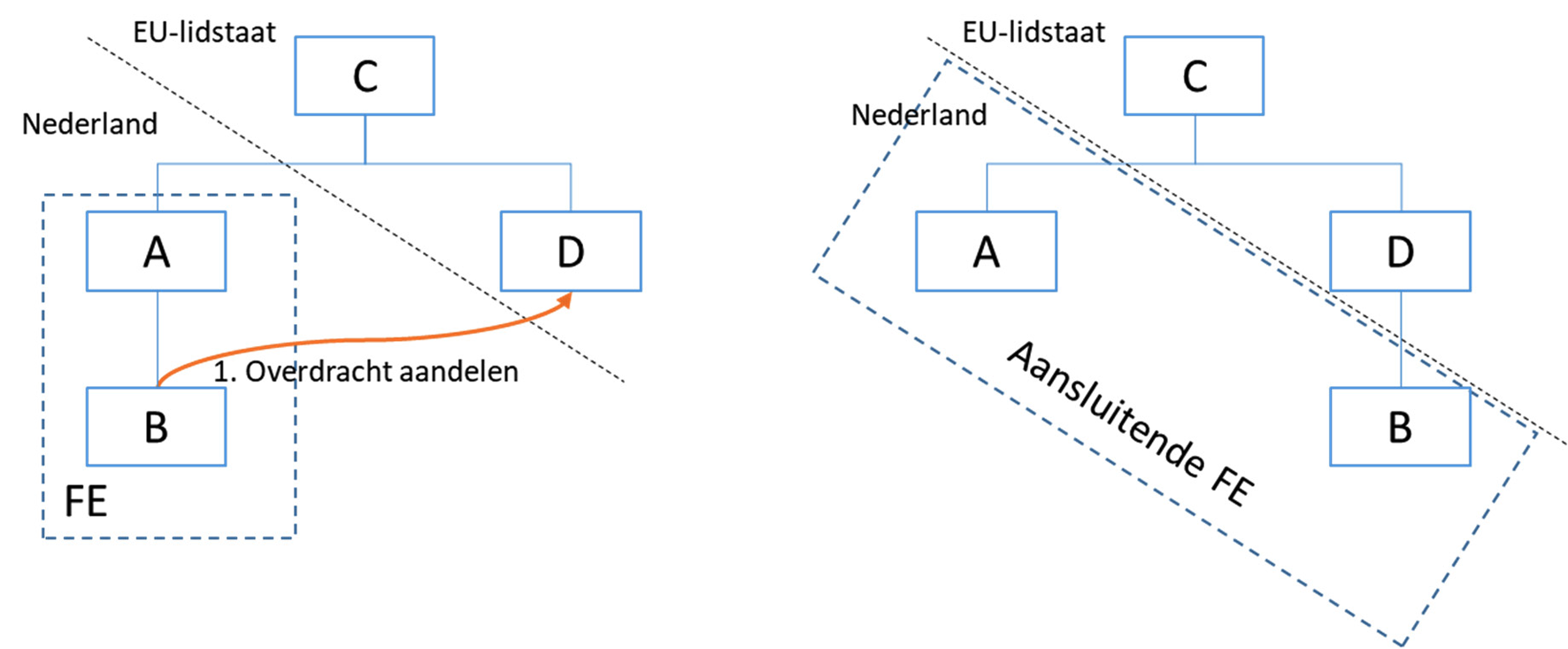

Voorbeeld

De in een EU-lidstaat gevestigde C CO houdt alle aandelen in A BV en in de eveneens in die EU-lidstaat gevestigde D CO. A BV houdt alle aandelen in B BV. A BV en B BV vormen een fiscale eenheid zonder topmaatschappij. Vervolgens draagt A BV de aandelen in B BV over aan D CO. Door de overdracht eindigt de fiscale eenheid. Direct aansluitend komt wederom een fiscale eenheid tot stand tussen A BV en B BV, waarbij C CO de topmaatschappij is, D CO een tussenmaatschappij en A BV de aangemerkte moedermaatschappij. Artikel 41 Bfe 2003 wordt toegepast.

Ik acht het ongewenst als in deze situatie een boekjaarafsluiting plaats moet vinden. Hetzelfde geldt in de omgekeerde situatie. Daarom keur ik het volgende goed.

Goedkeuring

Ik keur onder de volgende voorwaarden goed dat een boekjaarafsluiting achterwege blijft bij de overgang van een fiscale eenheid zonder topmaatschappij naar een fiscale eenheid met topmaatschappij of vice versa.

Voorwaarden

Ik stel hierbij de voorwaarden dat de voorafgaande en de aansluitende fiscale eenheid dezelfde (aangemerkte) moedermaatschappij hebben en dat de overgang plaatsvindt met toepassing van artikel 41 Bfe 2003.

Voor de volledigheid merk ik op dat als de oude fiscale eenheid meerdere dochtermaatschappijen heeft, er geen verplichting is dat alle dochtermaatschappijen onderdeel gaan uitmaken van de aansluitende fiscale eenheid. Voor de dochtermaatschappijen die geen onderdeel gaan uitmaken van de aansluitende fiscale eenheid, gelden uiteraard de reguliere wettelijke bepalingen bij het einde van de fiscale eenheid.

Als een topmaatschappij juridisch fuseert in haar 100%-aandeelhouder dan eindigt de fiscale eenheid op grond van artikel 15, tiende lid, onderdeel e, Wet Vpb 1969. Als vervolgens een nieuwe fiscale eenheid wordt aangegaan tussen dezelfde maatschappijen met de verkrijgende rechtspersoon als nieuwe topmaatschappij, slaagt een beroep op de doorschuiffaciliteit van artikel 41 Bfe 2003 niet. Dit is zo omdat niet is voldaan aan de voorwaarde uit artikel 41, eerste lid, onderdeel b, Bfe 2003. Als de topmaatschappij namelijk in Nederland zou zijn gevestigd en moedermaatschappij zou zijn van de fiscale eenheid, zou de fiscale eenheid ook door deze fusie zijn beëindigd.

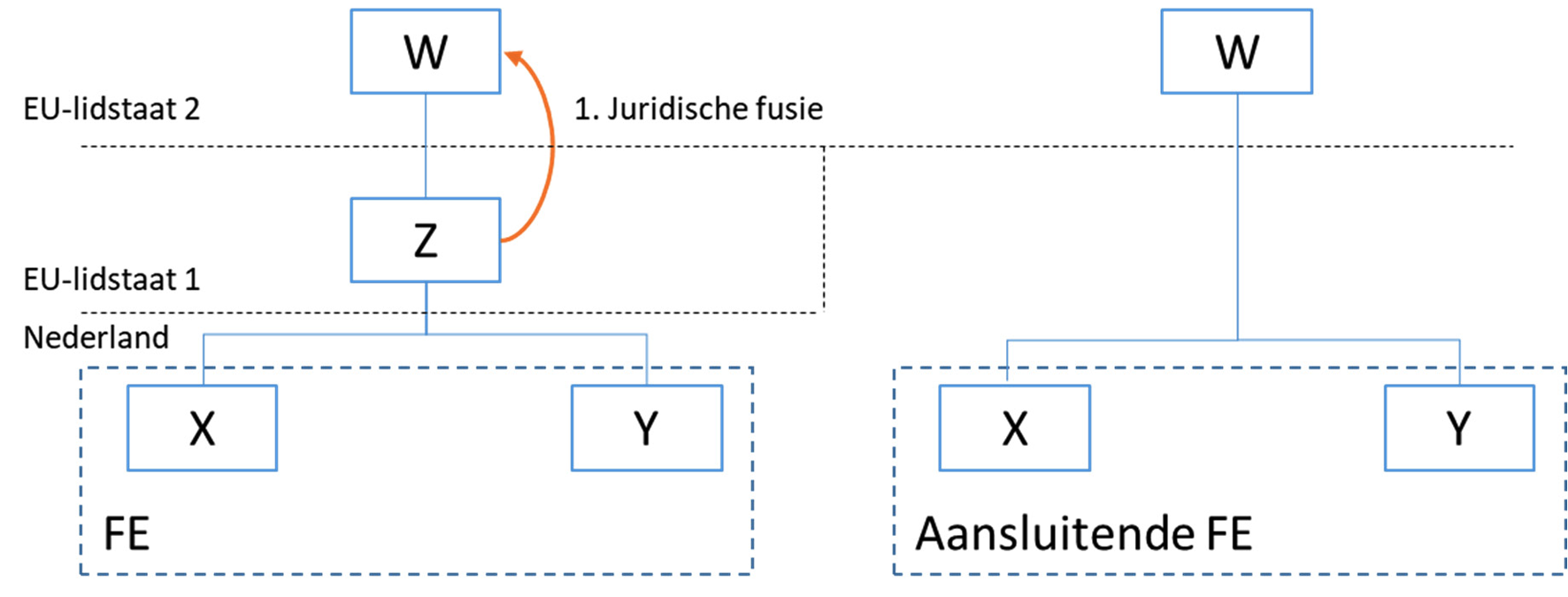

Voorbeeld

Stel dat X BV en Y BV een fiscale eenheid vormen met de in EU-lidstaat 1 gevestigde Z CO als topmaatschappij en Z CO fuseert juridisch in haar 100%-aandeelhouder W CO die is gevestigd in EU-lidstaat 2. Vervolgens gaan X BV en Y BV opnieuw een fiscale eenheid aan, maar nu met W CO als topmaatschappij.

In de beschreven situatie moet ook het boekjaar worden afgesloten (artikel 15, tweede lid, Wet Vpb 1969). Ik acht het niet kunnen toepassen van artikel 41 Bfe 2003 en de boekjaarafsluiting ongewenst in situaties waarin aan bepaalde voorwaarden wordt voldaan. Daarom keur ik het volgende goed.

Goedkeuring

Ik keur onder voorwaarden goed dat artikel 41 Bfe 2003 kan worden ingeroepen en dat het lopende boekjaar niet hoeft te worden afgesloten in het geval dat een topmaatschappij juridisch fuseert in haar 100%-aandeelhouder.

Voorwaarden

Voor deze goedkeuring gelden de volgende vijf voorwaarden:

a. De 100%-aandeelhouder kwalificeert als topmaatschappij.

b. De 100%-aandeelhouder is niet opgericht of tussengevoegd met het oog op de fusie.

c. De betrokken belastingplichtigen krijgen geen recht op voordelen die ze ook niet hadden gehad als de betreffende 100%-aandeelhouder altijd volledig binnenlands belastingplichtig was geweest.

d. De voorafgaande en de aansluitende fiscale eenheid bestaan uit dezelfde maatschappijen en dezelfde aangemerkte moedermaatschappij.

e. Aan alle overige voorwaarden van artikel 41 Bfe 2003 wordt voldaan.

Een juridische fusie van een dochtermaatschappij in een tussenmaatschappij kan leiden tot het einde van die fiscale eenheid zonder doorschuiffaciliteit.

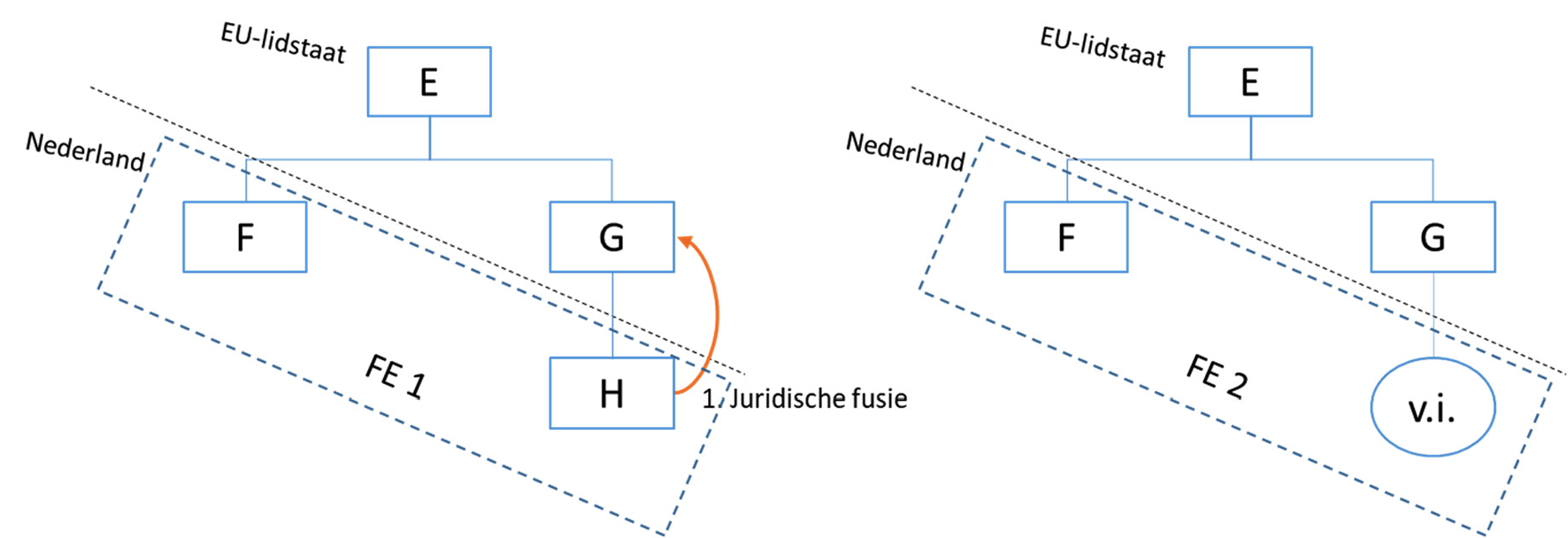

Voorbeeld – 1

De in een EU-lidstaat gevestigde E CO houdt de aandelen in F BV en de eveneens in die EU-lidstaat gevestigde G CO. G CO houdt de aandelen in H BV. F BV en H BV vormen een zuster-fiscale eenheid waarbij E CO de topmaatschappij is, F BV de aangemerkte moedermaatschappij en G CO een tussenmaatschappij. H BV fuseert juridisch als verdwijnende rechtspersoon met G CO. Hierdoor ontstaat een in Nederland aanwezige vaste inrichting van G CO (als bedoeld in artikel 15, achtste lid, Wet Vpb 1969). Onmiddellijk na de fusie vormt F BV als aangemerkte moedermaatschappij een zuster-fiscale eenheid met (de vaste inrichting van) G CO.

Voorbeeld – 2

R NV houdt alle aandelen in de in een EU-lidstaat gevestigde S CO die op haar beurt alle aandelen houdt in T BV. R NV en T BV vormen een fiscale eenheid zonder topmaatschappij. T BV fuseert als verdwijnende rechtspersoon met S CO. Hierdoor ontstaat een in Nederland aanwezige vaste inrichting van S CO (als bedoeld in artikel 15, achtste lid, Wet Vpb 1969). Onmiddellijk na de fusie vormt R NV als moedermaatschappij een fiscale eenheid zonder topmaatschappij met (de vaste inrichting van) S CO.

In beide voorbeelden eindigt door de juridische fusie de (oorspronkelijke) fiscale eenheid op grond van artikel 15, tiende lid, onderdeel a, Wet Vpb 1969. Er wordt niet langer aan de vereisten voor vorming van een fiscale eenheid voldaan om twee redenen. De gevoegde dochtermaatschappij bestaat niet langer en de tussenmaatschappij kan niet langer als zodanig kwalificeren omdat die buitenlands belastingplichtige wordt. Toepassing van artikel 41 Bfe 2003 is niet mogelijk, omdat de fiscale eenheid eindigt op grond van artikel 15, tiende lid, onderdeel a, Wet Vpb 1969.

Ik acht dit ongewenst als de tussenmaatschappij niet is opgericht of tussengevoegd met het oog op de fusie. Daarom keur ik het volgende goed.

Goedkeuring

Ik keur onder de volgende voorwaarden goed dat voor de bepaling van de fiscale gevolgen van de juridische fusie in de beschreven situaties, de tussenmaatschappij wordt geacht direct voorafgaand aan de fusie als buitenlands belastingplichtige deel uit te maken van de fiscale eenheid tussen de (aangemerkte) moedermaatschappij en de verdwijnende dochtermaatschappij en dat deze fusie geacht wordt plaats te vinden onder toepassing van artikel 18 Bfe 2003.

Voorwaarden

Voor deze goedkeuring gelden de volgende drie voorwaarden:

a. De voormalige tussenmaatschappij van de oude fiscale eenheid vormt (met voornoemde vaste inrichting) onmiddellijk na de juridische fusie een fiscale eenheid waarbij dezelfde maatschappij de (aangemerkte) moedermaatschappij is.

b. Al hetgeen door de verkrijgende rechtspersoon in het kader van de fusie is verkregen gaat behoren tot het vermogen van de fiscale eenheid.

c. De betrokken belastingplichtigen krijgen geen recht op voordelen die men ook niet had gehad als de tussenmaatschappij altijd volledig binnenlands belastingplichtig was geweest.

In de uitvoeringspraktijk is een vraag opgekomen over de winstsplitsing van artikel 15ah Wet Vpb 1969. Deze vraag ziet op de situatie waarin de toepassing van artikel 15, zestiende lid, juncto artikel 10a Wet Vpb 1969 leidt tot een correctie van de winst van de fiscale eenheid. Meer specifiek gaat het daarbij om de situatie waarin als gevolg van de aanwezigheid van voorvoegingsverliezen bij de schuldeiser – die tezamen met de schuldenaar deel uitmaakt van een fiscale eenheid – geen sprake is van compenserende heffing als bedoeld in artikel 10a Wet Vpb 1969.

In dit onderdeel ga ik in op deze situatie. Mijn standpunt in dit onderdeel is gebaseerd op een redelijke wetstoepassing.

Artikel 15ah Wet Vpb 1969 regelt de winstsplitsing voor onder andere de verrekening van voorvoegingsverliezen (artikel 15ae Wet Vpb 1969). Om winst van de fiscale eenheid toe te kunnen rekenen aan een maatschappij wordt de winst van die maatschappij berekend alsof zij geen deel uitmaakt van de fiscale eenheid, met dien verstande dat alleen winst kan worden toegerekend die tot uitdrukking komt in de winst van de fiscale eenheid (artikel 15ah, eerste lid, Wet Vpb 1969).

Het komt voor dat tussen twee maatschappijen van de fiscale eenheid een schuldverhouding bestaat. Voor de toepassing van artikel 10a, juncto artikel 15, zestiende lid, Wet Vpb 1969 wordt de schuldverhouding binnen de fiscale eenheid en daarmee de rente fiscaal zichtbaar. Artikel 10a Wet Vpb 1969 is van toepassing als de schuld verband houdt met een in artikel 10a, eerste lid, Wet Vpb 1969 genoemde rechtshandeling en niet wordt voldaan aan de tegenbewijsregelingen van artikel 10a, derde lid, Wet Vpb 1969. In dat geval leidt toepassing van artikel 15, zestiende lid, Wet Vpb 1969 bij wetsfictie tot een bijtelpost die dient ter correctie van de winst van de fiscale eenheid.3

Deze bijtelpost bij de winst van de fiscale eenheid moet voor de toepassing van artikel 15ah, eerste lid, Wet Vpb 1969 aan de schuldenaar worden toegerekend. De bijtelpost dient ter correctie van de als gevolg van artikel 15, zestiende lid, Wet Vpb 1969 zichtbare niet-aftrekbare rente bij de schuldenaar, waardoor bij de bepaling van de aan de schuldenaar toe te rekenen winst voor de toepassing van artikel 15ah, eerste lid, Wet Vpb 1969 per saldo geen renteaftrek in aanmerking wordt genomen.4 Uit het voorgaande volgt dat bij de schuldenaar de rentelast tegenover de bijtelpost staat. Een redelijke wetstoepassing brengt in deze specifieke situatie met zich dat de corresponderende rentebate in het kader van de winstsplitsing van artikel 15ah, eerste lid, Wet Vpb 1969 bij de schuldeiser kan worden verrekend met eventuele voorvoegingsverliezen van de schuldeiser.

De volgende besluiten zijn ingetrokken met ingang van de inwerkingtreding van dit besluit:

– Het besluit van 14 december 2010, nr. DGBD2010/4620M (Stcrt. 2010, 20684), meest recent gewijzigd bij wijzigingsbesluit van 10 juni 2020, nr. 2020-06221 (Stcrt. 2020, 32618).

– Het Besluit winstsplitsing, spoedreparatie en artikel 10a (Stcrt. 2022, 11028).

Dit besluit wordt met de bijlagen in de Staatscourant gepubliceerd.

Den Haag, 2 april 2024

De Staatssecretaris van Financiën namens deze, H.G. Roodbeen Hoofddirecteur Fiscale en Juridische Zaken

Belastingdienst/<Regio>/<kantoor>

|

Uw brief van: |

Datum: |

|

Uw kenmerk: |

Ons kenmerk: |

<naam geadresseerde>

<adres>

<postcode + plaats>

Betreft: Vennootschapsbelasting. Meegeven van verliezen aan verkrijgende rechtspersoon na fusie binnen fiscale eenheid

Geachte <naam>,

Op <datum brief> hebt u een verzoek gedaan om verliezen mee te geven aan een verkrijgende rechtspersoon na een fusie binnen een fiscale eenheid. In uw brief schetst u de volgende feiten en omstandigheden.

Het vermogen van <naam verdwijnende rechtspersoon> (hierna: ‘de verdwijnende rechtspersoon’) is overgegaan naar <naam verkrijgende rechtspersoon> (hierna: ‘de verkrijgende rechtspersoon’) in het kader van een fusie (hierna: ‘de fusie’) als bedoeld in artikel 14b, eerste lid, van de Wet op de vennootschapsbelasting 1969 (hierna: ‘Wet Vpb 1969’). Onmiddellijk voorafgaande aan de fusie maakten beide rechtspersonen deel uit van dezelfde fiscale eenheid als bedoeld in artikel 15 Wet Vpb 1969. De fusie heeft voor de verdwijnende rechtspersoon niet geleid tot verbreking van de fiscale eenheid door toepassing van artikel 18, eerste lid, van het Besluit fiscale eenheid 2003 (hierna: ‘Bfe 2003’). Met ingang van <datum ontvoeging> maakt de verkrijgende rechtspersoon geen deel meer uit van de fiscale eenheid.

U verzoekt mij de voorvoegingsverliezen van de verdwijnende rechtspersoon en de fiscale-eenheidsverliezen die toerekenbaar zijn aan de verdwijnende rechtspersoon bij de ontvoeging van de verkrijgende rechtspersoon aan de verkrijgende vennootschap mee te geven, met toepassing van artikel 18, vierde lid, Bfe 2003.

Op uw verzoek heb ik als volgt besloten.

Meegeven verliezen

1. Vanaf het tijdstip van ontvoeging van de verkrijgende rechtspersoon worden voor de toepassing van artikel 20, tweede lid, Wet Vpb 1969 de volgende verliezen (mede) verrekend met de door de verkrijgende rechtspersoon na dat tijdstip genoten belastbare winst:

a. de voorvoegingsverliezen van de verdwijnende rechtspersoon; en

b. de verliezen van de fiscale eenheid die aan de verdwijnende rechtspersoon zijn toe te rekenen.

2. Deze verrekening vindt plaats onder de volgende voorwaarden en beperkingen, waarbij voor de toepassing van de verrekening wordt verstaan onder:

het tijdstip vanaf wanneer de overgedragen vermogensbestanddelen worden geacht rechtstreeks voor rekening en risico van de verkrijgende rechtspersoon te komen;

de verdwijnende rechtspersoon, dan wel de verkrijgende rechtspersoon;

de vermogensbestanddelen met de daarbij eventueel behorende activiteiten van de betreffende rechtspersoon.

Voorwaarde 1: Winstsplitsing

– Vanaf het tijdstip van ontvoeging wordt de winst van de verkrijgende rechtspersoon per jaar gesplitst in een deel dat betrekking heeft op de onderneming zoals die vóór het fusietijdstip tot de verdwijnende rechtspersoon behoorde en een deel dat betrekking heeft op de onderneming zoals die vóór het fusietijdstip tot de verkrijgende vennootschap behoorde (hierna: ‘winstsplitsing’).

– Deze winstsplitsing vindt plaats alsof de fusie niet heeft plaatsgevonden, waarbij slechts winst aan de onderneming van een fuserende rechtspersoon kan worden toegerekend voor zover deze als zodanig bij de verkrijgende rechtspersoon tot uitdrukking komt.