Staatscourant van het Koninkrijk der Nederlanden

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Binnenlandse Zaken en Koninkrijksrelaties | Staatscourant 2015, 45201 | Besluiten van algemene strekking |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Binnenlandse Zaken en Koninkrijksrelaties | Staatscourant 2015, 45201 | Besluiten van algemene strekking |

De Minister voor Wonen en Rijksdienst,

Gelet op de artikel 35, zesde lid, 36a, vierde lid en 37, vijfde lid, van de Woningwet en artikel 16, tweede lid, 23, derde lid, 31, vierde lid, 38, tweede lid, 40, derde lid, 51, tweede lid, 56, negende lid en 75, derde lid, van het Besluit toegelaten instellingen volkshuisvesting 2015;

BESLUIT:

De Regeling toegelaten instellingen volkshuisvesting 2015 wordt als volgt gewijzigd:

A

In artikel 1 wordt in alfabetische volgorde ingevoegd:

de minister voor Wonen en Rijksdienst;

B

In artikel 4 wordt ‘artikel 1, eerste lid, onderdelen b, c en d’ vervangen door: artikel 13, eerste lid, onderdelen b en c.

C

Artikel 9, tweede lid, komt te luiden:

2. Het register, bedoeld in artikel 1, eerste lid, begripsomschrijving van getaxeerd, van het besluit is het Nederlands Register Vastgoed Taxateurs of een gelijkwaardig register dat ten minste voorziet in:

a. doorlopend toezicht op de naleving van de gedragsregels;

b. een meldplicht indien geregistreerde taxateurs handelen in strijd met de gedragsregels, en

c. in onafhankelijke tuchtrechtspraak.

D

De artikelen 14 tot en met 19 komen te luiden:

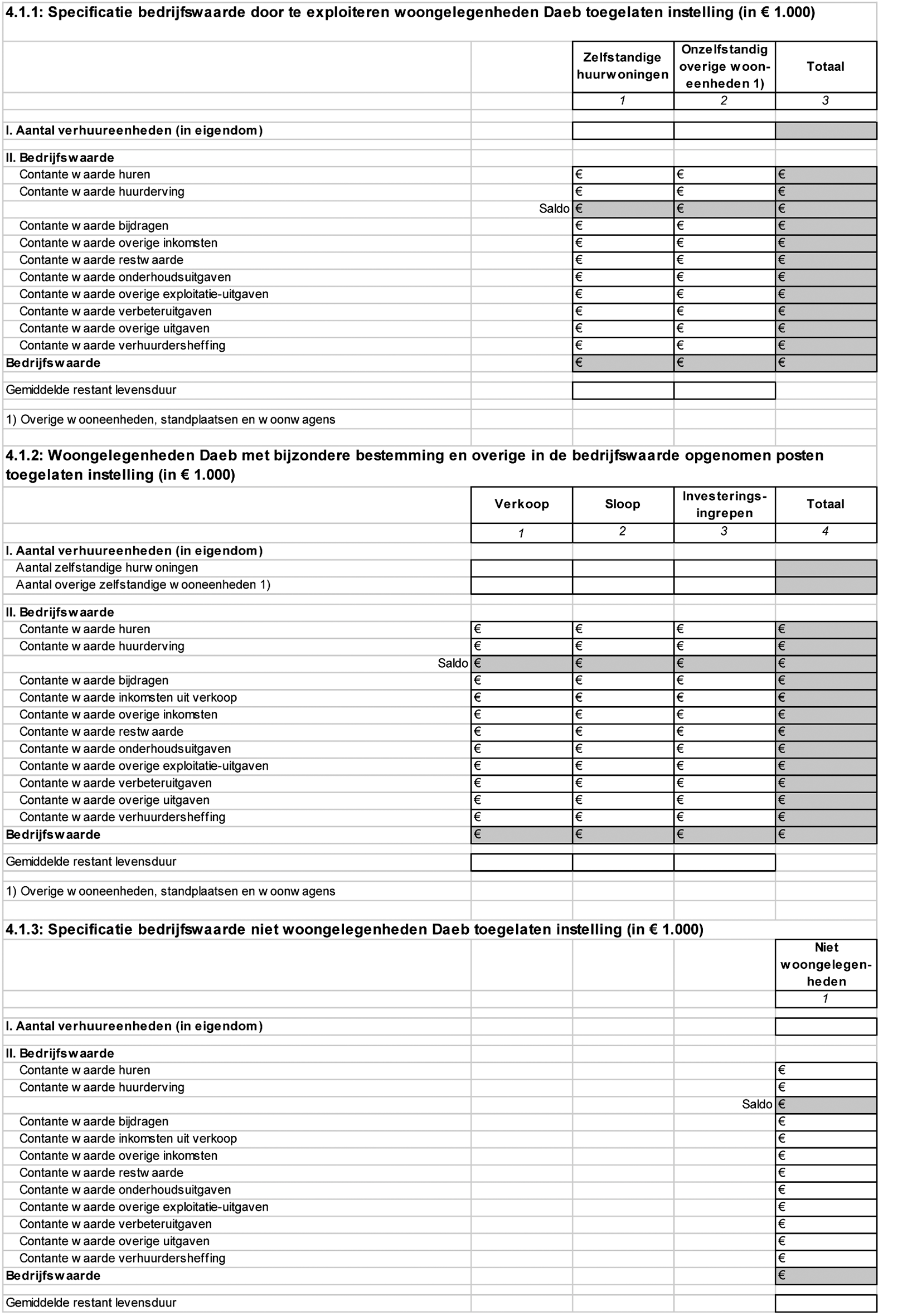

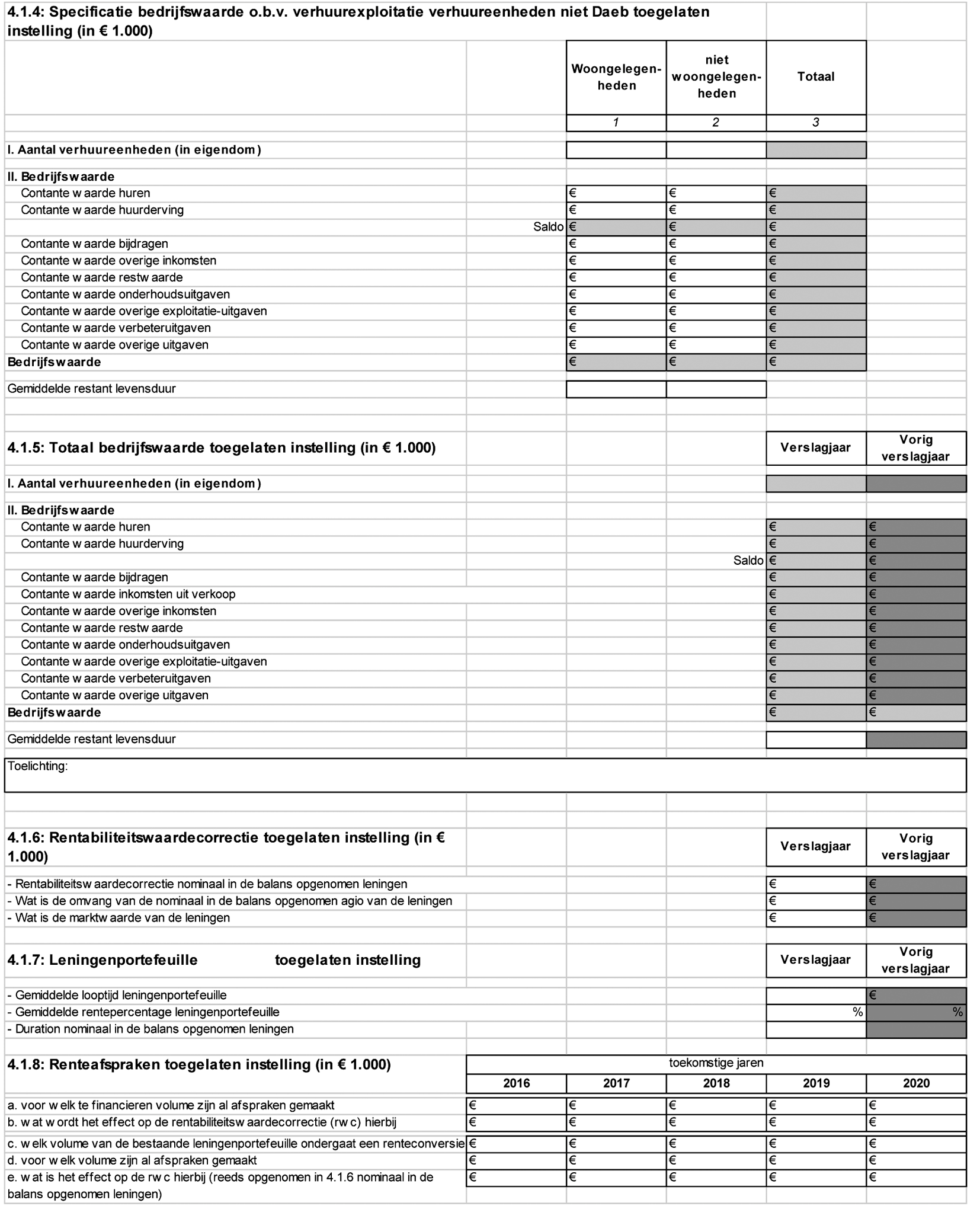

1. De waardering bedoeld in artikel 31, eerste lid, van het besluit vindt plaats overeenkomstig de methodiek die opgenomen is in bijlage 2 bij deze regeling.

2. De nadere voorschriften, bedoeld in artikel 31, vierde lid, van het besluit, zijn opgenomen in bijlage 2 bij deze regeling.

3. In afwijking van het eerste lid, wordt de marktwaarde, bedoeld in artikel 44, derde lid, van het besluit, van de woongelegenheden die vervreemd zijn tussen 1 januari 2012 en 31 december 2015, bepaald op basis van de feitelijke verkoopprijs van die woongelegenheden.

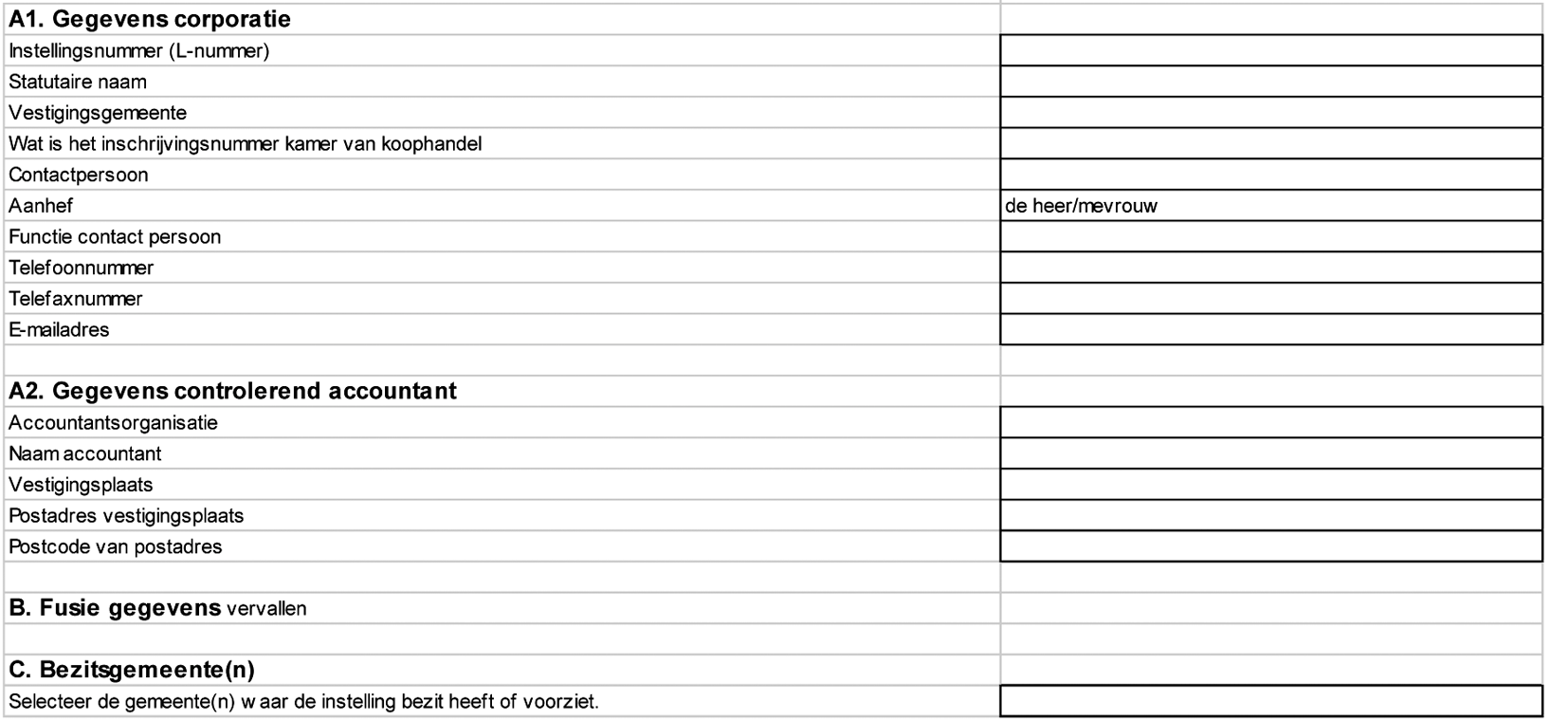

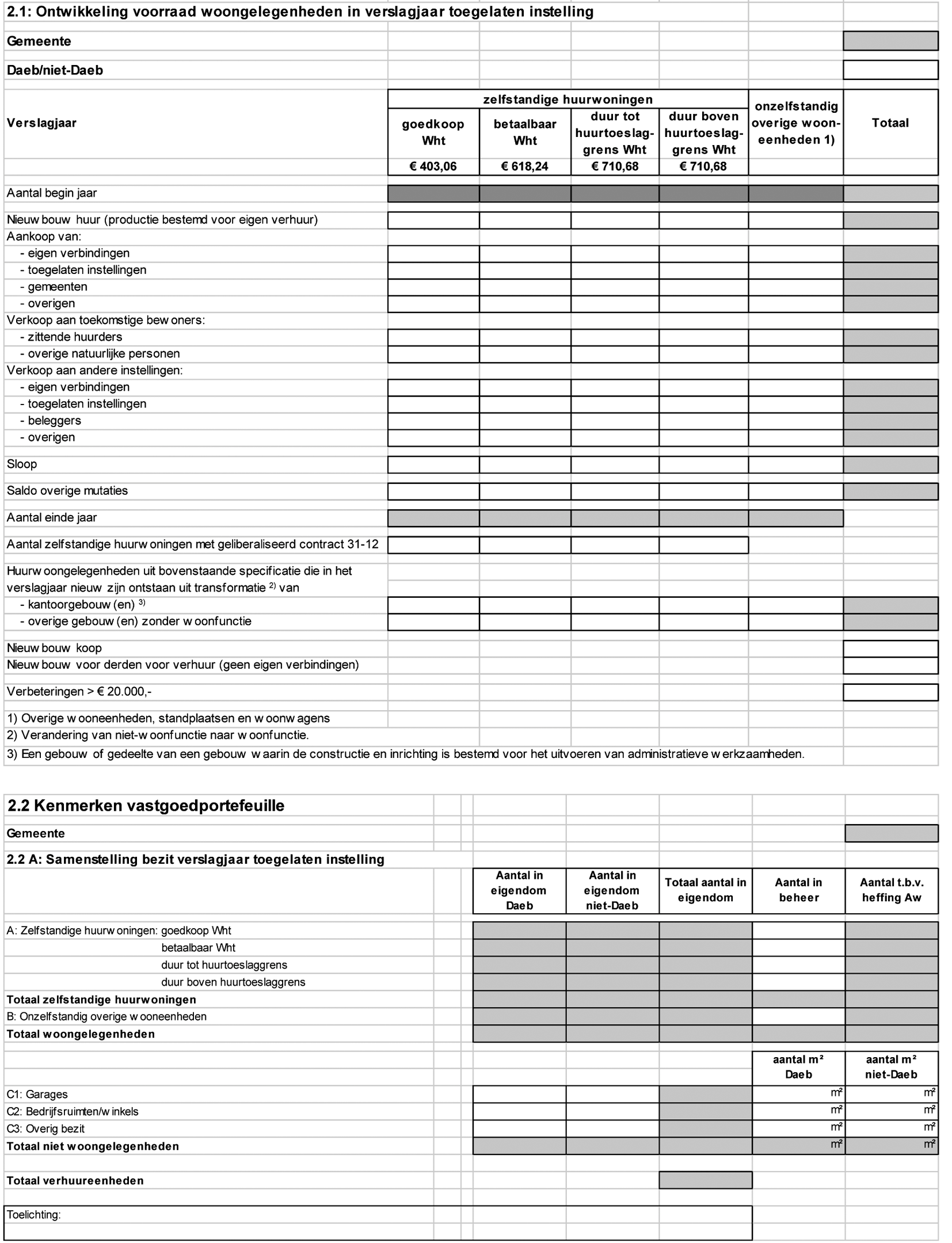

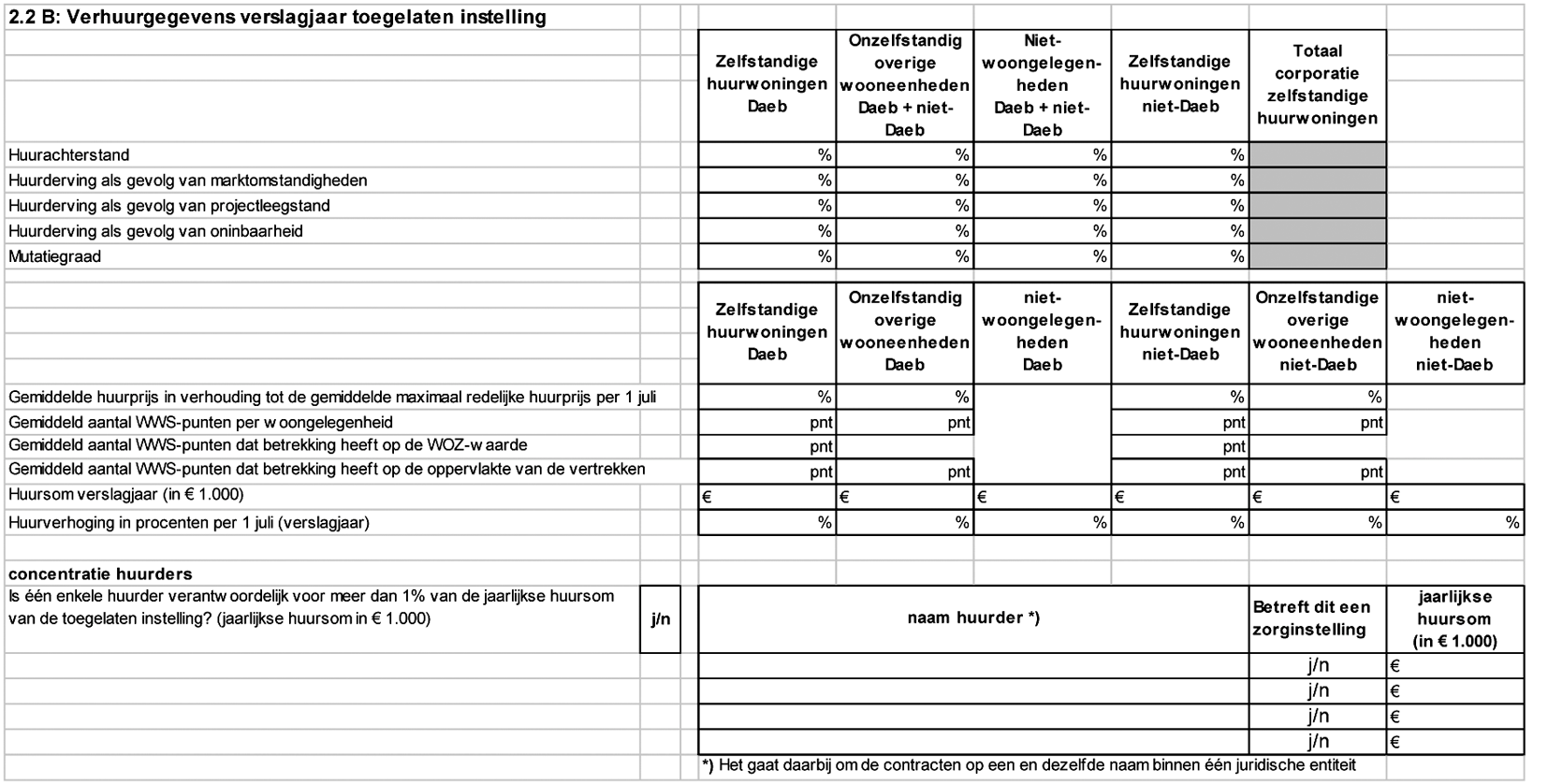

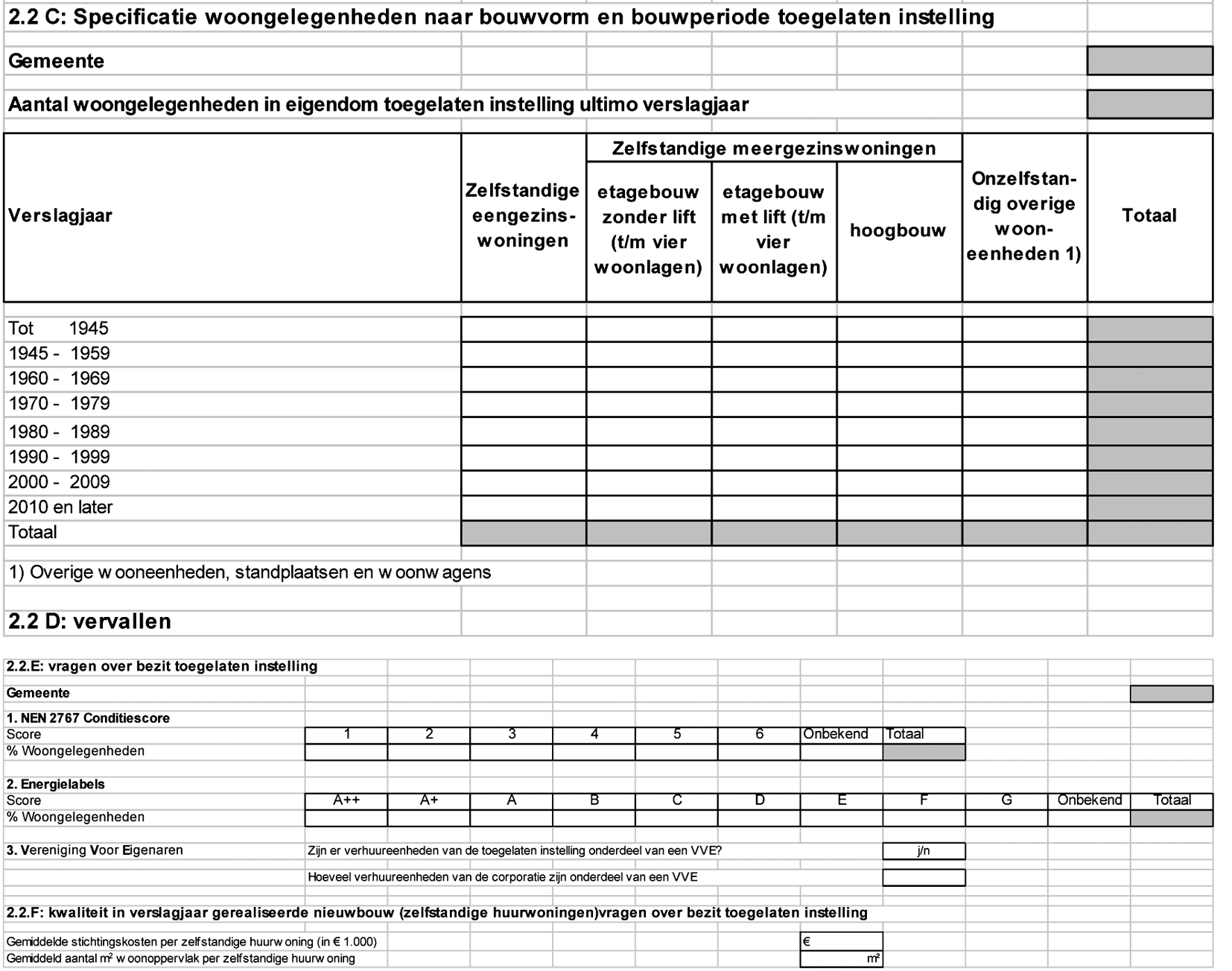

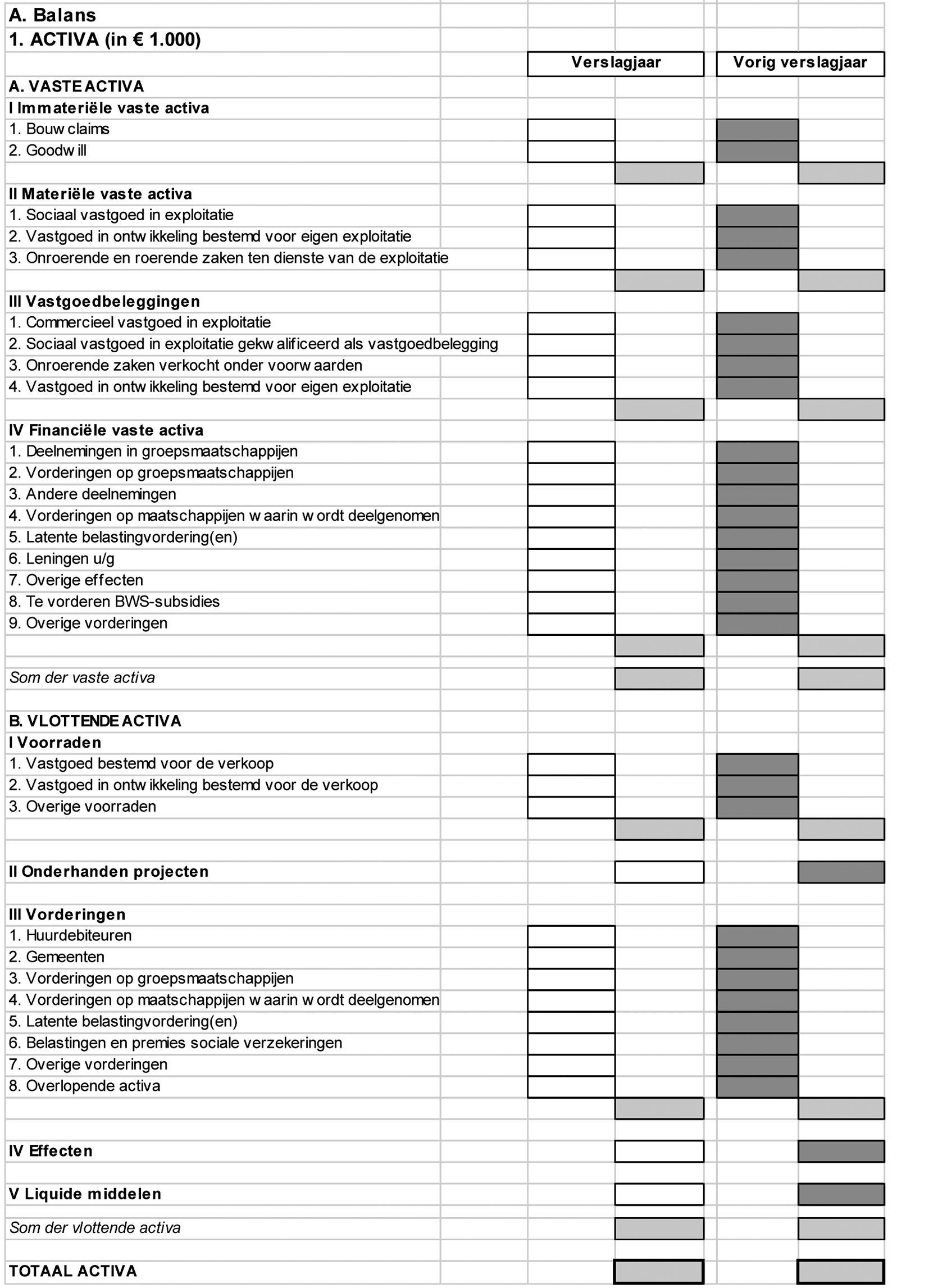

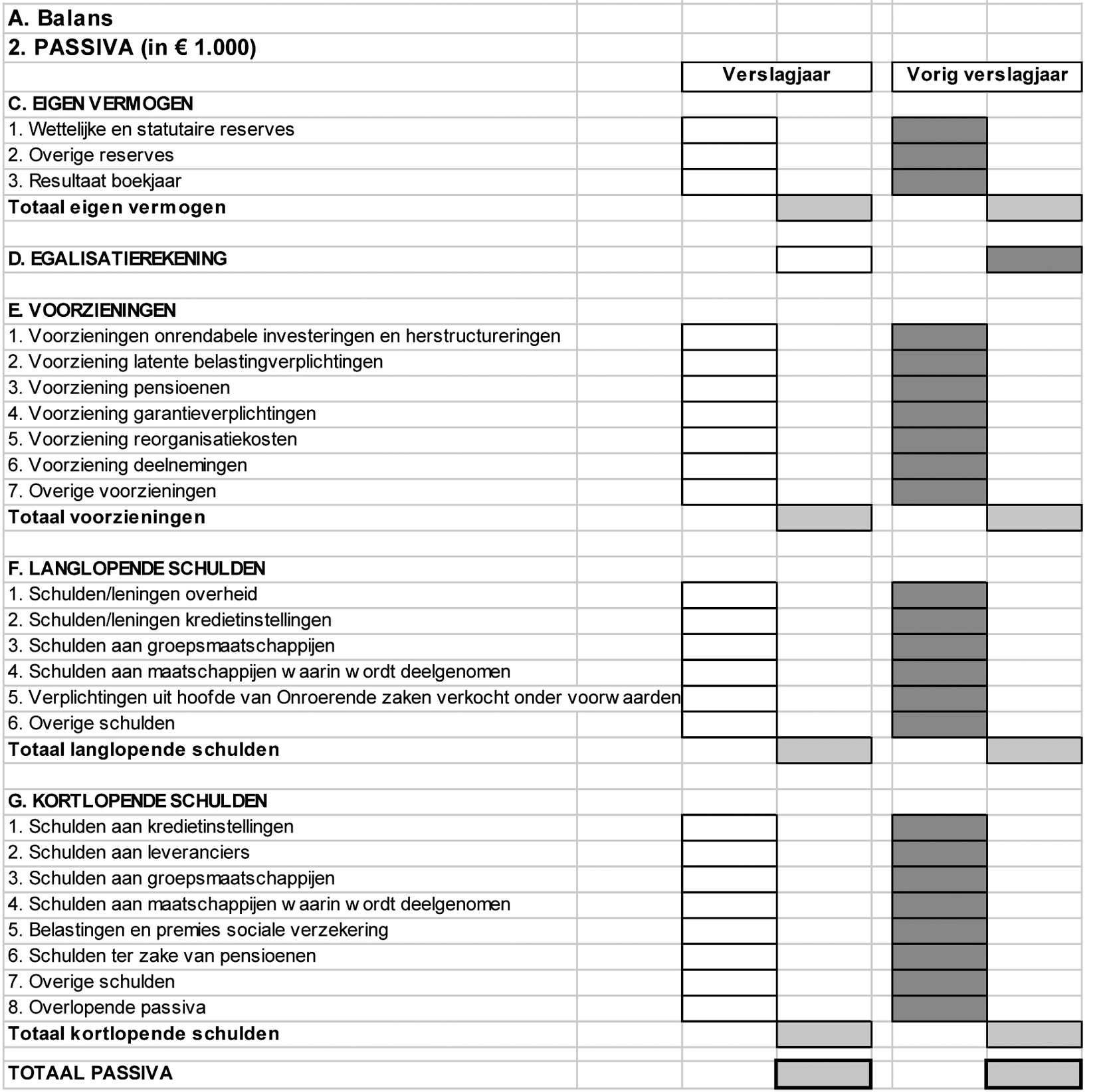

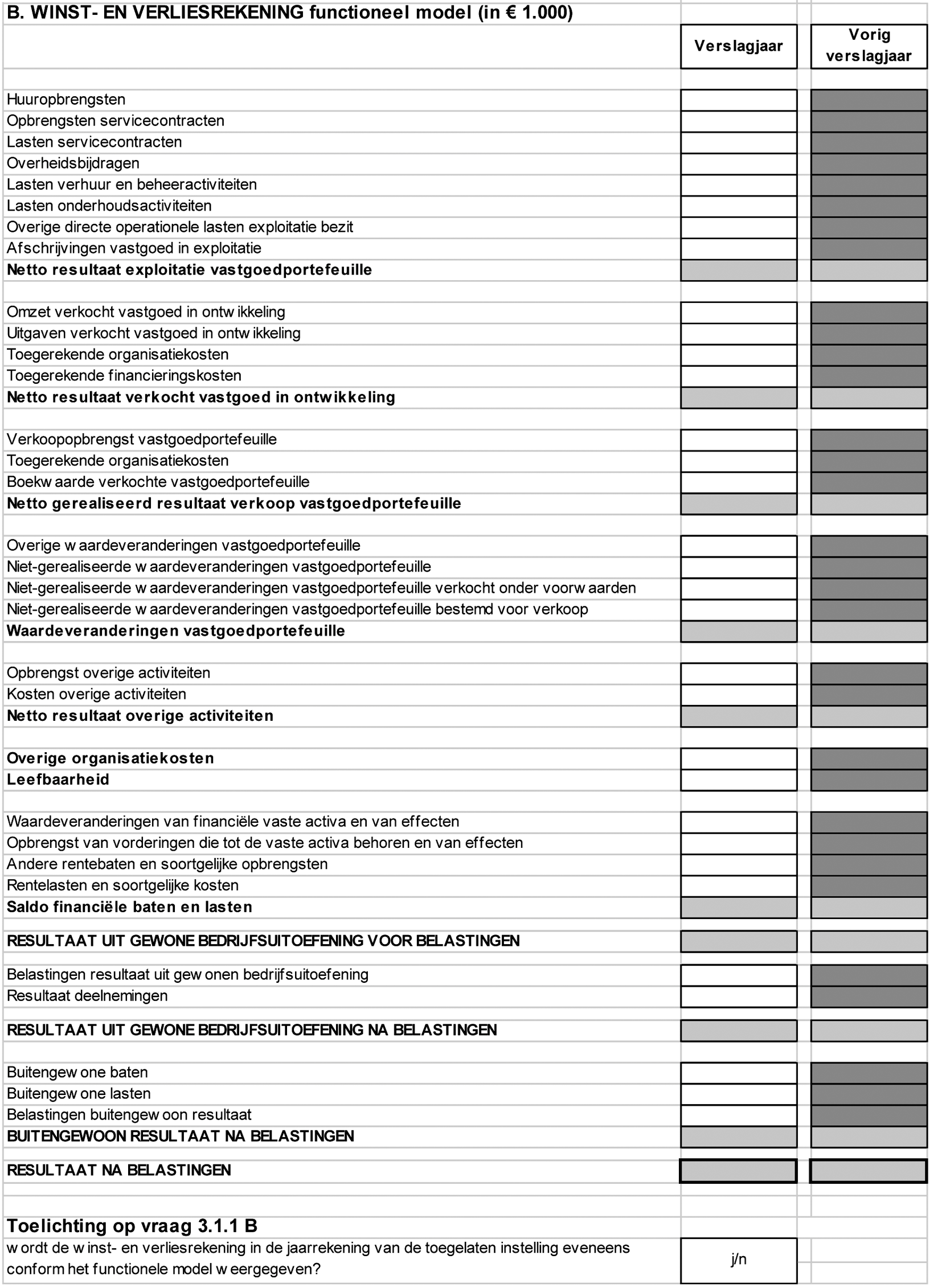

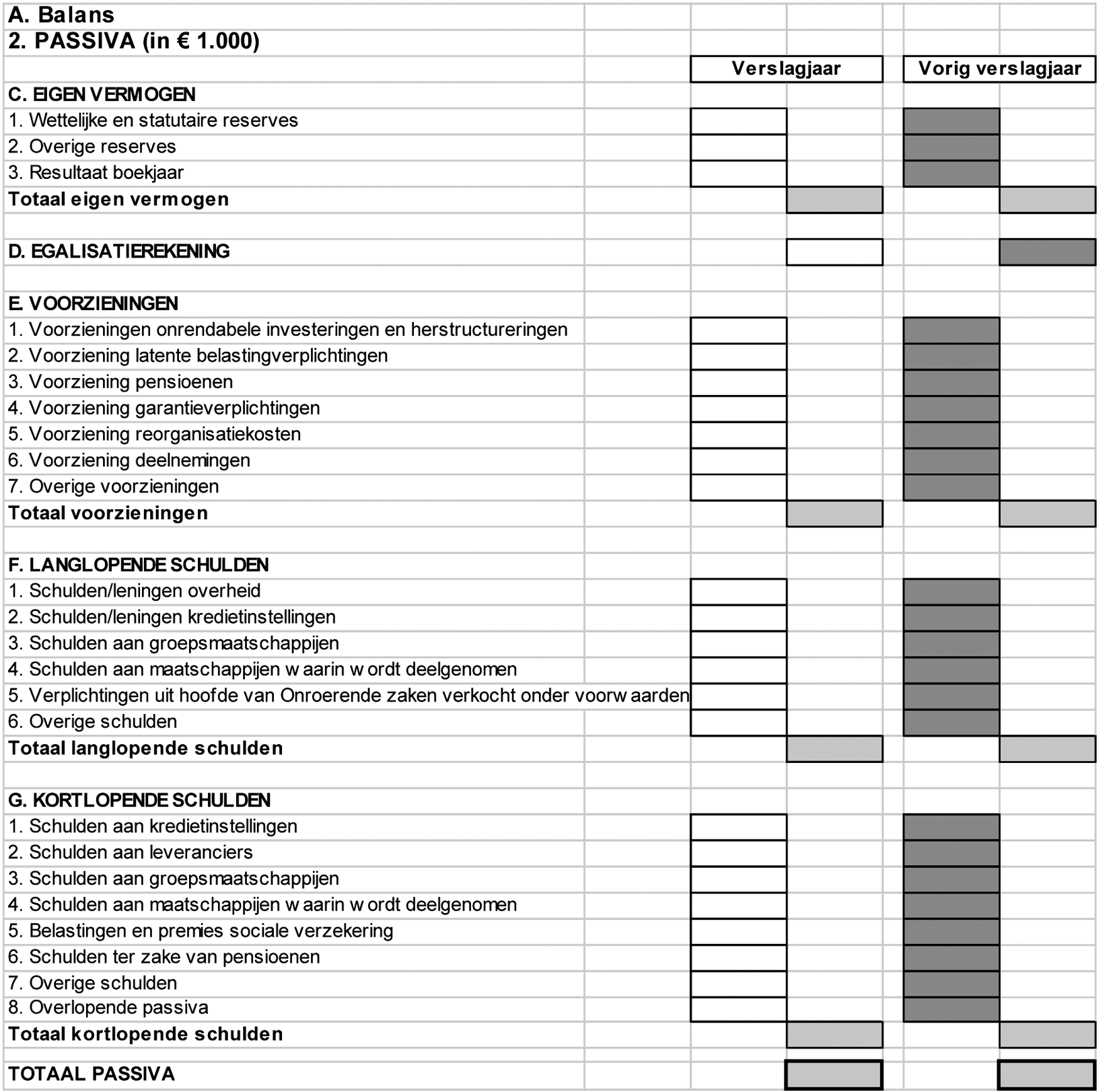

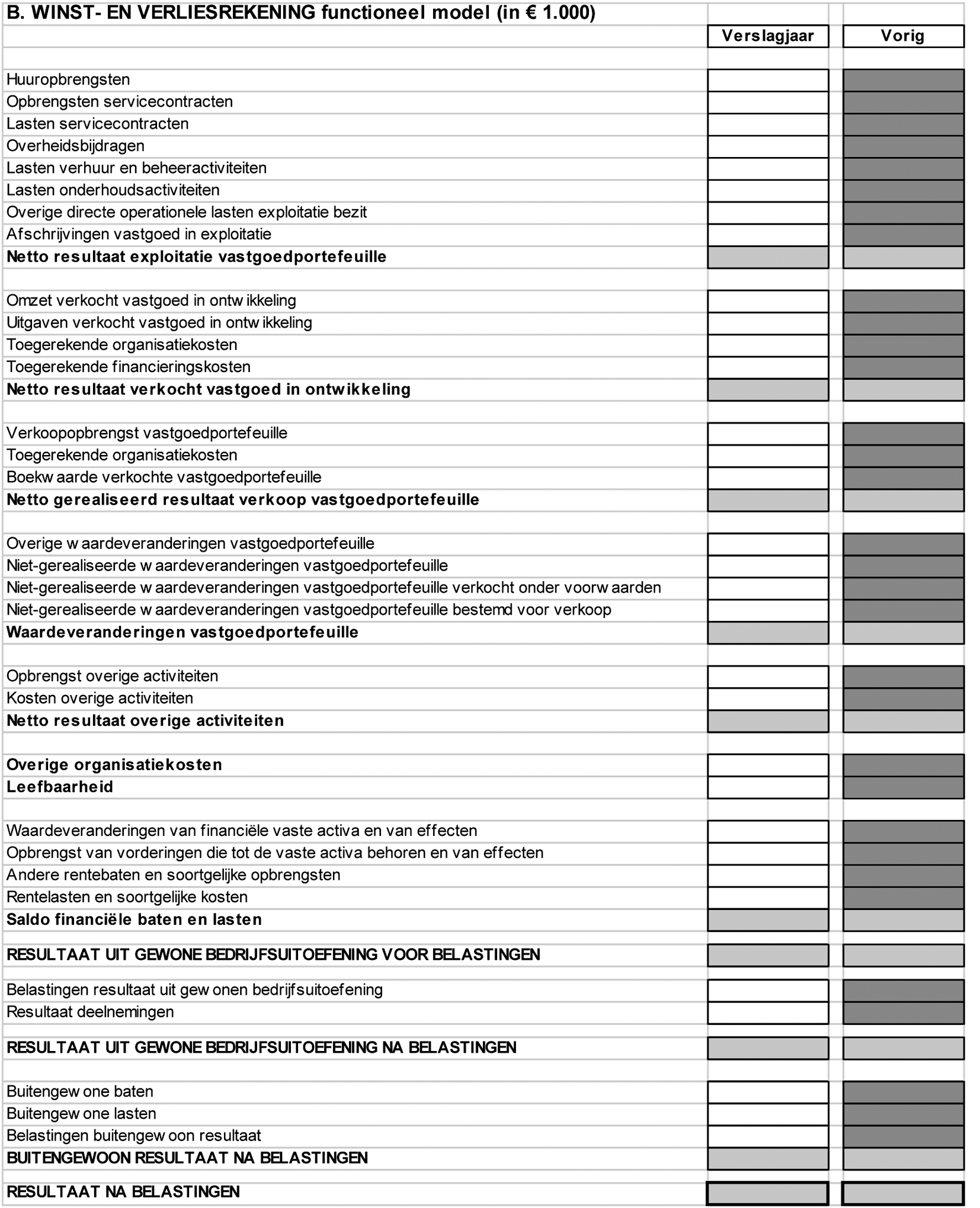

1. De jaarrekening, bedoeld in artikel 35 van de wet, bevat een balans en een winst- en verliesrekening die zijn ingericht overeenkomstig het model dat is opgenomen in de op het verslagjaar betrekking hebbende bijlage 3 bij deze regeling.

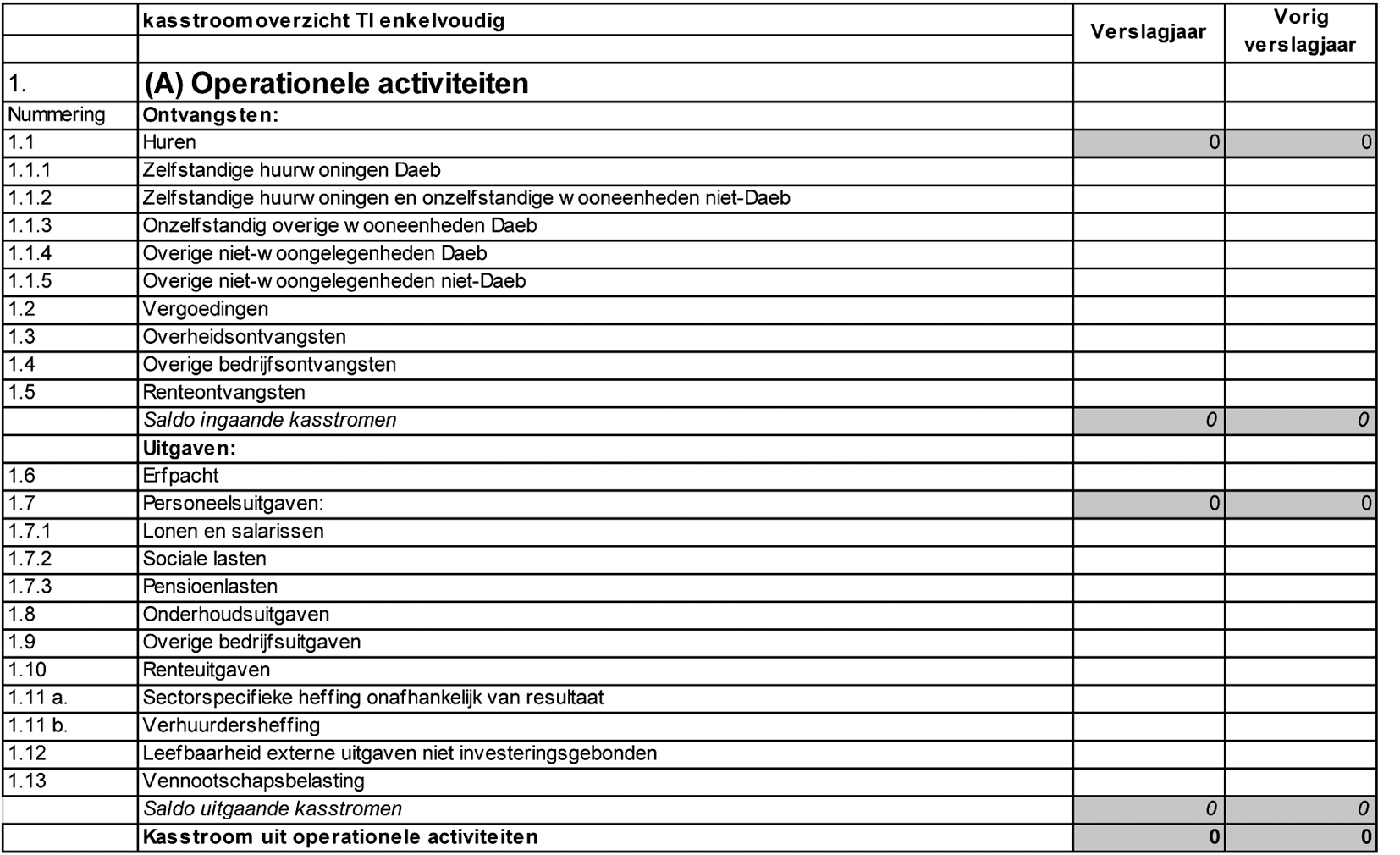

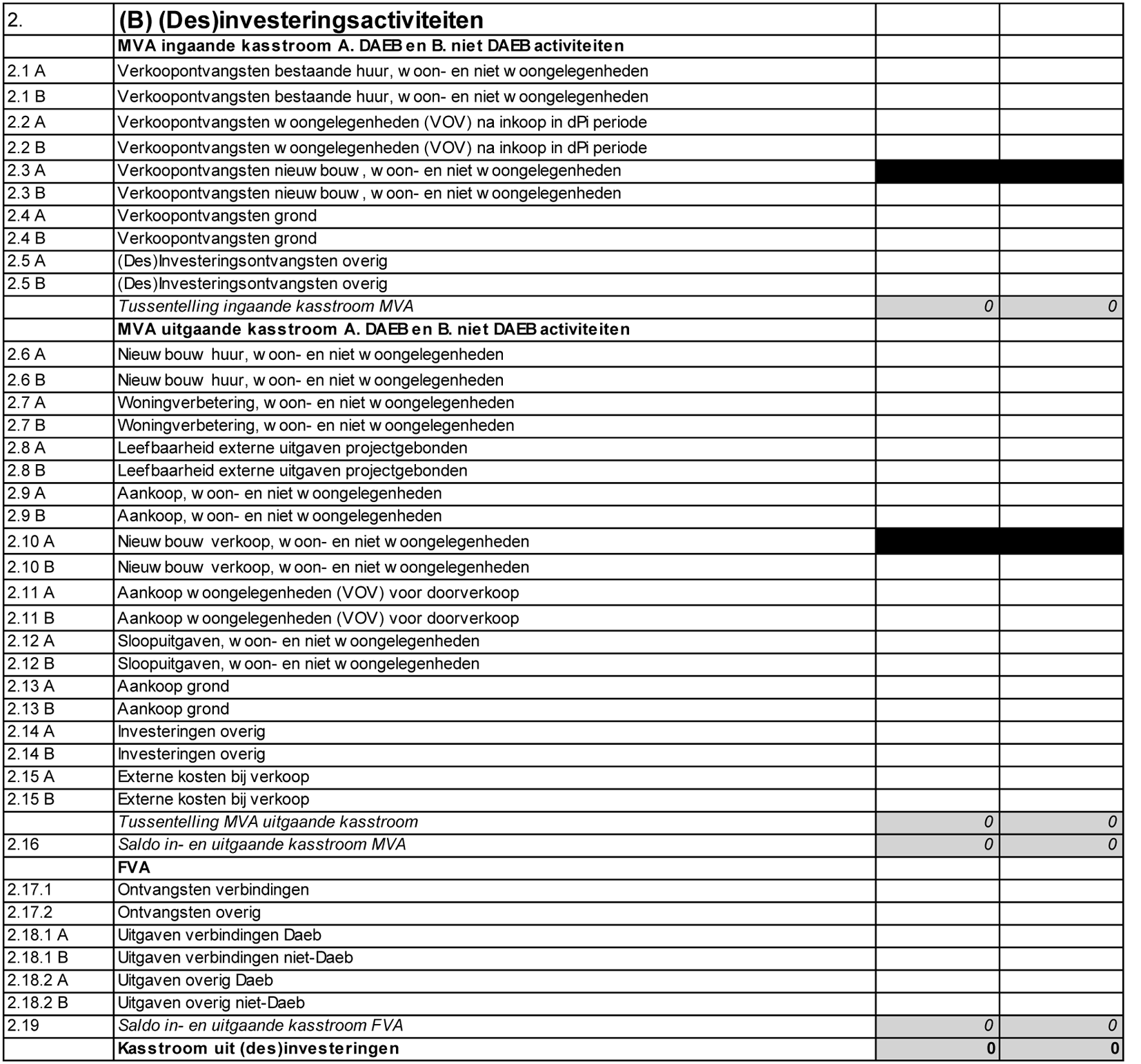

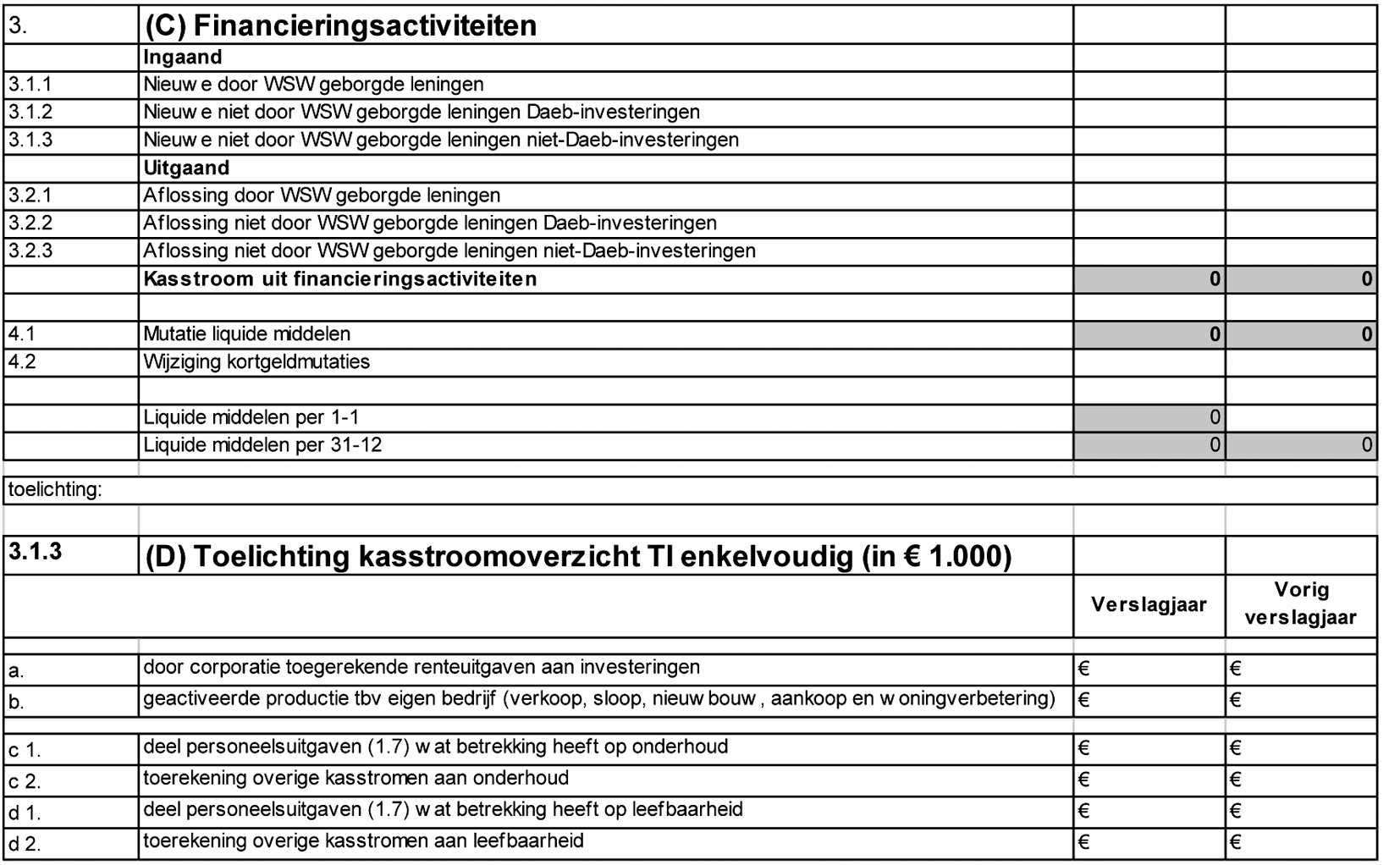

2. De jaarrekening, bedoeld in artikel 35 van de wet, bevat een kasstroomoverzicht dat is opgesteld overeenkomstig paragraaf 3.1. en 3.2. van bijlage 5 bij deze regeling, met dien verstande dat de prognosejaren buiten beschouwing worden gelaten en dat de kolomkop ‘Forecast verslagjaar’ wordt vervangen door de kolomkop: Realisatie verslagjaar.

3. In de toelichting van de jaarrekening wordt onderscheid aangebracht tussen diensten van algemeen economische belang en de werkzaamheden die dat niet zijn overeenkomstig het model voor de balans en de winst- en verliesregeling, zoals die is opgenomen in bijlage 3 bij deze regeling. Voor toegelaten instellingen, bedoeld in artikel 49, eerste lid, tweede volzin, is de eerste volzin alleen van toepassing voor zover het de winst- en verliesrekening betreft.

4. Het eerste en tweede lid zijn voor het eerst van toepassing op de jaarrekening over het verslagjaar 2016.

5. Het derde lid is voor het eerst van toepassing op de jaarrekening over het verslagjaar 2017.

E

Artikel 30 komt te luiden:

F

Artikel 37 komt te luiden:

1. De waardering van de activa bedoeld in artikel 86, tweede lid, onder c van het besluit, worden gebaseerd op de waardering per 31 december 2016.

2. Het eerste lid is niet van toepassing op een verzoek als bedoeld in artikel 86, eerste lid, van het besluit, dat is ingediend voor 1 januari 2016.

G

Na artikel 44 wordt een artikel ingevoegd, luidende:

Op de jaarrekening en het jaarverslag, bedoeld in paragraaf 3, over het verslagjaar 2015, wordt artikel 4, eerste lid, van de Tijdelijke regeling diensten van algemeen economisch belang toegelaten instellingen volkshuisvesting, zoals dat luidde voor de inwerkingtreding van deze regeling, niet toegepast voor zover dat artikel afwijkt van artikel 16 van het besluit.

H

Bijlage 1 wordt vervangen door bijlage 1 die is opgenomen in de bijlage bij deze regeling.

I

Bijlage 2 wordt vervangen door bijlage 2 die is opgenomen in de bijlage bij deze regeling.

J

Bijlage 3 wordt vervangen door bijlage 3 die is opgenomen in de bijlage bij deze regeling.

K

Bijlage 4 wordt vervangen door bijlage 4 die is opgenomen in de bijlage bij deze regeling.

Het Besluit toegelaten instellingen volkshuisvesting 2015 wordt als volgt gewijzigd:

A

Artikel 16, eerste lid wordt als volgt gewijzigd:

1. In onderdeel a wordt ‘€ 34.911’ vervangen door: € 35.739.

2. In onderdeel b wordt ‘€ 38.950’ vervangen door: € 39.874.

B

In artikel 23, tweede lid, onderdeel b, wordt ‘€ 38.950’ vervangen door: € 39.874.

C

In artikel 51, tweede lid, wordt ‘€ 125’ vervangen door: € 126, 25.

D

In bijlage 5, onder A, wordt:

1. ‘I1 (nog te bepalen)’ vervangen door: 1,0237.

2. ‘I2 (nog te bepalen)’ vervangen door: 1,0306.

Deze regeling zal met de toelichting en de bijlage in de Staatscourant worden geplaatst.

De Minister voor Wonen en Rijksdienst, S.A. Blok

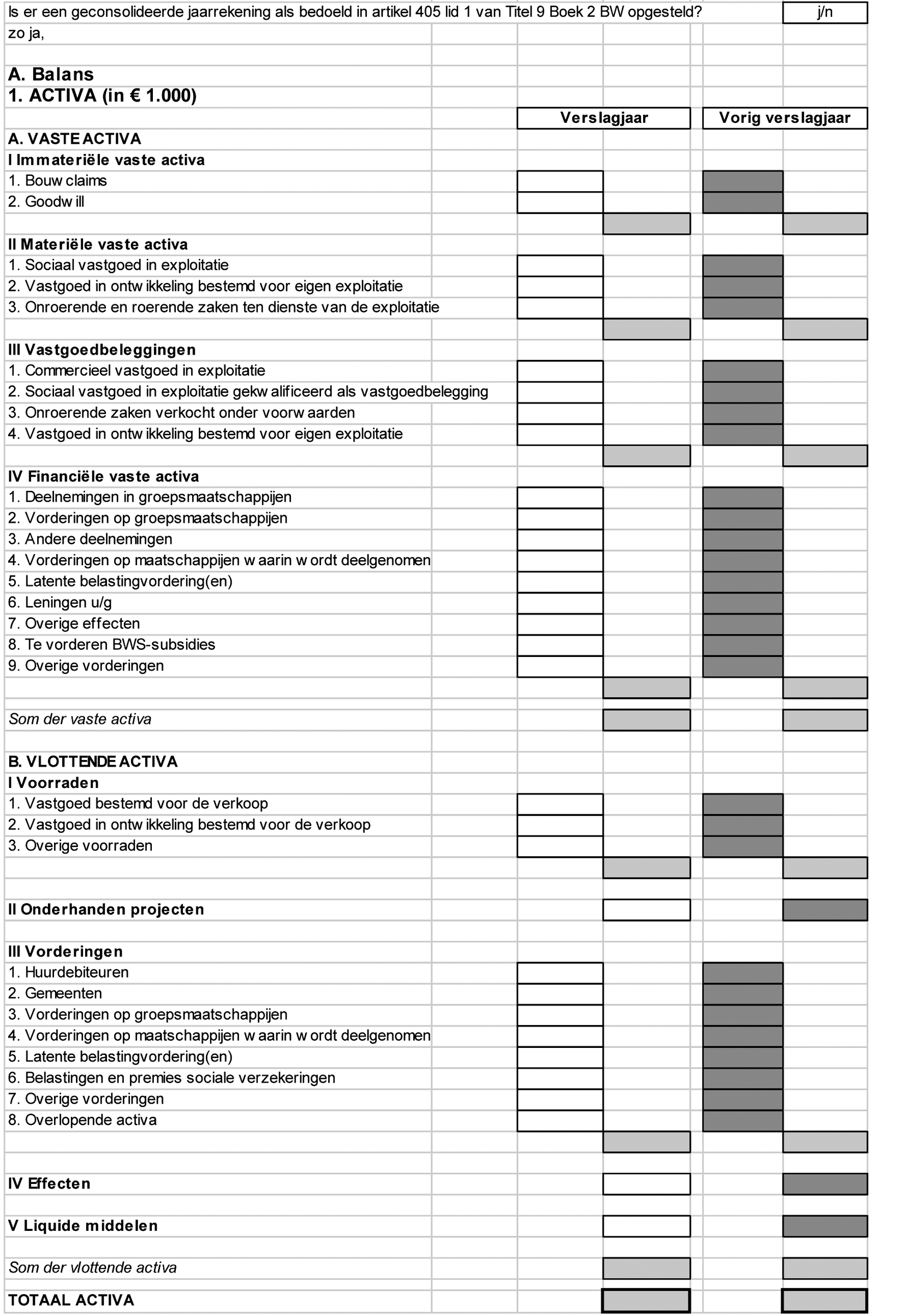

Aan de hand van de volgende twee stroomschema’s kan de toegelaten instelling het huishoudinkomen bepalen, zoals bedoeld in artikel 22, eerste lid, onder b van de Regeling toegelaten instellingen volkshuisvesting 2015 (woningtoewijzing in het kader van de DAEB).

Schema A. betreft toetsing aan de hand van gegevens van de Belastingdienst.

Schema B. moet worden toegepast indien Belastingdienst gegevens ontbreken.

De inkomenstoets voor de DAEB-toewijzingen dient per 1 juli 2015 te worden toegepast. Per uiterlijk 1 januari 2016 zal ook de inkomenstoetsing voor de passende toewijzing voor de huurtoeslag moeten gaan plaatsvinden. Vanaf die laatste datum kunnen de beide inkomenstoetsen in één administratieve handeling worden uitgevoerd.

De uitkomst van de inkomenstoetsing voor de DAEB bepaalt tot welk toewijzingssegment de toewijzing wordt gerekend: de 80% voor de doelgroep, de 10% voor de middeninkomens of de 10% vrije toewijzingsruimte.

De eisen die gesteld worden aan de over te leggen documentatie zijn neergelegd in het hiervoor genoemde artikel en de toelichting daarop. Het vaststellen van het huishoudinkomen aan de hand van een inkomensverklaring van de Belastingdienst of een (voorlopige) aanslag IB van de Belastingdienst is verplicht, tenzij de uitzonderingsgevallen zoals omschreven in de ministeriële regeling zich voordoen (zie ook hierna).

Ter bepaling van het huishoudinkomen worden de verzamelinkomens uit het jaar 2015 respectievelijk 2014 geïndexeerd met index I1 (=1,0237) resp. index I2 (=1,0306). Deze indices betreffen de factor waarmee het verzamelinkomen zoals dat door de Belastingdienst wordt vastgesteld dient te worden vermenigvuldigd gelet op de gemiddelde inkomensstijging in 2015, respectievelijk 2014.

De hoogten van I1 en I2 worden jaarlijks bij ministeriële regeling gepubliceerd.

|

Bepaal de samenstelling van het huishouden (woningzoekende en evt. medebewoners, inclusief eventuele kinderen), en bepaal aan de hand daarvan of het huishoudinkomen moet worden getoetst. * (zie uitzonderingen) Toets huishoudinkomen van woningzoekende en overige leden huishouden (indien van toepassing; exclusief het inkomen van de eventuele kinderen) o.b.v. (voorlopige) aanslag IB of inkomensverklaring. ** (zie uitzonderingen) N.b. de aanwezigheid van kinderen in het huishouden dient te worden opgegeven om de voor het huishouden toepasselijke aftoppingsgrens voor de huurtoeslag te bepalen. Het inkomen van deze kinderen telt niet mee voor de toets. |

|

|

Huishoudinkomen = Verzamelinkomen als door Belastingdienst vastgesteld over 2015 x 1,0237, of Verzamelinkomen als door Belastingdienst vastgesteld over 2014 x 1,0306 |

|

|

Bepaal of het huishoudinkomen: – lager of gelijk is dan/aan de inkomensgrens van € 35.739 (in 2016); – hoger is dan de inkomensgrens van € 35.739 (in 2016), maar lager of gelijk is aan de tijdelijk hogere inkomensgrens van € 39.874 (in 2016); – hoger is dan de tijdelijk verhoogde inkomensgrens van € 39.874 (in 2016). |

|

Uitzonderingen:

* Geen inkomenstoets is vereist voor:

i. statushouders die, uitsluitend met medebewoners die statushouder zijn, vanuit een COA-voorziening een sociale huurwoning betrekken (een verklaring van het COA, niet ouder dan 6 maanden, volstaat);

ii. woningzoekenden die studiefinanciering genieten, die voltijds studeren of gaan promoveren en die de woongelegenheid als enig student of met maximaal één andere student willen betrekken (bewijs van inschrijving aan de onderwijsinstelling waaruit blijkt dat de betrokkene bij één van de genoemde doelgroepen behoort of bewijs van studiefinanciering verstrekt door DUO volstaat);

iii. uit het buitenland afkomstige studenten aan een instelling voor hoger of wetenschappelijk onderwijs (bewijs van inschrijving aan de onderwijsinstelling volstaat);

iv. woningzoekenden met een zorgindicatie zoals bedoeld in artikel 57, onderdeel b tot en met d, van het Besluit toegelaten instellingen volkshuisvesting 2015 en die op grond daarvan ook bij een inkomen boven de inkomensgrens van € 39.874 (in 2016) recht hebben op een sociale huurwoning (bij de toetsing kan worden volstaan met de indicatie voor verblijf of voor ADL-assistentie, dan wel het deel van het zorgplan van de wijkverpleegkundige waaruit blijkt dat de betrokkene een zorgindicatie voor minimaal 10 uur verpleging of verzorging per week voor een periode van ten minste één jaar heeft).

** Uitzonderingen op de verplichte toetsing aan de hand van belastingbescheiden zijn:

i. woningzoekenden van wie de inkomensgegevens blijkens een verklaring van die dienst niet bekend zijn bij de Belastingdienst;

ii. woningzoekenden van wie het actuele inkomen dusdanig is gedaald ten opzichte van het door de Belastingdienst vermelde inkomen dat het inmiddels onder de voor hen toepasselijke inkomensgrens is komen te liggen.

|

Toets huishoudinkomen o.b.v. een door woningzoekende opgestelde en ondertekende inkomensverklaring en onderliggende bewijsstukken |

|

|

Woningzoekende stelt een inkomensverklaring op en ondertekent deze. Deze verklaring dient minimaal de volgende elementen te bevatten: • In geval van een lager inkomen dan volgens de Belastingdienst: de oorzaak van de inkomensverandering (bijv. andere baan, pensioen, ontslag) • De geschatte omvang van het actuele huishoudinkomen, gebaseerd op: – inkomen uit arbeid – inkomen uit vermogen. Indien onveranderd, kan de woningzoekende verwijzen naar het inkomen uit vermogen (box 3), aangegeven op de IBRI verklaring of naar de aanslag IB. – vakantiegeld (ja/nee, hoogte) – evt. 13e maand – evt. inkomen uit onderneming of freelance-activiteiten |

|

|

Controleer het door de woningzoekende geschatte actuele huishoudinkomen o.b.v. overgelegde bescheiden: 1. Jaaropgaven werkgever(s)/uitkeringsinstanties 2015: Huishoudinkomen = het loon voor loonheffing (vermeld op de opgave als ‘fiscaal loon’, ‘loonheffing loon’, ‘LH-loon’, ‘heffingsloon’ of ‘loon voor loonbelasting/premies’) x 1,0237 2. Recente loonstrook/uitkeringsspecificatie (1 loonstrook/specificatie is voldoende): Stap 1: – Het loon voor loonheffing (zie uitleg vorige bullit) x 12 (indien loon/uitkering maandelijks wordt uitbetaald), of – Het loon voor loonheffing (zie uitleg vorige bullit) x 13 (indien loon/uitkering per 4 weken wordt uitbetaald) – NB Indien op een loonstrook incidentele beloningen of andere variabele inkomenscomponenten zijn aangegeven, bijv. overwerk, dan dienen deze niet te worden meegerekend. Bij twijfel kan de toegelaten instelling meerdere loonstroken van de woningzoekende verlangen. Stap 2: Indien het vakantiegeld niet maandelijks wordt uitgekeerd: uitkomst stap 1 x 1,08 3. Bij inkomen uit onderneming betreft het belastbaar jaarinkomen de winst, eventueel verminderd met de fiscaal toepasbare aftrekposten zoals zelfstandigenaftrek, startersaftrek of MKB-vrijstelling. Voor het jaar 2015 kan dit jaarinkomen vastgesteld worden aan de hand van de laatste winst- en verliesrekening, waarbij het aldus vastgesteld belastbaar inkomen vermenigvuldigd dient te worden met 1,0237. Voor het lopende jaar kan de verwachte winst bepaald worden op basis van een prognose. Bij inkomen uit overige werkzaamheden (niet in loondienst en geen inkomen uit onderneming) betreft het belastbaar jaarinkomen de opbrengsten van die werkzaamheden minus de daarvoor gemaakte kosten. Voor het jaar 2015 kan dit jaarinkomen vastgesteld worden door het betreffende vastgestelde belastbaar inkomen van 2014 te vermenigvuldigen met 1,0237. Voor het lopende jaar kan het betreffende belastbaar jaarinkomen bepaald worden op basis van een prognose. |

|

|

Zie voor inkomensgrenzen waaraan het huishoudinkomen moet worden getoetst: de bedragen bij laatste stap van toetsingsschema A. |

|

|

1. |

Vooraf |

6 |

|

2. |

Inleiding |

7 |

|

2.1. |

Juridisch kader |

7 |

|

2.2. |

Algemene uitgangspunten |

7 |

|

3. |

Nadere kaderstelling |

8 |

|

3.1. |

Doel van de waardering |

8 |

|

3.2. |

Typen vastgoed |

8 |

|

3.3. |

Marktwaarde en markthuur |

8 |

|

3.4. |

Waarderingsmethodiek |

9 |

|

3.5. |

Waarderingscomplex |

9 |

|

3.6. |

Doorexploiteer- en uitpondscenario |

9 |

|

3.7. |

Verhuureenheden in exploitatie buiten de landsgrenzen |

10 |

|

4. |

Macro-economische parameters |

10 |

|

4.1. |

Prijsinflatie |

10 |

|

4.2. |

Loonstijging |

10 |

|

4.3. |

Bouwkostenstijging |

10 |

|

4.4. |

Leegwaardestijging |

11 |

|

5. |

Woongelegenheden |

11 |

|

5.1. |

Objectgegevens |

11 |

|

5.2. |

Modelparameters |

12 |

|

6. |

Bedrijfsmatig en maatschappelijk onroerend goed |

21 |

|

6.1. |

Objectgegevens |

21 |

|

6.2. |

Modelparameters |

22 |

|

7. |

Parkeergelegenheden |

26 |

|

7.1. |

Objectgegevens |

27 |

|

7.2. |

Modelparameters |

27 |

|

8. |

Intramuraal zorgvastgoed |

31 |

|

8.1. |

Objectgegevens |

32 |

|

8.2. |

Modelparameters |

32 |

|

9. |

Full versie |

37 |

|

9.1. |

Vrijheidsgraden |

37 |

|

9.2. |

De rol van en de opdrachtverlening aan de externe taxateur |

38 |

|

10. |

Bijlage 1: Definities |

39 |

Op grond van de nieuwe Woningwet dienen toegelaten instellingen voor de jaarrekening het vastgoed in exploitatie te waarderen op basis van marktwaarde. Invoering van de marktwaarde als waarderingsgrondslag is voor veel toegelaten instellingen ingrijpend en vergt een grote omslag in de wijze waarop het waarderingsproces wordt uitgevoerd. Een aantal toegelaten instellingen heeft deze stap al eerder gezet. Voor een groot deel van de toegelaten instellingen vormt de waardering op marktwaarde onbekend terrein. Dit waarderingshandboek beoogt deze toegelaten instellingen te ondersteunen in het proces om tot waardering op marktwaarde te komen. Daarnaast levert dit handboek ook een bijdrage aan uniformering en transparantie van de waarderingen bij alle toegelaten instellingen, mede door de onderlinge vergelijkbaarheid te vergroten.

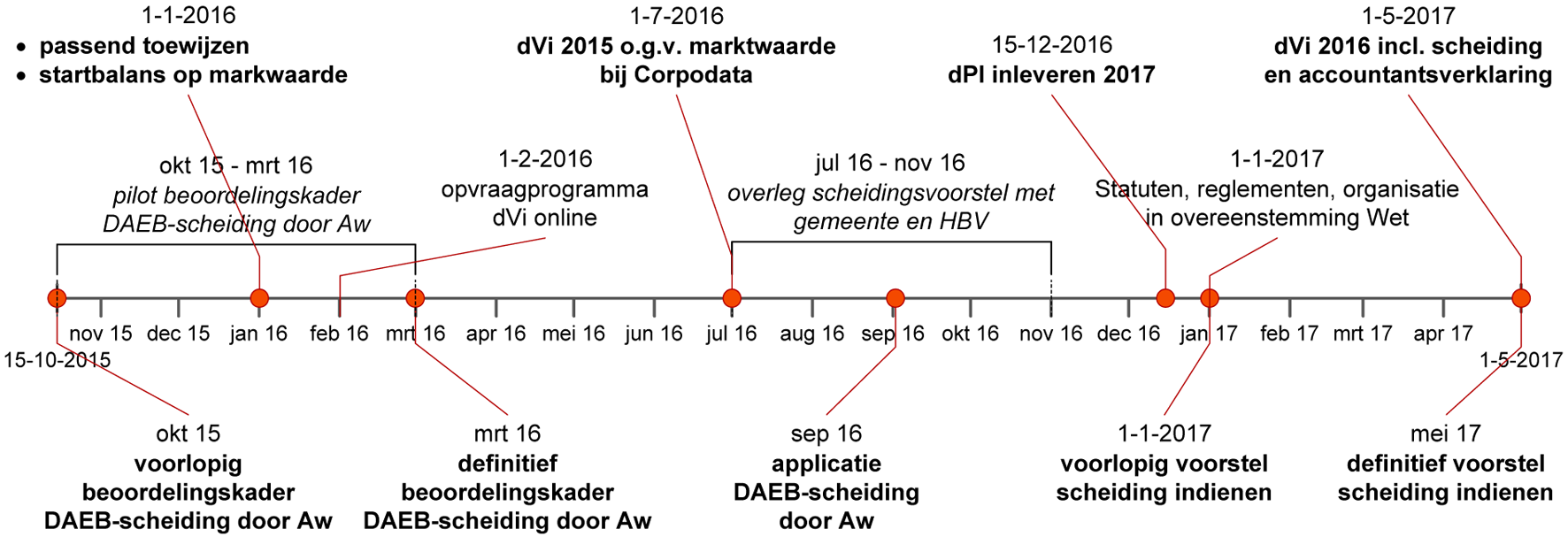

De vorige versie van het Handboek modelmatig waarderen marktwaarde werd op 17 juni 2015 gepubliceerd als onderdeel van de Regeling toegelaten instellingen volkshuisvesting 2015 (bijlage 2). Dat handboek had als peildatum 31 december 2014. Voor het gebruik van het handboek over verslagjaar 2015 is een actualisatie nodig. Het handboek in deze bijlage is de geactualiseerde versie van het handboek met als peildatum 31 december 2015. De actualisatie is in opdracht van de minister voor Wonen en Rijksdienst uitgevoerd door Ortec Finance. Deze actualisatie van het handboek geeft een basis voor de waardering op marktwaarde van het vastgoed in exploitatie op peildatum 31 december 2015. Deze waardering zal in het kader van de verantwoordingsgegevens (dVi) op 1 juli 2016 aangeleverd dienen te worden.

Bij de totstandkoming van dit handboek is gebruik gemaakt van waarderingen bij de toegelaten instellingen die in de jaarrekening 2014 het vastgoed in exploitatie op marktwaarde hebben gewaardeerd. Met deze waarderingsgegevens is het handboek gevalideerd via backtesting. Verder is bij verschillende marktpartijen informatie opgevraagd over de marktontwikkelingen in 2015. Deze informatie is verwerkt in het handboek. Ook is met diverse betrokken partijen gesproken over de actualisatie. De opmerkingen en aanvullingen op het eerdere handboek met prijspeil 2014, die op basis van gesprekken en schriftelijke reacties zijn ontvangen, zijn waar mogelijk verwerkt in dit handboek.

De belangrijkste wijzigingen die in het handboek zijn doorgevoerd, zijn de actualisatie van de hoogte van de normen en de parameters naar peildatum 31 december 2015 en de verfijning van de wijze waarop de eindwaarde wordt berekend. Verder is de rol van en de opdrachtverlening aan de externe taxateur nader uitgewerkt. Daarnaast is de tekst op verschillende plaatsen verduidelijkt en is een bijlage met definities toegevoegd.

In de nieuwe Woningwet, artikel 35 lid 2, is opgenomen dat toegelaten instellingen in het kader van de jaarrekening, het vastgoed in exploitatie dienen te waarderen op actuele waarde, waaronder in dit verband dient te worden verstaan de marktwaarde, overeenkomstig het marktwaardebegrip onderhandse verkoopwaarde in verhuurde staat. Hiermee is de mogelijkheid die bestond op basis van BW2 en de Richtlijnen voor de jaarrekening, om het vastgoed ook op historische kosten of bedrijfswaarde te waarderen, beëindigd.

Het Besluit toegelaten instellingen volkshuisvesting (BTIV) 2015 heeft in artikel 31 nadere uitwerking gegeven aan het genoemde wetsartikel. In het artikel is aangegeven dat de marktwaarde op basis van de contante waarde van inkomende en uitgaande kasstromen berekend dient te worden (de DCF-methode).

Verder dient op basis van artikel 31 van het BTIV bij de waardering onderscheid te worden gemaakt naar de volgende categorieën:

– Woongelegenheden

– Bedrijfsmatig en maatschappelijk onroerend goed

– Parkeergelegenheden

– Intramuraal zorgvastgoed

Bij de waardering van het vastgoed dient voorts een doorexploiteer- en een uitpondscenario te worden onderscheiden. De marktwaarde is de hoogste van beide waarderingen.

De verplichting om het vastgoed in exploitatie op marktwaarde te waarderen, gaat in met de jaarrekening over 2016. Daaraan voorafgaand zal de Autoriteit woningcorporaties over verslagjaar 2015 als onderdeel van de verantwoordingsgegevens separaat de marktwaarde van het vastgoed opvragen bij de toegelaten instellingen.

Dit waarderingshandboek is onderdeel van de Regeling toegelaten instellingen volkshuisvesting en geeft nadere uitwerking aan de Woningwet en het BTIV2015 met betrekking tot de wijze waarop de waardering van het vastgoed in exploitatie ten behoeve van de jaarrekening van toegelaten instellingen dient plaats te vinden. Het handboek zorgt voor vergelijkbaarheid en biedt ondersteuning aan de grote groep toegelaten instellingen die nog geen ervaring met marktwaarde heeft. Het levert daarmee een bijdrage aan de beperking van de administratieve lasten en fungeert daarmee als bindend kader voor alle toegelaten instellingen voor de wijze waarop de marktwaarde in het kader van de jaarrekening en de balansopstellingen voor de DAEB- en de niet-DAEB tak dienen te worden opgesteld.

In het handboek zijn twee benaderingen onderscheiden: de basisversie en de full versie. De basisversie biedt de mogelijkheid om op portefeuilleniveau tot een aannemelijke markwaarde te komen. De full versie stelt de toegelaten instelling in staat om op het niveau van de afzonderlijke complexen, met ondersteuning van een externe taxateur, de aannemelijke waarde te bepalen. Bij de uitwerking van het handboek zijn verschillende uitgangspunten in acht genomen:

– De marktwaarde is van de ‘markt’. Op basis van dit uitgangspunt is aansluiting gezocht bij de (inter)nationale richtlijnen over de wijze waarop de marktwaarde van vastgoed dient te worden bepaald. Bij het opstellen van het handboek is gebruik gemaakt van beschikbare marktgegevens om te borgen dat de waardering op basis van het handboek aansluit bij de markt.

– Er is een balans gezocht tussen enerzijds uniformering van de waardering en anderzijds ruimte voor maatwerk. Uniformering waar mogelijk om de transparantie en de onderlinge vergelijkbaarheid te bevorderen. Maatwerk waar nodig om desgewenst rekening te kunnen houden met specifieke omstandigheden. Daarnaast biedt maatwerk de mogelijkheid om tot een grotere nauwkeurigheid van de waardering te komen, binnen de algemene kaders ten behoeve van de uniformering. Dit gaat met hogere lasten voor de toegelaten instelling gepaard, maar daar staat de mogelijkheid tot een betere vastgoedsturing tegenover.

– Bij de toepassing van de basisversie van het waarderingshandboek komt een waardering van het vastgoed tot stand, die ten behoeve van de jaarrekening op het niveau van de totale vastgoedportefeuille, onderscheiden naar DAEB en niet-DAEB, tot een bruikbare waarde leidt. Voor afzonderlijke complexen is een waardering zonder maatwerk niet altijd voldoende om daarop beleid te baseren en beslissingen te nemen.

– Toegelaten instellingen die de waardering ook willen gebruiken voor professionele vastgoedsturing, hebben daartoe de ruimte via maatwerk zoals weergegeven in de full versie. Deze ruimte dient voldoende groot te zijn om de gewenste nauwkeurigheid te bereiken die noodzakelijk is voor de vastgoedsturing. Op deze wijze sluit de waardering ten behoeve van de jaarrekening aan bij de waardering ten behoeve van de vastgoedsturing. Het is de eigen verantwoordelijkheid en keuze van de toegelaten instelling of, en zo ja in welke mate, de mogelijkheden van maatwerk worden toegepast.

– Als een toegelaten instelling maatwerk toepast, is dat alleen mogelijk met tussenkomst van een externe taxateur. Op de in het handboek benoemde onderdelen, heeft de externe taxateur de ruimte om op basis van het principe ‘pas toe of leg uit’ tot aanpassingen over te gaan en daarmee tot een betere waardering te komen. Het taxatierapport en het taxatiedossier waarin de waardering en de daarbij gehanteerde aanpassingen ten opzichte van de basisvariant zijn onderbouwd en vastgelegd worden door de taxateur verstrekt aan de toegelaten instelling en zijn op aanvraag beschikbaar bij de toegelaten instelling voor de Autoriteit woningcorporaties.

Het waarderingsprotocol van dit handboek heeft tot doel een waardering van het vastgoed op basis van marktwaarde op te leveren ten behoeve van de jaarrekening van toegelaten instellingen. Op deelportefeuilleniveau, onderscheiden naar DAEB en niet-DAEB, dient de waardering een goed beeld van de marktwaarde van het vastgoed op te leveren. Dit impliceert dat de waardering op complexniveau gemiddeld genomen wel een goed beeld geeft, maar dat er mogelijk complexen zijn met een te hoge en complexen met een te lage waardering.

Toegelaten instellingen gebruiken de waardering van het vastgoed niet alleen voor de jaarrekening, maar ook voor de vastgoedsturing. Deze toegelaten instellingen willen voor elk afzonderlijk complex de aannemelijke waarde vastgesteld hebben. Dit handboek biedt daartoe ook de mogelijkheid. In dat geval kan met ondersteuning van een externe taxateur een waardering worden vastgesteld die zowel voor de jaarrekening als voor de vastgoedsturing kan worden gebruikt.

In dit waarderingshandboek worden derhalve twee versies voor de waardering beschreven:

– De basisversie

– De full versie

De basisversie vormt het uitgangspunt van alle marktwaardewaarderingen. Deze versie wordt gedetailleerd uitgewerkt in dit handboek. Alle toegelaten instellingen hebben de vrijheid om de full versie toe te passen. De full versie maakt gebruik van vrijheidsgraden. Dit betekent dat op genoemde onderdelen kan worden afgeweken van de parameters zoals opgenomen in de basisversie. Het is de eigen verantwoordelijkheid en keuze van de toegelaten instelling of, en zo ja, op welke onderdelen van de waardering de full versie wordt toegepast. Daarbij geldt het principe ‘pas toe, of leg uit’. Dit houdt in dat op die onderdelen van de waardering waar de full versie wordt toegepast, een onderbouwing noodzakelijk is van de keuze door een externe taxateur.

In dit handboek worden verschillende typen vastgoed onderscheiden te weten:

1. Woongelegenheden: eengezinswoningen (EGW), meergezinswoningen (MGW), studenteneenheden en zorgeenheden (extramuraal).

2. Bedrijfsmatig en maatschappelijk onroerend goed (BOG en MOG).

3. Parkeergelegenheden: parkeerplaatsen en garageboxen.

4. Intramuraal zorgvastgoed.

Voor elk van de verschillende typen vastgoed wordt gebruik gemaakt van eigen waarderingsmodel. In de bijlage zijn de definities en een overzicht van de verhuureenheden per type opgenomen

Ten aanzien van de verschillende waardebegrippen sluit dit handboek aan bij internationale richtlijnen, zoals die zijn vastgelegd door middel van de International Valuation Standards (IVS) en de European Valuation Standards (EVS). De definitie van marktwaarde is:

‘Het geschatte bedrag waarvoor het object op de waardepeildatum, na behoorlijke marketing, zou worden overgedragen in een marktconforme transactie tussen een bereidwillige koper en een bereidwillige verkoper, waarbij de partijen zouden hebben gehandeld met kennis van zaken, prudent en niet onder dwang.’1

Ook wordt ten aanzien van de definitie van de markthuur aangesloten bij de IVS en de EVS. De definitie voor markthuur luidt:

‘Het geschatte huurbedrag waarvoor het object op de waardepeildatum na behoorlijke marketing, onder de voorwaarden van de huurovereenkomst in een marktconforme transactie zou worden verhuurd door een bereidwillige verhuurder en een bereidwillige huurder, waarbij elk der partijen zou hebben gehandeld met kennis van zaken, prudent en niet onder dwang.’2

Er bestaan verschillende mogelijkheden om de waardering van vastgoed uit te voeren. Zoals gebruikelijk is in de woningsector3, volgt dit handboek de inkomstenbenadering, en meer specifiek de netto contante waarde methode, de DCF-methode. Ook ten aanzien van deze methode volgt het handboek de internationale definities.4 Via de DCF-methode worden de toekomstige inkomende en uitgaande kasstromen contant gemaakt naar het heden aan de hand van een discontovoet, inclusief de eindwaarde die de geschatte opbrengstwaarde is van het vastgoed aan het einde van de DCF-periode. Hierbij wordt verondersteld dat de jaarbedragen medio het jaar ontvangen, resp. betaald worden. De berekening van de netto contante marktwaarde wordt bij alle typen vastgoed uitgevoerd voor een exploitatieperiode van 15 jaar.

Om te komen tot een marktwaardewaardering van het vastgoed, wordt het gehele bezit, dat wil zeggen alle verhuureenheden van de toegelaten instelling, opgedeeld in waarderingscomplexen. Een waarderingscomplex is een samenstel van verhuureenheden, dat in principe bestaat uit vergelijkbare verhuureenheden voor wat betreft type vastgoed, bouwperiode en locatie, en dat als één geheel aan een derde partij in verhuurde staat kan worden verkocht. Een waarderingscomplex kan daarom worden gedefinieerd als een aaneengesloten blok verhuureenheden van dezelfde bouwperiode. Alle verhuureenheden van de toegelaten instelling maken deel uit van een waarderingscomplex of zijn een afzonderlijk waarderingscomplex.

Er bestaat geen minimum voor het aantal verhuureenheden in een waarderingscomplex. Dit betekent dus dat een waarderingscomplex ook uit één verhuureenheid kan bestaan. Eveneens geldt dat geen maximum aantal verhuureenheden in een waarderingscomplex wordt voorgeschreven.

Het kan voorkomen dat een waarderingscomplex bestaat uit DAEB en niet-DAEB vastgoed. In dat geval dient, nadat de waarde van het waarderingscomplex is bepaald, de waarde opgesplitst te worden in een deel dat aan het DAEB vastgoed, resp. aan het niet-DAEB deel kan worden toegerekend.

De bepaling van de toekomstige inkomende en uitgaande kasstromen vindt bij woongelegenheden en parkeergelegenheden plaats aan de hand van twee scenario’s: enerzijds op basis van het doorexploiteerscenario en anderzijds op basis van het uitpondscenario. Bij BOG, MOG en intramuraal vastgoed is alleen het doorexploiteerscenario van toepassing.

Het doorexploiteerscenario veronderstelt dat verhuureenheden worden doorverhuurd. Daarbij wordt verondersteld dat elk jaar bij een deel van de verhuureenheden, de huurder verhuist. Bij de leegkomende verhuureenheden wordt de eenheid opnieuw verhuurd en wordt de huur na mutatie opgetrokken naar de potentiële huur, die bepaald is op basis van de markthuur of de maximale huur op basis van het woningwaarderingstelsel. Aan het einde van de 15-jarige DCF-periode wordt een eindwaarde opgenomen. De kasstromen en de eindwaarde worden vervolgens contant gemaakt naar het heden en opgeteld om tot een waarde in het doorexploiteerscenario te komen.

In het uitpondscenario wordt verondersteld dat verhuureenheden bij mutatie leeg worden verkocht. In tegenstelling tot het doorexploiteerscenario wordt de huur voor deze verhuureenheden niet opgetrokken, maar wordt daarvoor in de plaats een verkoopkasstroom opgenomen. Na de 15-jarige DCF-periode wordt de eindwaarde van de nog niet verkochte verhuureenheden bepaald. De kasstromen en de eindwaarde worden contant gemaakt en vervolgens opgeteld om tot de waarde in het uitpondscenario te komen.

Bij woongelegenheden en parkeergelegenheden worden de verhuureenheden in het waarderingscomplex eerst afzonderlijk gewaardeerd volgens beide scenario’s. De waarde op basis van het doorexploiteerscenario, resp. het uitpondscenario is de som van de waarde van alle verhuureenheden in het waarderingscomplex. Nadat de waarden op basis van beide scenario’s zijn bepaald, leidt de hoogste waarde van de twee scenario’s uiteindelijk tot de marktwaarde van het waarderingscomplex.

Voor verhuureenheden buiten de Nederlandse landsgrenzen geldt dat de waardering dient plaats te vinden met inschakeling van een externe taxateur. De reden hiervoor is dat het handboek betrekking heeft op de Nederlandse situatie en niet op vastgoed in het buitenland.

Om de te verwachte kasstromen in de DCF-berekening te bepalen, wordt gebruik gemaakt van macro-economische parameters. Het gaat hierbij om de prijsinflatie, de loonstijging, de bouwkostenstijging en de leegwaardestijging. De parameters worden hierna weergegeven.

De prijsinflatie wordt als basis gehanteerd voor de jaarlijkse indexering van de volgende posten:

– de contracthuur, exclusief de boveninflatoire opslag;

– de maximale huur en de liberalisatiegrens volgens het woningwaarderingstelsel;

– de markthuur;

– de belastingen, verzekeringen en overige zakelijke lasten.

Voor 2015 en 2016 wordt aangesloten bij de meest recente prognose van het Centraal Planbureau (CPB)5. Voor het restant van de prognoseperiode wordt aangesloten bij de lange termijn verwachting, conform het (maximale) streven van de Europese Centrale Bank (ECB).

|

2015 |

2016 |

2017 |

2018 e.v. |

|

|---|---|---|---|---|

|

Prijsinflatie |

0,50% |

1,10% |

2,00% |

2,00% |

De loonstijging vormt het uitgangspunt voor de stijging van de beheerkosten, exclusief de zakelijke lasten.

Voor 2015 en 2016 wordt aangesloten bij de meest recente prognose van het CPB.6 Voor het restant van de prognoseperiode wordt aangesloten bij de reële groei van de lonen in het verleden, die gemiddeld ongeveer 0,5% boven inflatie was. Dit sluit ook aan bij voorspellingen van het CPB en de ECB voor de arbeidsproductiviteitsgroei. De loonstijging vanaf 2017 is daarmee gelijk aan de prijsinflatie plus 0,5%.

|

2015 |

2016 |

2017 |

2018 e.v. |

|

|---|---|---|---|---|

|

Loonstijging |

1,30% |

1,40% |

2,50% |

2,50% |

De bouwkostenstijging vormt het uitgangspunt voor de stijging van de onderhoudskosten, de verkoopkosten en de verouderingskosten.

Voor de veronderstelde bouwkostenstijging wordt aangesloten bij de loonstijging. Zoals beschreven, wordt deze stijging voor 2015 en 2016 ontleend aan de meest recente prognose van het CPB. Voor het restant van de prognoseperiode geldt eveneens dat de bouwkostenstijging gelijk is gesteld aan de loonstijging.

|

2015 |

2016 |

2017 |

2018 e.v. |

|

|---|---|---|---|---|

|

Bouwkostenstijging |

1,30% |

1,40% |

2,50% |

2,50% |

De leegwaardestijging vormt de basis voor de stijging van de verkoopopbrengst in het uitpondscenario. Omdat er regionale verschillen zijn, is de leegwaardestijging voor elke provincie en voor de vier grote steden afzonderlijk weergegeven. Over 2014 en 2015 gaat het daarbij om de gerealiseerde stijgingen op basis van gegevens van het Kadaster. Vanaf 2016 is verondersteld dat de leegwaardestijging in 3 jaar geleidelijk uitkomt op 2,0%. Dit sluit aan bij de lange termijn verwachting dat de leegwaardestijging gelijk is aan de veronderstelde prijsinflatie.

|

2014 |

2015 |

2016 |

2017 |

2018 |

|

|---|---|---|---|---|---|

|

e.v. |

|||||

|

Groningen |

2,00% |

2,70% |

2,50% |

2,20% |

2,00% |

|

Friesland |

–0,10% |

2,40% |

2,30% |

2,10% |

2,00% |

|

Drenthe |

0,10% |

1,20% |

1,50% |

1,70% |

2,00% |

|

Overijssel |

0,60% |

0,70% |

1,10% |

1,60% |

2,00% |

|

Flevoland |

1,60% |

2,60% |

2,40% |

2,20% |

2,00% |

|

Gelderland |

1,60% |

2,10% |

2,10% |

2,00% |

2,00% |

|

Utrecht (provincie) |

3,80% |

3,90% |

3,30% |

2,60% |

2,00% |

|

Noord-Holland |

4,50% |

5,50% |

4,30% |

3,20% |

2,00% |

|

Zuid-Holland |

2,40% |

3,10% |

2,70% |

2,40% |

2,00% |

|

Zeeland |

–0,40% |

–0,70% |

0,20% |

1,10% |

2,00% |

|

Noord-Brabant |

1,90% |

2,10% |

2,10% |

2,00% |

2,00% |

|

Limburg |

1,90% |

2,30% |

2,20% |

2,10% |

2,00% |

|

Amsterdam |

9,10% |

9,90% |

7,30% |

4,60% |

2,00% |

|

’s-Gravenhage |

3,10% |

4,10% |

3,40% |

2,70% |

2,00% |

|

Rotterdam |

2,70% |

5,00% |

4,00% |

3,00% |

2,00% |

|

Utrecht (gemeente) |

5,50% |

7,30% |

5,50% |

3,80% |

2,00% |

|

Nederland |

2,30% |

2,90% |

2,60% |

2,30% |

2,00% |

In dit hoofdstuk worden de te hanteren gegevens en de uitgangspunten voor de waardebepaling van woongelegenheden uiteengezet. Voor de waardebepaling is het belangrijk om onderscheid te maken tussen de objectgegevens en de modelparameters. De objectgegevens zijn specifieke gegevens van de toegelaten instelling die op het niveau van de verhuureenheid beschikbaar dienen te zijn. Deze gegevens komen uit de basisadministratie van de toegelaten instelling. Naast de objectgegevens wordt gebruik gemaakt van de modelparameters. De modelparameters zijn die gegevens die noodzakelijk zijn voor de berekening van de marktwaarde. Over deze waarden geeft dit handboek uitsluitsel.

De onderstaande tabel bevat een overzicht van de specifieke objectgegevens voor woongelegenheden van de toegelaten instelling. Hierbij is onderscheid gemaakt tussen gegevens die betrekking hebben op het waarderingscomplex en op de afzonderlijke verhuureenheden.

|

Objectgegevens |

Omschrijving |

|---|---|

|

1. Waarderingscomplex |

|

|

Id waarderingscomplex |

Unieke identificatiecode van het waarderingscomplex. |

|

Mutatiekans |

De gemiddelde mutatiekans per waarderingscomplex over de periode 2011 – 2015. |

|

Aangebroken complex |

Van het waarderingscomplex zijn reeds afzonderlijke verhuureenheden verkocht. |

|

Gesplitst complex |

Het waarderingscomplex is wel of niet voor verkoop van afzonderlijke verhuureenheden gesplitst. |

|

Mogelijkheid van verkoop |

Het maximaal aantal verkoopbare verhuureenheden als percentage van het totaal aantal verhuureenheden per waarderingscomplex. |

|

2. Verhuureenheid |

|

|

Id verhuureenheid |

Unieke identificatiecode van de verhuureenheid die aansluit bij de basisadministratie. |

|

Postcode |

Viercijferige postcode van de verhuureenheid. |

|

Type verhuureenheid |

Type verhuureenheid onderscheiden naar EGW, MGW, studenteneenheid, zorgeenheid (extramuraal). |

|

Zelfstandige verhuureenheid |

Betreft het wel of niet een zelfstandige verhuureenheid. |

|

Gereguleerde verhuureenheid |

Betreft het wel of niet een gereguleerde huurovereenkomst bij de verhuureenheid. |

|

Bouwjaar |

Bouwjaar van de verhuureenheid. |

|

Oppervlakte |

De gebruiksoppervlakte (GBO) van de verhuureenheid. |

|

WWS-punten |

Het aantal punten volgens het woningwaarderingstelsel van de verhuureenheid. |

|

Actuele contracthuur |

De overeengekomen kale maandhuur van de verhuureenheid op peildatum 31-12-2015. |

|

Leegstand |

Wel of geen leegstand bij de verhuureenheid. |

|

WOZ-waarde |

WOZ-waarde van de verhuureenheid voor belastingjaar 2015, die als waardepeildatum 01-01-2014 kent. |

|

Achterstallig onderhoud |

Wel of geen achterstallig onderhoud opgenomen in de meerjarenprognose. |

|

Bedrag achterstallig onderhoud |

Indien van toepassing, het bedrag waarmee het achterstallig onderhoud kan worden verholpen. |

|

Erfpacht |

Wel of geen erfpacht bij de verhuureenheid, met de indeling: nee, ja met erfpacht afgekocht, ja met erfpachtcanon. |

|

Erfpachtcanon |

Indien van toepassing, erfpachtcanon van de verhuureenheid, een bedrag per jaar. |

|

Einddatum erfpachtcontract |

Indien van toepassing, per verhuureenheid de einddatum van het erfpachtcontract. |

|

Afkoopbedrag erfpacht |

Indien van toepassing, het bedrag dat bij verkoop van de verhuureenheid als afkoop van de erfpacht is verschuldigd. |

Met de modelparameters vindt de modelmatige waardering van de verhuureenheden in de waarderingscomplexen plaats, waarbij gebruik wordt gemaakt van de hierboven aangegeven objectgegevens. Het betreft hier de modelparameters voor de basisversie. In hoofdstuk 9 worden de vrijheidsgraden beschreven waar in de full versie gebruik van kan worden gemaakt om af te wijken van de basisversie.

De leegwaarde is de geschatte verkoopprijs op basis van de kosten koper, vrij van huur en overige lasten. De leegwaarde wordt als opbrengst in het uitpondscenario opgenomen, zodra de mogelijkheid tot de verkoop van een verhuureenheid zich voordoet.

De leegwaarde wordt gelijk gesteld aan de geïndexeerde WOZ-waarde. Hierbij wordt aangenomen dat de beschikbare WOZ-beschikking betrekking heeft op de waardepeildatum 1 januari 2014. De WOZ-waarde van de WOZ-beschikking dient dan te worden geïndexeerd met de leegwaardestijging van 2014 en 2015 om een leegwaarde te krijgen met peildatum 31 december 2015. Indien de WOZ-beschikking met waardepeildatum 1 januari 2014 nog niet beschikbaar is, dan wel de WOZ-beschikking met waardepeildatum 1 januari 2015 al beschikbaar is, dient deze waarde te worden aangepast zodanig dat de WOZ-waarde als objectgegeven de waardepeildatum 1 januari 2014 heeft.

De markthuur is de (kale) huurprijs per maand van een verhuureenheid die, uitgaande van optimale marketing en verhuur, kan worden gerealiseerd op de waardepeildatum 31 december 2015. In het doorexploiteerscenario wordt de markthuur gebruikt voor het bepalen van de nieuwe huur nadat een woning is gemuteerd. In het uitpondscenario speelt de markthuur een rol als sprake is van juridische beklemmingen. Door deze beklemmingen kan het voorkomen dat slechts een deel van de verhuureenheden in een complex mag worden verkocht. Indien dit deel is bereikt, mag vanaf dat moment niet meer worden verkocht in het uitpondscenario, maar zal bij mutatie sprake zijn van wederverhuur. In dat geval is de markthuur van belang bij het bepalen van de nieuwe huur na mutatie. Voorts dient bij leegstand ook de markthuur genomen te worden, in plaats van de contracthuur.

Op basis van gegevens van de Nederlandse Vereniging van Makelaars (NVM) over de gerealiseerde markthuren van woningen per maand over de periode januari 2013 tot en met juni 2015 is de markthuur in procenten van de leegwaarde geschat op waardepeildatum 31 december 2015. De hoogte van de markthuur is daarbij afhankelijk van de volgende woningkenmerken:

– Leegwaarde ingedeeld in 16 klassen

– Bouwjaar ingedeeld in zes bouwjaarklassen

– Woningtype ingedeeld in twee typen

– Oppervlakte (GBO) ingedeeld in zes klassen

– COROP-gebied met 40 gebieden7

Bij de schatting is gebruik gemaakt van een referentiewoning. De keuze voor de referentiewoning heeft geen invloed op de hoogte van de markthuur van de andere woningen. Onderstaande tabel geeft de kenmerken van de referentiewoning weer.

|

Kenmerk |

Klasse |

|---|---|

|

Leegwaarde |

> 175.000 ≤ 200.000 |

|

Bouwjaarklasse |

≥ 1990 |

|

Woningtype |

MGW |

|

Oppervlakte |

≥ 100 ≤ 149 |

|

COROP gebied |

Agglomeratie ’s-Gravenhage |

De markthuur voor deze referentiewoning bedraagt op jaarbasis 6,18% van de leegwaarde. Onderstaande tabellen geven de afzonderlijke effecten op het markthuurpercentage weer van elk van de onderscheiden kenmerken. Om te komen tot de markthuur van de overige woningen, anders dan de referentiewoning, worden de afzonderlijke effecten opgeteld bij of afgetrokken van het markthuurpercentage van de referentiewoning. Daarbij wordt een bovengrens van het markthuurpercentage van 10% en een ondergrens van 3,25% gehanteerd.

|

Leegwaardeklasse |

Effect |

Leegwaardeklasse |

Effect |

|---|---|---|---|

|

≤ 50.000 |

3,50% |

> 225.000 ≤ 250.000 |

–0,47% |

|

> 50.000 ≤ 75.000 |

3,22% |

> 250.000 ≤ 275.000 |

–0,55% |

|

> 75.000 ≤ 100.000 |

2,35% |

> 275.000 ≤ 300.000 |

–0,65% |

|

> 100.000 ≤ 125.000 |

1,49% |

> 300.000 ≤ 350.000 |

–0,79% |

|

> 125.000 ≤ 150.000 |

0,93% |

> 350.000 ≤ 400.000 |

–0,93% |

|

> 150.000 ≤ 175.000 |

0,42% |

> 400.000 ≤ 450.000 |

–1,02% |

|

> 175.000 ≤ 200.000 |

0,00% |

> 450.000 ≤ 500.000 |

–1,08% |

|

> 200.000 ≤ 225.000 |

–0,25% |

> 500.000 |

–1,50% |

|

Bouwjaarklasse |

Effect |

Bouwjaarklasse |

Effect |

|---|---|---|---|

|

< 1900 |

0,66% |

≥ 1940 < 1970 |

0,30% |

|

≥ 1900 < 1920 |

0,62% |

≥ 1970 < 1990 |

–0,01% |

|

≥ 1920 < 1940 |

0,38% |

≥ 1990 |

0,00% |

|

Woningtype |

Effect |

Woningtype |

Effect |

|---|---|---|---|

|

EGW |

–0,20% |

MGW |

0,00% |

|

Oppervlakteklasse |

Effect |

Oppervlakteklasse |

Effect |

|---|---|---|---|

|

< 40 |

–0,84% |

≥ 100 < 150 |

0,00% |

|

≥ 40 < 70 |

–0,41% |

≥ 150 < 200 |

0,62% |

|

≥ 70 < 100 |

–0,23% |

≥ 200 |

1,20% |

|

COROP-gebied |

Effect |

COROP-gebied |

Effect |

|---|---|---|---|

|

Oost-Groningen |

0,04% |

Agglomeratie Haarlem |

–0,23% |

|

Delfzijl en omgeving |

–0,08% |

Zaanstreek |

–0,18% |

|

Overig Groningen |

–0,08% |

Groot-Amsterdam |

0,04% |

|

Noord-Friesland |

–0,50% |

Het Gooi en Vechtstreek |

–0,20% |

|

Zuidwest-Friesland |

–0,63% |

Aggl. Leiden en Bollenstreek |

–0,23% |

|

Zuidoost-Friesland |

–0,63% |

Agglomeratie ’s-Gravenhage |

0,00% |

|

Noord-Drenthe |

–0,14% |

Delft en Westland |

–0,32% |

|

Zuidoost-Drenthe |

0,05% |

Oost-Zuid-Holland |

–0,68% |

|

Zuidwest-Drenthe |

–0,44% |

Groot-Rijnmond |

–0,14% |

|

Noord-Overijssel |

–0,63% |

Zuidoost-Zuid-Holland |

–0,46% |

|

Zuidwest-Overijssel |

–0,40% |

Zeeuws-Vlaanderen |

–0,36% |

|

Twente |

–0,40% |

Overig Zeeland |

–0,36% |

|

Veluwe |

–0,71% |

West-Noord-Brabant |

–0,30% |

|

Achterhoek |

–0,66% |

Midden-Noord-Brabant |

–0,37% |

|

Arnhem/Nijmegen |

–0,39% |

Noordoost-Noord-Brabant |

–0,51% |

|

Zuidwest-Gelderland |

–0,53% |

Zuidoost-Noord-Brabant |

–0,30% |

|

Utrecht |

–0,44% |

Noord-Limburg |

–0,37% |

|

Kop van Noord-Holland |

–0,58% |

Midden-Limburg |

–0,68% |

|

Alkmaar en omgeving |

–0,49% |

Zuid-Limburg |

–0,09% |

|

IJmond |

–0,45% |

Flevoland |

–0,04% |

Het bepaalde markthuurpercentage is alleen van toepassing op peildatum 31 december 2015. De markthuur in de jaren daarna wordt berekend door de markthuur ultimo 2015 aan te passen met de prijsinflatie.

Voor studenteenheden en extramurale zorgeenheden zijn onvoldoende gegevens beschikbaar om een markthuur op te baseren. Aansluitend bij de praktijk, is daarom de markthuur voor studenteneenheden en extramurale zorgeenheden gelijk gesteld aan de maximale huur volgens het woningwaarderingstelsel. Dit huurniveau is ook van toepassing bij een leegstaande eenheid.

De exploitatiekosten bestaan uit de onderhoudskosten, onderscheiden naar instandhoudings-onderhoud, mutatieonderhoud en achterstallig onderhoud. Daarnaast vallen ook de beheerkosten, belastingen verzekeringen, overige zakelijke lasten en verhuurderheffing onder de exploitatiekosten. Deze kostensoorten worden hierna nader toegelicht.

Instandhoudingsonderhoud

Het instandhoudingsonderhoud is het onderhoud dat gedurende de 15-jarige DCF-periode nodig is om een verhuurbare eenheid in dezelfde technische en bouwkundige staat te houden, als waarin het zich op de waardepeildatum bevindt. Het gaat hierbij niet om investeringen die leiden tot een verbetering van de kwaliteit van de verhuureenheid. Het instandhoudingsonderhoud leidt ook niet tot een hogere huur.

De hoogte van de kosten voor het instandhoudingsonderhoud is afhankelijk van twee kenmerken van de verhuureenheid:

– Bouwjaar ingedeeld in vijf klassen.

– Type verhuureenheid ingedeeld in vier typen.

De bedragen voor het instandhoudingsonderhoud zijn ontleend aan waarderingsgegevens van de toegelaten instellingen die op marktwaarde hebben gewaardeerd, en zijn weergegeven in onderstaande tabel. De bedragen zijn per jaar, inclusief 21% BTW.

|

Instandhoudingsonderhoud naar type en bouwjaarklasse |

|||||

|---|---|---|---|---|---|

|

Type |

Bouwjaar |

||||

|

< 1960 |

1960 – 1974 |

1975 – 1989 |

1990 – 2004 |

≥ 2005 |

|

|

EGW |

909 |

994 |

835 |

891 |

882 |

|

MGW |

861 |

946 |

787 |

843 |

834 |

|

Studenteneenheid |

516 |

601 |

442 |

498 |

489 |

|

Zorgeenheid (extramuraal) |

1.006 |

1.091 |

932 |

987 |

979 |

Mutatieonderhoud

Mutatieonderhoud doet zich voor bij het verhuizen van de huurder. De hoogte van de kosten voor het mutatieonderhoud is afhankelijk van het type verhuureenheid. De bedragen voor het mutatieonderhoud zijn ontleend aan de waarderingsgegevens van de toegelaten instellingen, die op marktwaarde hebben gewaardeerd, en zijn weergegeven in de onderstaande tabel. Daarbij geldt dat de bedragen per mutatie gelden. De bedragen zijn inclusief 21% BTW.

|

Type |

Mutatieonderhoud |

|---|---|

|

EGW |

810 |

|

MGW |

608 |

|

Studenteneenheid |

182 |

|

Zorgeenheid (extramuraal) |

608 |

Achterstallig onderhoud

Achterstallig onderhoud of onderhoudsgebreken moeten worden betrokken bij de waardering van de woongelegenheden. Het gaat dan met name om achterstallig onderhoud en onderhoudsgebreken voor zover deze niet, of niet volledig, zijn meegenomen bij de hoogte van de WOZ-waarde. Onder meer kan dit betrekking hebben op funderingsproblemen en asbest dat moet worden verwijderd. Het gaat hierbij dus niet om instandhoudingsonderhoud, dat bedoeld is om een eenheid in eenzelfde technische en bouwkundige staat te houden.

De correctie bij de waardering is aan de orde als de toegelaten instelling de ingreep om achterstallig onderhoud of onderhoudsgebreken ongedaan te maken, in de meerjarenprognose heeft opgenomen. De contante waarde van de kosten van deze ingreep dienen dan in mindering te worden gebracht op de waarde van de betreffende verhuureenheid. De bedragen zijn inclusief 21% BTW.

Beheerkosten

Beheerkosten zijn de kosten die worden gemaakt voor het beheer van de verhuureenheid. Het gaat hierbij om de kosten gemaakt voor de verhuur en marketing van de verhuureenheden. De niet-object gebonden kosten, maatschappelijke beheerkosten, taxatiekosten en accountantskosten worden niet gerekend tot de beheerkosten.

De hoogte van de beheerkosten is afhankelijk van het type verhuureenheid. De bedragen voor de beheerkosten zijn ontleend aan waarderingsgegevens van de toegelaten instellingen die op marktwaarde hebben gewaardeerd, en zijn weergegeven in onderstaande tabel. De bedragen zijn per verhuureenheid, per jaar, inclusief 21% BTW.

|

Type |

Beheerkosten |

|---|---|

|

EGW |

408 |

|

MGW |

397 |

|

Studenteneenheid |

349 |

|

Zorgeenheid (extramuraal) |

339 |

Belastingen, verzekeringen en overige zakelijke lasten

Onder belastingen en overige zakelijke lasten vallen de gemeentelijke OZB, de rioolheffing en de verontreinigingsheffing, als ook de waterschapsbelasting. Deze belastingen en heffingen verschillen per gemeente en waterschap. Daarnaast zijn er kosten voor de verzekeringen.

Toegelaten instellingen kunnen voor de gemeentelijke OZB gebruik maken van de door COELO gepubliceerde gemeentelijke tarieven 20158. De gemeentelijke OZB wordt als een percentage van de WOZ-waarde weergegeven.

Voor de rioolheffing, de verontreinigingsheffing, de waterschapsbelasting en verzekeringen, is een gemiddeld percentage per verhuureenheid opgenomen. De percentages, waarop dit gemiddelde is gebaseerd, zijn ontleend aan de waarderingsgegevens van de toegelaten instellingen en weergegeven in onderstaande tabel. Het percentage heeft initieel betrekking op de WOZ-waarde met peildatum 1 januari 2014. Tijdens de 15-jarige DCF-periode wordt het initieel, op basis van de WOZ-waarde tot stand gekomen bedrag, geïndexeerd met de prijsinflatie. Inclusief 21% BTW.

|

Belastingen, verzekeringen en overige zakelijke lasten |

|

|---|---|

|

Gemeentelijke OZB |

Gemeentelijke tarieven 2015 zoals gepubliceerd op de website van COELO uitgedrukt in een percentage van de WOZ-waarde met waardepeildatum 1-1-2014. |

|

Belastingen, verzekeringen en overige zakelijke lasten (excl. gemeentelijke OZB) |

0,13% van de WOZ-waarde |

Verhuurderheffing

Op grond van de huidige wet dient de verhuurderheffing voor de volledige DCF-periode te worden opgenomen. De heffing wordt berekend als een percentage van de WOZ-waarde. In 2015 betreft het de WOZ-beschikking op de waardepeildatum 1 januari 2014. De WOZ-waarde wordt jaarlijks geïndexeerd met de leegwaardestijging.

De heffing wordt alleen opgenomen voor zelfstandige woongelegenheden met een huur die aan het begin van het kalenderjaar onder de liberalisatiegrens ligt. Indien de huur gedurende de DCF-periode door mutatie of jaarlijkse huurverhoging aan de zittende bewoner boven de liberalisatiegrens uitkomt, dan wordt geen heffing meer ingerekend. De geldende tarieven zijn opgenomen in de onderstaande tabel.

|

2016 |

2017 |

2018 e.v. |

|

|---|---|---|---|

|

Tarief WOZ |

0,491% |

0,536% |

0,536% |

Bij de huurstijging wordt onderscheid gemaakt tussen de jaarlijkse huurverhoging en de huuraanpassing bij mutatie. De jaarlijkse huurverhoging is van toepassing op de contracthuur, de markthuur en de maximale huur. In de basisversie worden deze drie huurniveaus geïndexeerd met de prijsinflatie van het voorafgaande jaar. Daarnaast is er de komende jaren sprake van een jaarlijkse boveninflatoire opslag op de huurverhoging.

Boveninflatoire huurverhoging

De jaarlijkse boveninflatoire huurverhoging, geldt alleen voor de contracthuur van gereguleerde zelfstandige verhuureenheden. De hoogte van de opslag boven de prijsinflatie is afhankelijk van overheidsbeleid dat kan wijzigen, en de verwachtingen daarover in de markt. De verwachting in de markt is dat in samenhang met het huursombeleid, de komende jaren de boveninflatoire huurverhoging beperkt zal zijn. Er wordt om die reden voor een korte periode met een beperkte opslag van 0,5% gerekend. Hierbij is verondersteld dat door de kopende belegger de mogelijkheden die het rijksbeleid biedt, worden benut. Bij het toepassen van de boveninflatoire huurverhoging geldt de randvoorwaarde dat de huur niet boven de markthuur of de maximale huur uitkomt.

|

2016 |

2017 |

2018 |

2019 e.v. |

|

|---|---|---|---|---|

|

Zelfstandige eenheden |

0,5% |

0,5% |

0,5% |

0,0% |

|

Onzelfstandige eenheden |

0,0% |

0,0% |

0,0% |

0,0% |

Huursprong bij mutatie

In het doorexploiteerscenario gaat de huur van woongelegenheden bij mutatie naar de markthuur of de maximale huur, afhankelijk of de woongelegenheid bij mutatie is te liberaliseren. Hierbij is het volgende het geval:

– Indien de maximale huur lager dan of gelijk is aan de liberalisatiegrens, dan is de nieuwe huur het minimum van de markthuur en de maximale huur volgens het woningwaarderingstelsel.

– Indien de maximale huur hoger is dan de liberalisatiegrens, dan is de nieuwe huur de markthuur.

Voor de waardering is ook de te verwachten bevriezing van de liberalisatiegrens van belang. De bevriezing van de liberalisatiegrens geldt voor de jaren 2016, 2017 en 2018. Hierdoor is het mogelijk dat de huur eerder de liberalisatiegrens overschrijdt. Als deze overschrijding plaats vindt, is daaropvolgende jaar geen verhuurderheffing meer verschuldigd.

Onder huurderving oninbaar valt de huur die door wanbetaling, tijdelijke leegstand of anderszins niet is te incasseren. Structurele leegstand wordt hierin niet opgenomen. De huurderving wordt opgenomen als een vast percentage van 1,0% over de huursom voor de gehele DCF-periode. Dit percentage is ontleend aan de waarderingsgegevens van toegelaten instellingen.

Bij de hoogte van de mutatiekans wordt onderscheid gemaakt tussen de mutatiekans in het doorexploiteerscenario en in het uitpondscenario.

– Mutatiekans bij doorexploiteren

De mutatiekans in het doorexploiteerscenario is gelijk aan de gemiddelde mutatiekans van de betreffende verhuureenheden over de afgelopen vijf jaar (2011 – 2015).

– Mutatie bij uitponden

De mutatiekans in het uitpondscenario kan per prognosejaar variëren, waarbij de mutatiekans voor doorexploiteren de basis vormt voor de hoogte van de mutatiekans bij uitponden. De opslagen in het uitpondscenario zijn ontleend aan waarderingsgegevens van toegelaten instellingen, die op marktwaarde hebben gewaardeerd, en zijn hieronder weergegeven. De volgende opslagen zijn van toepassing:

– Jaar 1: Indien sprake is van een niet-aangebroken waarderingscomplex, dan geldt een opslag van 2% op de mutatiekans voor doorexploiteren. Indien er wel al is uitgepond, wordt de mutatiekans voor doorexploiteren gevolgd.

– Jaar 2 tot en met 5: De mutatiekans voor doorexploiteren wordt gevolgd. Er wordt dus geen opslag toegepast.

– Jaar 6 tot en met 15: Voor de laatste jaren van de DCF-periode geldt dat de hoogte van de mutatiekans wordt verlaagd naar 70% van de mutatiekans die wordt gehanteerd in het doorexploiteerscenario.

Minimale en maximale mutatiekans

Voor zowel de mutatiekans bij doorexploiteren, als de mutatiekans bij uitponden wordt een minimale mutatiekans van 2% gehanteerd voor alle typen verhuureenheden. Voor de maximale mutatiekans wordt een uitsplitsing naar type verhuureenheid gemaakt: EGW, MGW en zorgeenheid (extramuraal) kennen een maximale mutatiegraad van 50%. Studenteneenheden kennen een maximale mutatiegraad van 100%. Indien een mutatiegraad in een complex boven de maximale mutatiegraad komt te liggen, dan geldt dat de mutatiegraad gelijk wordt gesteld aan het maximum.

Splitsingskosten zijn de kosten die moeten worden gemaakt om een complex dat nu als een geheel staat geregistreerd in het Kadaster te splitsen. Hierdoor kan het complex vervolgens per verhuureenheid worden verkocht. De splitsingskosten worden verdeeld in juridische en technische splitsingskosten.

– Juridische splitsingskosten

Juridische kosten betreffen vergoedingen die voortkomen uit de splitsingsverordening van gemeenten en daarbij gaat het om notaris- en kadasterkosten. Voor juridische kosten wordt een norm gehanteerd van 500 euro per te splitsen eenheid.

– Technische splitsingskosten

Technische splitsingskosten zijn de kosten die worden gemaakt ten behoeve van de nadere voorwaarden, die voortvloeien uit de afgegeven splitsingsvergunning door de gemeente. Het gaat hierbij niet om onderhoudskosten, maar om de aanvullende eisen die in het kader van de splitsing dienen te worden gerealiseerd.

In de modelmatige bepaling van de marktwaarde worden geen technische splitsingskosten opgenomen. Als de corporatie dat nodig acht, kunnen de technische splitsingskosten via de full versie als afzonderlijke vrijheidsgraad worden meegenomen. In dat geval is tussenkomst van een externe taxateur vereist met een nadere toelichting.

De verkoopkosten zijn de kosten die worden gemaakt voor de verkoop van de verhuureenheden in het uitpondscenario. Onder deze kosten vallen makelaarskosten en, indien aanwezig, eventuele andere handelingskosten. Onderhoudskosten die worden gemaakt om een woning gereed te maken voor verkoop en de overdrachtsbelasting, vallen niet onder de verkoopkosten. De hoogte van het percentage is ontleend aan de waarderingsgegevens van toegelaten instellingen. Het in de tabel weergegeven percentage is alleen van toepassing op de peildatum 31 december 2015. Het bedrag ultimo 2015 wordt aangepast conform de bijbehorende bouwkostenontwikkeling en is inclusief 21% BTW.

|

Verkoopkosten |

|

|---|---|

|

Verkoopkosten |

1,7% van de leegwaarde |

Erfpacht beïnvloedt de waarde van de verhuureenheid. Het effect van de erfpacht op de waarde vloeit voort uit de consequenties die de erfpacht voor de koper heeft. Er zijn in Nederland verschillende vormen van erfpacht. In deze paragraaf worden alleen enkele hoofdlijnen beschreven. Als de consequenties van de erfpacht voor de waardering te veel afwijken van deze hoofdlijnen, is maatwerk nodig dat op basis van de full versie mogelijk is.

Als de erfpacht niet is afgekocht en als sprake is van een jaarlijkse canon, zonder dat bij verkoop aan een belegger of vervolgens bij uitponden aan een particulier een afkoopsom is verschuldigd, is de betreffende canon een doorlopende kasstroom die onderdeel vormt van de DCF-berekening. Afhankelijk van de erfpachtovereenkomst, dient deze canon wel of niet te worden geïndexeerd. Loopt het contract niet voor nog minimaal 15 jaar door, dan wordt een inschatting gemaakt van de canon bij ingang van het nieuwe contract. Door de complexiteit van deze methodiek, is in dat geval maatwerk vereist, dat via de full versie mogelijk is.

In sommige gevallen zal sprake zijn van een afkoopsom omdat bij verkoop aan een belegger, sprake is van een bestemmingswijziging van sector van toegelaten instellingen naar beleggersector. Deze afkoopsom dient dan in de DCF-berekening meegenomen te worden.

De disconteringsvoet is de marktconforme rendementseis waartegen de verwachte toekomstige inkomsten en uitgaven contant worden gemaakt. In de basisversie wordt geen onderscheid gemaakt tussen de hoogte van de disconteringsvoet in het doorexploiteer- en uitpondscenario. Met het herstel van de koopwoningmarkt, zijn nu onvoldoende redenen om aan te nemen dat de te verwachten kasstromen in het doorexploiteer- en uitpondscenario een andere risicoprofiel kennen.

De disconteringsvoet wordt opgebouwd uit de volgende drie onderdelen:

1. De risicovrije rentevoet.

2. De vastgoedsector specifieke opslag.

3. De opslag voor het object- en marktrisico.

De hoogte van de risicovrije rentevoet wordt bepaald aan de hand van het 24-maands historisch gemiddelde van de 10-jaar EURO Interest Rate Swap (IRS). Doordat gebruik wordt gemaakt van het 24-maands gemiddelde, worden incidentele pieken van de rente op de peildatum van de waardering voorkomen.

De vastgoed sectorspecifieke opslag is een vastgoedsector gebonden risico-opslag, welke dient ter compensatie voor het extra risico dat wordt gelopen voor het investeren in vastgoed, ten opzichte van de risicovrije rente. Het percentage voor de vastgoedsector specifieke opslag is ontleend aan waarderingsgegevens van toegelaten instellingen.

|

Opbouw disconteringsvoet |

|

|---|---|

|

Risicovrije rentevoet |

1,76% |

|

Vastgoed sectorspecifieke opslag |

4,90%1 |

De sectorspecifieke opslag is met 0,2%-punt verlaagd ten opzichte van de in 2014 door taxateurs toegepaste disconteringsvoet De reden is dat de verhuurderheffing in 2014 niet als een doorlopende kasstroom is ingerekend en in plaats daarvan de opslag van 0,2% is toegepast. In dit handboek is de verhuurderheffing wel als doorlopende kasstroom ingerekend zodat de opslag op de disconteringsvoet vervalt.

De opslagen voor het markt- en objectrisico zijn gecombineerd. Deze gecombineerde opslag is afhankelijk gesteld van drie kenmerken van de verhuureenheden:

– Bouwjaar ingedeeld in vijf bouwjaarklassen.

– Type verhuureenheid ingedeeld in vier typen.

– Regio ingedeeld in vier regio’s9.

Bij de schatting van de hoogte van de opslag voor het markt- en objectrisico is gebruik gemaakt van een referentieobject. De keuze voor het referentieobject heeft geen invloed op de hoogte van de disconteringsvoet van de andere verhuureenheden. De schatting van deze opslag is gebaseerd op waarderingsgegevens van toegelaten instellingen, die op marktwaarde hebben gewaardeerd. Vervolgens is de disconteringsvoet geactualiseerd op basis van de marktontwikkelingen in 2015. Deze actualisatie heeft geleid tot een daling van de discontovoet met 0,3%-punt.

|

Kenmerk |

Klasse |

|---|---|

|

Bouwjaarklasse |

< 1960 |

|

Type verhuureenheid |

EGW |

|

Regio |

West |

De totale disconteringsvoet voor het referentie-object bedraagt 7,36%. Aangezien de risicovrije rentevoet en de vastgoedsector specifieke opslag samen op 6,66% uitkomen, kan afgeleid worden dat bij het referentieobject de opslag voor het markt- en objectrisico 0,70% bedraagt.

Om tot de disconteringsvoet van de afzonderlijke verhuureenheden te komen, wordt gebruik gemaakt van het referentieobject. De onderstaande tabellen geven de op- en afslagen ten opzichte van het referentieobject weer bij elk van de onderscheiden kenmerken. Door per verhuurbare eenheid de kenmerken te bepalen en vervolgens de relevante op- en afslagen op te tellen bij, respectievelijk af te trekken van de totale disconteringsvoet van het referentieobject, ontstaat de disconteringsvoet van de overige verhuureenheden.

|

Bouwjaarklasse |

Opslag |

|---|---|

|

< 1960 |

0,00% |

|

1960 – 1974 |

0,13% |

|

1975 – 1989 |

–0,06% |

|

1990 – 2004 |

–0,25% |

|

≥ 2005 |

–0,50% |

|

Type |

Opslag |

|---|---|

|

EGW |

0,00% |

|

MGW |

0,15% |

|

Studenteneenheid |

–0,34% |

|

Zorgeenheid (extramuraal) |

0,35% |

|

Regio |

Opslag |

|---|---|

|

Noord |

0,53% |

|

Oost |

0,32% |

|

Zuid |

0,64% |

|

West |

0,00% |

De eindwaarde is de marktwaarde van het waarderingscomplex aan het einde van het 15e jaar. Deze waarde is gelijk aan de contante waarde van de verwachte kasstromen die vanaf het 16e exploitatiejaar worden verwacht. Deze eindwaarde wordt vervolgens contant gemaakt met de gehanteerde disconteringsvoet naar de waardepeildatum en is zo onderdeel van de marktwaarde.

De berekening van de eindwaarde verschilt in het doorexploiteerscenario ten opzichte van het uitpondscenario.

Eindwaarde in het doorexploiteerscenario

Bij de berekening van de eindwaarde in het doorexploiteerscenario wordt vanaf het 16e jaar wederom verondersteld dat sprake is van doorexploiteren met een voortdurende looptijd10. Alle afzonderlijke kasstromen ontwikkelen zich met de eigen groeivoet. Voor de onderhoudskosten bijvoorbeeld is de groeivoet gelijk aan stijging van de bouwkostenindex. Bij huurdersmutatie wordt, waar dat aan de orde is, de huur opgetrokken naar de markthuur of de maximale huur volgens het woningwaarderingsstelsel. Voor woningen met een huur onder de liberalisatiegrens blijft de verhuurderheffing van toepassing op basis van het vanaf 2017 gehanteerde percentage van de WOZ-waarde. Voorts wordt rekening gehouden met veroudering. In de praktijk wordt via een renovatie functionele veroudering ongedaan gemaakt. De kosten die hiermee gemoeid zijn, worden benaderd door vanaf het 16e jaar de kosten voor instandhoudingsonderhoud met 100% te verhogen. De bedragen die zo worden ingerekend corresponderen met een eenmalige renovatie. De eindwaarde aan het eind van het 15e jaar is gelijk aan al deze kasstromen, contant gemaakt met de gehanteerde disconteringsvoet.

Desgewenst kan ervoor worden gekozen om bij de bepaling van de eindwaarde aan het einde van het 15e jaar, naast het verder doorexploiteren, ook de mogelijkheid van uitponden vanaf het 16e jaar te betrekken. Dit is geen verplichting, maar iets waarvoor de corporatie zelf kan kiezen. In dat geval wordt binnen het doorexploiteerscenario vanaf het 16e jaar verondersteld dat het waarderingscomplex alsnog uitgepond wordt met ook een voortdurende looptijd totdat alle woongelegenheden van het complex zijn verkocht. Verkoop vindt plaats bij mutatie en de netto verkoopopbrengsten maken deel uit van de kasstromen. De hoogte en het verloop van de mutatiegraad is gelijk aan die bij het uitpondscenario. De kasstromen van de dan nog verhuurde woongelegenheden verlopen zoals in het doorexploiteerscenario, inclusief de verhuurderheffing voor zover van toepassing, en de opslag voor veroudering. De eindwaarde op het eind van het 15e jaar is dan weer gelijk aan al deze kasstromen contant gemaakt met de gehanteerde disconteringsvoet. Indien deze benadering ook wordt gevolgd, is de eindwaarde gelijk aan de hoogste van de tweede berekende eindwaarden. Het is aan de toegelaten instelling om ervoor te kiezen deze benadering in het doorexploiteerscenario te betrekken bij het bepalen van de eindwaarde.

Eindwaarde in het uitpondscenario

De eindwaarde in het uitpondscenario is gebaseerd op het verder uitponden van de, aan het eind van het 15e jaar, nog niet verkochte woongelegenheden. Hierbij wordt de mutatiekans met 50% gehalveerd ten opzichte van de mutatiekans die wordt gehanteerd in het doorexploiteerscenario. De kasstromen van de dan nog verhuurde woongelegenheden verlopen zoals in het doorexploiteerscenario, inclusief de verhuurderheffing voor zover van toepassing, en de opslag voor veroudering. De eindwaarde op het eind van het 15e jaar is dan weer gelijk aan al deze kasstromen contant gemaakt met de gehanteerde disconteringsvoet.

Tot slot zijn de overdrachtskosten van belang. De overdrachtskosten zijn de overdrachtsbelasting en de overige kosten, bestaande uit de notaris- en de registratiekosten bij de verkoop van het waarderingscomplex in verhuurde staat. De overdrachtskosten worden weergegeven als een percentage van de berekende waarde van een verhuureenheid.

|

Overdrachtskosten |

|

|---|---|

|

Overdrachtsbelasting |

2% |

|

Overige aankoopkosten |

1% |

|

Totale overdrachtskosten |

3% |

Indien op het waarderingscomplex of een deel daarvan, op de waardepeildatum 31 december 2015 een ook voor een derde, onherroepelijke verplichting tot sloop van toepassing is, dient hier bij de waardering rekening mee te worden gehouden.

Bij studenteneenheden en extramurale zorgeenheden wordt verondersteld dat deze zich in complexen bevinden die niet worden uitgepond. Dit impliceert dat voor deze verhuureenheden alleen het doorexploiteerscenario van toepassing is.

De modelmatige bepaalde marktwaarde van een complex ligt ten opzichte van de geïndexeerde WOZ-waarde over het algemeen binnen een bandbreedte van 50 en 125%. Indien dit niet het geval is, is een nadere beoordeling van de gebruikte objectgegevens nodig om te bezien of deze juist zijn. Indien de gebruikte objectgegevens juist blijken te zijn, behoeft de marktwaarde niet te worden aangepast.

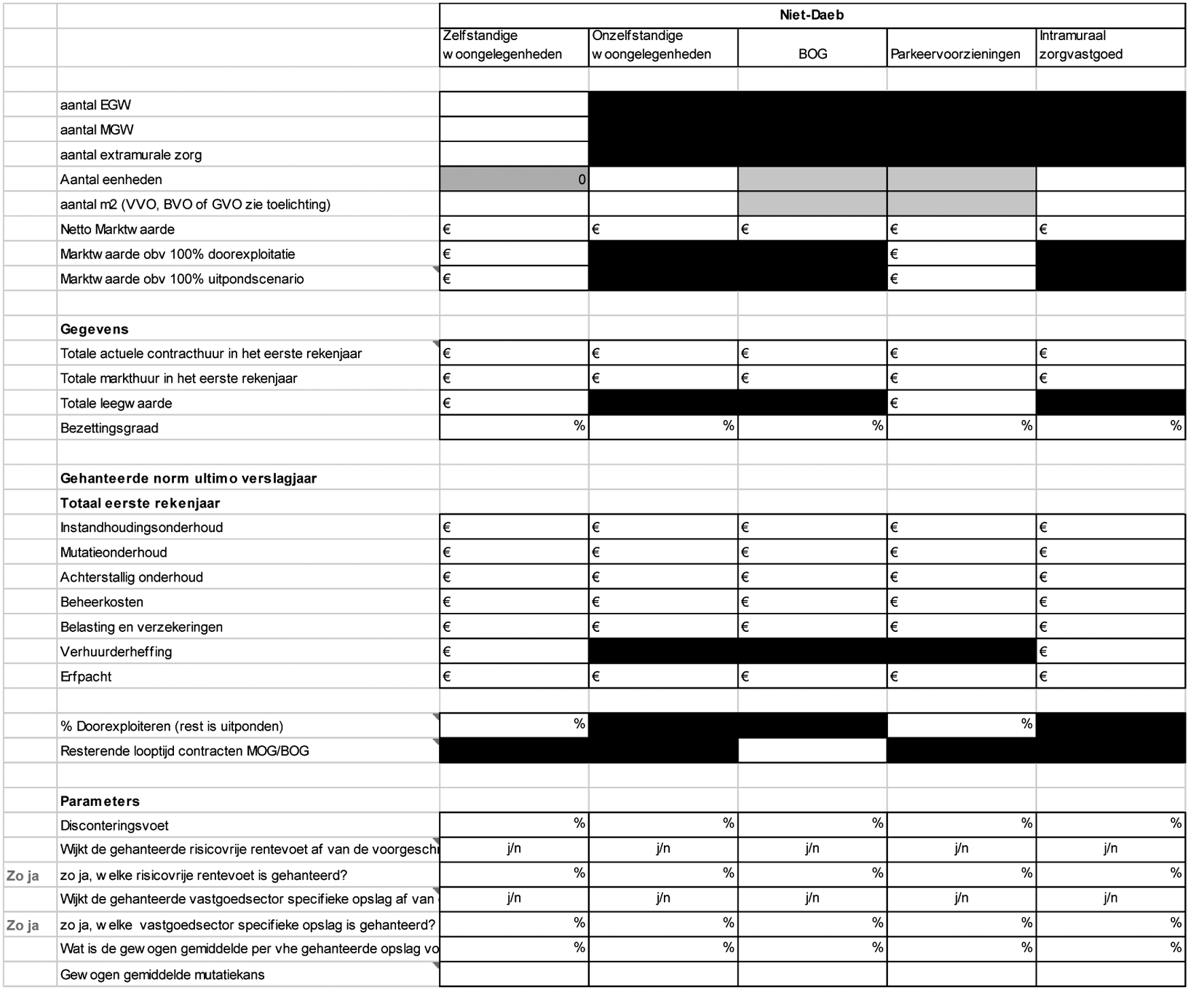

In dit hoofdstuk worden de te hanteren gegevens en de uitgangspunten voor de waardebepaling van bedrijfsmatig (BOG) en maatschappelijk (MOG) onroerend goed uiteengezet. Voor de waardebepaling is het belangrijk om onderscheid te maken tussen de objectgegevens en de modelparameters. De objectgegevens zijn specifieke gegevens van de toegelaten instelling die op het niveau van het verhuurcontract beschikbaar dienen te zijn. Deze gegevens komen uit de basisadministratie van de toegelaten instelling. Naast de objectgegevens wordt gebruik gemaakt van de modelparameters. De modelparameters zijn die gegevens die noodzakelijk zijn voor de berekening van de marktwaarde. Over deze waarden geeft dit handboek uitsluitsel.

Voor het bepalen van de marktwaarde in verhuurde staat van BOG en MOG, wordt ten opzichte van de waardering van woongelegenheden een aangepast rekenmodel gebruikt. Een belangrijk verschil met het model voor de woongelegenheden is dat voor BOG en MOG alleen wordt gewerkt met een doorexploiteerscenario en dat er geen sprake is van een uitpondscenario.

|

Bedrijfsmatig en maatschappelijk onroerend goed zijn erg heterogeen. Dit leidt ertoe dat een uniform model veelal niet geschikt is om dit type vastgoed te waarderen. Toegelaten instellingen hebben bij dit type vastgoed de vrijheid om de full versie toe te passen. Indien de huursom van bedrijfsmatig, maatschappelijk en intramuraal zorgvastgoed tezamen meer dan 5% van de totale huursom uitmaakt, van de DAEB-tak of de niet-DAEB tak afzonderlijk, is toepassing van de full versie met de inschakeling van een externe taxateur verplicht. |

De volgende tabel bevat een overzicht van de specifieke objectgegevens voor BOG en MOG van de toegelaten instelling.

|

Objectgegevens |

Beschrijving |

|---|---|

|

a) Waarderingscomplex |

|

|

Id waarderingscomplex |

Unieke identificatiecode van het waarderingscomplex. |

|

b) Verhuureenheid |

|

|

Id verhuurcontract |

Unieke identificatiecode van het verhuurcontract die aansluit bij de basisadministratie. |

|

Postcode |

Viercijferige postcode van de verhuureenheid. |

|

Type verhuurcontract |

Type van de verhuureenheid naar BOG en MOG. |

|

Bouwjaar |

Bouwjaar van de verhuureenheid. |

|

Oppervlakte vvo |

Verhuurbaar vloeroppervlak (vvo) in m2 van de verhuureenheid |

|

Oppervlakte bvo |

Verhuurbaar bruto vloeroppervlak (bvo) in m2 van de verhuureenheid. |

|

Ingangsdatum huurcontract |

Datum waarop de contracthuur van kracht wordt, respectievelijk is geworden. |

|

Einddatum huurcontract |

Datum waarop de contracthuur wordt beëindigd. |

|

Actuele contracthuur |

Overeengekomen kale jaarhuur van het verhuurcontract op peildatum 31-12-2015. |

|

Markthuur |

Markthuur per jaar per m2 vvo van het verhuurcontract. |

|

Indicatie verlenging huurcontract |

Is wel of niet sprake van een verwachte verlenging van het verhuurcontract. |

|

Herzieningshuur |

Herzieningshuur per herzieningsdatum (bij geen huurdersmutatie). |

|

Aantal maanden leegstand |

Aantal maanden leegstand bij huurdersmutatie. |

|

WOZ-waarde |

WOZ-waarde van het contract voor belastingjaar 2015, die als waardepeildatum 01-01-2014 kent. |

|

Achterstallig onderhoud |

Wel of geen achterstallig onderhoud opgenomen in de meerjarenprognose. |

|

Achterstallig onderhoud bedrag |

Indien van toepassing, het bedrag waarmee achterstallig onderhoud kan worden verholpen. |

|

Erfpacht |

Wel of geen erfpacht bij de verhuureenheid, met de indeling: nee, ja met erfpacht afgekocht, ja met erfpachtcanon. |

|

Erfpachtcanon |

Indien van toepassing, erfpachtcanon van de verhuureenheid, een vast bedrag per m2 bvo. |

|

Einddatum erfpachtcontract |

Indien van toepassing, wordt de einddatum van het erfpachtcontract, per verhuurcontract, opgegeven. |

|

Afkoopbedrag erfpacht |

Indien van toepassing, het bedrag per m2 bvo dat bij verkoop van het verhuurcontract als afkoop van de erfpacht is verschuldigd. |

Met de modelparameters vindt de modelmatige waardering plaats, uitgaande van de objectgegevens, die in het voorafgaande zijn beschreven. Het betreft hier de modelparameters voor de basisversie. Verderop zullen de afwijkingen worden beschreven die mogelijk zijn op de modelparameters in de full versie.

De markthuur is de huurprijs per maand die, uitgaande van optimale marketing en verhuur, kan worden gerealiseerd op peildatum 31 december 2015. Daarbij geldt dat de markthuur in het doorexploiteerscenario wordt gebruikt voor het bepalen van de nieuwe huur nadat een verhuurcontract is beëindigd. De markthuur wordt door de toegelaten instelling per jaar in m2 vvo van het contract als objectgegeven opgegeven.

De huurinkomsten worden bepaald op basis van de gegevens van de huidige huurcontracten. De huidige contracthuur wordt tot de einddatum opgenomen en op het moment van de einddatum zijn er twee mogelijkheden:

1. Het huidige huurcontract wordt verlengd.

2. Het huidige huurcontract wordt opgezegd.

– Verlenging

Bij verlenging van het huidige contract geldt dat op basis van de herzieningshuur, de nieuwe huur wordt opgenomen.

– Opzegging

Indien aan het einde van het huurcontract wordt verwacht dat opzegging zal plaatsvinden, wordt er van uitgegaan dat een nieuw marktconform huurcontract kan worden afgesloten. Op dat moment wordt een nieuwe huur opgenomen op basis van de markthuur. Er wordt dan ook rekening gehouden met een periode van leegstand en met mutatiekosten.

De jaarlijkse stijging van de markthuur en de contracthuur is gelijk aan de prijsinflatie van het voorafgaande jaar.

De exploitatiekosten bestaan uit de onderhoudskosten, onderscheiden naar instandhoudings-onderhoud, achterstallig onderhoud en mutatieonderhoud. Verder zijn er kosten voor beheer, belastingen, verzekeringen en overige zakelijke lasten. Deze kostensoorten worden hierna nader toegelicht.

Instandhoudingsonderhoud

Het instandhoudingsonderhoud is het onderhoud dat gedurende de 15-jarige DCF-periode nodig is om het verhuurde in dezelfde technische en bouwkundige staat te houden, als waarin het zich op het moment van waarderen bevindt. Het gaat hierbij niet om investeringen die leiden tot een verbetering van de kwaliteit van het verhuurcontract. Het instandhoudingsonderhoud leidt ook niet tot een hogere huur.

De bedragen voor het instandhoudingsonderhoud zijn ontleend aan waarderingsgegevens van de toegelaten instellingen, die op marktwaarde hebben gewaardeerd, en zijn weergegeven in onderstaande tabel. De bedragen zijn per m2 bvo, inclusief 21% BTW.

Er wordt geen onderscheid gemaakt tussen BOG en MOG.

|

Instandhoudingsonderhoud |

|

|---|---|

|

Instandhoudingsonderhoud |