Staatscourant van het Koninkrijk der Nederlanden

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2021, 48131 | ander besluit van algemene strekking |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2021, 48131 | ander besluit van algemene strekking |

Nr. 2021-0000234981

's-Gravenhage, 28 december 2021

De Staatssecretaris van Financiën,

Gelet op artikel 15 van de Wet op belastingen van rechtsverkeer, de artikelen 27a en 84c van de Wet op de accijns, artikel 16b van de Wet op de belasting van personenauto’s en motorrijwielen 1992, artikel 81a van de Wet op de motorrijtuigenbelasting 1994, artikel 90 van de Wet belastingen op milieugrondslag en artikel 222 van de Provinciewet;

Besluit:

In de Wet op belastingen van rechtsverkeer wordt in artikel 15, eerste lid, onderdeel p, subonderdeel 4°, '€ 400.000' vervangen door '€ 440.000'.

De Wet op de accijns wordt als volgt gewijzigd:

A. Artikel 27 wordt als volgt gewijzigd:

1. In het eerste lid, onderdeel a, worden '€ 905,54' en '€ 813,14' vervangen door '€ 917,31', onderscheidenlijk '€ 823,71'.

2. In het eerste lid, onderdeel b, wordt '€ 521,68' vervangen door '€ 528,46'.

3. In het eerste lid, onderdeel c, wordt '€ 38,36' vervangen door '€ 38,86'.

4. In het eerste lid, onderdeel d, wordt '€ 355,23' vervangen door '€ 359,85'.

B. In artikel 71e, tweede lid, wordt '€ 150,23' vervangen door '€ 152,18'.

C. In artikel 71g, tweede lid, wordt '€ 87,76' vervangen door '€ 88,90'.

In de Wet op de belasting van personenauto’s en motorrijwielen 1992 wordt in artikel 9, tweede lid, de tabel vervangen door:

|

Bij een CO2-uitstoot vanaf |

tot |

bedraagt de belasting het in kolom III vermelde bedrag, vermeerderd met het bedrag dat wordt berekend door het in kolom IV vermelde bedrag te vermenigvuldigen met het aantal gram/km CO2-uitstoot dat de in kolom I vermelde CO2-uitstoot te boven gaat |

|

|---|---|---|---|

|

I |

II |

III |

IV |

|

0 gram/km |

34 |

€ 0 |

€ 24 |

|

34 gram/km |

60 |

€ 816 |

€ 85 |

|

60 gram/km |

– |

€ 3.026 |

€ 204 |

De Wet op de motorrijtuigenbelasting 1994 wordt als volgt gewijzigd:

A. In de in kolommen A tot en met C van onderstaande tabel aangeduide bepalingen worden de in kolom D opgenomen bedragen vervangen door de in kolom E opgenomen bedragen.

|

A Artikel |

B Lid |

C |

D Voor indexatie |

E Na indexatie |

|---|---|---|---|---|

|

23 |

1e |

1e bedrag |

€ 17,41 |

€ 17,64 |

|

23 |

1e |

2e bedrag |

€ 23,62 |

€ 23,93 |

|

23 |

1e |

3e bedrag |

€ 30,02 |

€ 30,41 |

|

23 |

1e |

4e bedrag |

€ 39,19 |

€ 39,70 |

|

23 |

1e |

5e bedrag |

€ 52,12 |

€ 52,80 |

|

23 |

1e |

6e bedrag |

€ 14,02 |

€ 14,20 |

|

23 |

1e |

7e bedrag |

€ 384,74 |

€ 389,74 |

|

23 |

1e |

8e bedrag |

€ 9,73 |

€ 9,86 |

|

23 |

2e, onderdeel a |

1e bedrag |

€ 68,27 |

€ 69,16 |

|

23 |

2e, onderdeel a |

2e bedrag |

€ 80,81 |

€ 81,86 |

|

23 |

2e, onderdeel a |

3e bedrag |

€ 93,34 |

€ 94,55 |

|

23 |

2e, onderdeel a |

4e bedrag |

€ 106,10 |

€ 107,48 |

|

23 |

2e, onderdeel a |

5e bedrag |

€ 124,16 |

€ 125,77 |

|

23 |

2e, onderdeel a |

6e bedrag |

€ 13,45 |

€ 13,62 |

|

23 |

2e, onderdeel b |

1e bedrag |

€ 80,10 |

€ 81,14 |

|

23 |

2e, onderdeel b |

2e bedrag |

€ 96,01 |

€ 97,26 |

|

23 |

2e, onderdeel b |

3e bedrag |

€ 111,94 |

€ 113,40 |

|

23 |

2e, onderdeel b |

4e bedrag |

€ 127,83 |

€ 129,49 |

|

23 |

2e, onderdeel b |

5e bedrag |

€ 139,63 |

€ 141,45 |

|

23 |

2e, onderdeel b |

6e bedrag |

€ 14,79 |

€ 14,98 |

|

23 |

3e |

1e bedrag |

€ 15,45 |

€ 15,65 |

|

23 |

3e |

2e bedrag |

€ 15,45 |

€ 15,65 |

|

24a |

1e |

1e bedrag |

€ 10,64 |

€ 10,78 |

|

24a |

1e |

2e bedrag |

€ 18,22 |

€ 18,46 |

|

24a |

1e |

3e bedrag |

€ 5,33 |

€ 5,40 |

|

24a |

1e |

4e bedrag |

€ 44,95 |

€ 45,53 |

|

24a |

1e |

5e bedrag |

€ 5,72 |

€ 5,79 |

|

24a |

1e |

6e bedrag |

€ 102,53 |

€ 103,86 |

|

24a |

1e |

7e bedrag |

€ 6,17 |

€ 6,25 |

|

24a |

1e |

8e bedrag |

€ 143,27 |

€ 145,13 |

|

24a |

1e |

9e bedrag |

€ 1,42 |

€ 1,44 |

|

24b |

1e |

1e bedrag |

€ 40,26 |

€ 40,79 |

|

24b |

1e |

2e bedrag |

€ 49,23 |

€ 49,87 |

|

24b |

1e |

3e bedrag |

€ 6,31 |

€ 6,39 |

|

24b |

1e |

4e bedrag |

€ 80,88 |

€ 81,94 |

|

24b |

1e |

5e bedrag |

€ 6,78 |

€ 6,87 |

|

24b |

1e |

6e bedrag |

€ 149,09 |

€ 151,03 |

|

24b |

1e |

7e bedrag |

€ 7,30 |

€ 7,39 |

|

24b |

1e |

8e bedrag |

€ 197,36 |

€ 199,93 |

|

24b |

1e |

9e bedrag |

€ 1,66 |

€ 1,68 |

|

25 |

€ 25,31 |

€ 25,64 |

||

|

25b |

1e bedrag |

€ 60,63 |

€ 61,42 |

|

|

25b |

2e bedrag |

€ 6,07 |

€ 6,15 |

|

|

37c |

1e |

1e bedrag |

€ 285,63 |

€ 289,34 |

|

37c |

1e |

2e bedrag |

€ 285,63 |

€ 289,34 |

|

84a |

2e |

€ 129,00 |

€ 130,00 |

B. In artikel 25a wordt de tabel vervangen door:

|

Bij een toegestane maximum massa in kilogrammen van |

Over een tijdvak van drie maanden |

|||||||||

|---|---|---|---|---|---|---|---|---|---|---|

|

Zonder koppelinrichting |

Met koppelinrichting |

|||||||||

|

Zonder luchtvering |

Met luchtvering |

Zonder luchtvering |

Met luchtvering |

|||||||

|

Met aantal assen |

Met aantal assen |

|||||||||

|

2 |

3 |

4 of meer |

2 |

3 |

4 of meer |

2 |

3 of meer |

2 |

3 of meer |

|

|

Minder dan 15.000 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

|

15.000 tot 23.000 |

€ 98,33 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

|

23.000 tot 25.000 |

€ 121,84 |

€ 121,84 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

|

25.000 tot 27.000 |

€ 121,84 |

€ 121,84 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

€ 109,40 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

|

27.000 tot 29.000 |

€ 128,77 |

€ 128,77 |

€ 128,77 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

€ 109,40 |

€ 81,70 |

€ 81,70 |

€ 81,70 |

|

29.000 tot 31.000 |

€ 189,69 |

€ 189,69 |

€ 189,69 |

€ 128,77 |

€ 128,77 |

€ 128,77 |

€ 119,04 |

€ 116,30 |

€ 81,70 |

€ 81,70 |

|

31.000 tot 33.000 |

€ 189,69 |

€ 189,69 |

€ 189,69 |

€ 128,77 |

€ 128,77 |

€ 128,77 |

€ 164,78 |

€ 116,30 |

€ 119,04 |

€ 81,70 |

|

33.000 tot 36.000 |

€ 189,69 |

€ 189,69 |

€ 189,69 |

€ 128,77 |

€ 128,77 |

€ 128,77 |

€ 247,87 |

€ 160,60 |

€ 164,78 |

€ 116,30 |

|

36.000 tot 38.000 |

€ 189,69 |

€ 189,69 |

€ 189,69 |

€ 128,77 |

€ 128,77 |

€ 128,77 |

€ 247,87 |

€ 160,60 |

€ 164,78 |

€ 116,30 |

|

38.000 tot 40.000 |

€ 189,69 |

€ 189,69 |

€ 189,69 |

€ 128,77 |

€ 128,77 |

€ 128,77 |

€ 247,87 |

€ 220,20 |

€ 181,39 |

€ 160,60 |

|

40.000 en meer |

€ 189,69 |

€ 189,69 |

€ 189,69 |

€ 128,77 |

€ 128,77 |

€ 128,77 |

€ 325,41 |

€ 325,41 |

€ 247,87 |

€ 220,20 |

C. In artikel 25c wordt de tabel vervangen door:

|

bij een eigen massa in kilogrammen van |

over een tijdvak van drie maanden |

vermeerderd met |

per 100 kg eigen massa boven |

|---|---|---|---|

|

1.000 of minder |

€ 28,51 |

||

|

1.100 tot en met 2.600 |

€ 32,16 |

€ 3,68 |

1.100 kg |

|

2.700 en meer |

€ 90,19 |

€ 1,19 |

2.700 kg |

De Wet belastingen op milieugrondslag wordt als volgt gewijzigd:

In de kolommen A tot en met C van onderstaande tabel aangeduide bepalingen worden de in kolom E opgenomen bedragen vervangen door de in kolom F opgenomen bedragen.

|

A Artikel |

B Lid |

C onderdeel |

D |

E Voor indexatie |

F Na indexatie |

|---|---|---|---|---|---|

|

18 |

€ 0,354 |

€ 0,359 |

|||

|

28 |

1e |

a |

€ 33,15 |

€ 33,58 |

|

|

28 |

1e |

b |

€ 33,15 |

€ 33,58 |

|

|

28 |

1e |

d |

€ 33,15 |

€ 33,58 |

|

|

43 |

€ 15,29 |

€ 15,49 |

|||

|

59 |

1e |

a |

1e bedrag |

€ 0,34856 |

€ 0,36322 |

|

59 |

1e |

a |

2e bedrag |

€ 0,06547 |

€ 0,06632 |

|

59 |

1e |

a |

3e bedrag |

€ 0,02386 |

€ 0,02417 |

|

59 |

1e |

a |

4e bedrag |

€ 0,01281 |

€ 0,01298 |

|

59 |

1e |

b |

€ 0,16982 |

€ 0,17203 |

|

|

59 |

1e |

c |

1e bedrag |

€ 0,03632 |

€ 0,03679 |

|

59 |

1e |

c |

2e bedrag |

€ 0,04305 |

€ 0,04361 |

|

59 |

1e |

c |

3e bedrag |

€ 0,01174 |

€ 0,01189 |

|

59 |

1e |

c |

4e bedrag |

€ 0,00113 |

€ 0,00114 |

|

59 |

1e |

c |

5e bedrag |

€ 0,00056 |

€ 0,00057 |

|

59 |

3e |

€ 0,34856 |

€ 0,36322 |

||

|

60 |

1e |

1e bedrag |

€ 0,05597 |

€ 0,05833 |

|

|

60 |

1e |

2e bedrag |

€ 0,02471 |

€ 0,02503 |

|

|

60 |

1e |

3e bedrag |

€ 0,02386 |

€ 0,02417 |

|

|

60 |

1e |

4e bedrag |

€ 0,01281 |

€ 0,01298 |

|

|

71p |

1e |

€ 30,48 |

€ 41,75 |

||

|

71p |

2e |

€ 10,73 |

€ 10,87 |

||

|

77 |

€ 7,845 |

€ 7,947 |

In de Provinciewet wordt in artikel 222, tweede lid, '116,80' vervangen door '118,40'.

Artikel 84a van de Wet op de accijns vindt geen toepassing op de in artikel II, onderdeel A, opgenomen verhogingen van de accijns.

Deze regeling zal met de toelichting in de Staatscourant worden geplaatst.

De Staatssecretaris van Financiën, J.A. Vijlbrief

Deze regeling geeft uitvoering aan de indexeringsvoorschriften, neergelegd in artikel 27a van de Wet op de accijns (WA), artikel 16b van de Wet op de belasting van personenauto’s en motorrijwielen 1992 (Wet BPM 1992), artikel 81a van de Wet op de motorrijtuigenbelasting 1994 (Wet MRB 1994), artikel 90 van de Wet belastingen op milieugrondslag (Wbm) en artikel 222 van de Provinciewet, in samenhang met de artikelen 10.1 en 10.2 van de Wet inkomstenbelasting 2001 (Wet IB 2001).

Ingevolge deze bepalingen worden de bedragen, genoemd in diverse artikelen van de WA, de Wet BPM 1992, de Wet MRB 1994, de Wbm en de Provinciewet jaarlijks bij het begin van het kalenderjaar aangepast door deze te vermenigvuldigen met de tabelcorrectiefactor, bedoeld in artikel 10.2 Wet IB 2001. Voor 2022 is deze tabelcorrectiefactor bepaald op 1,013. Gelet op de daartoe in artikel 10.1 Wet IB 2001 opgenomen mogelijkheid, is op de uit de vermenigvuldiging verkregen bedragen de nodig geachte afronding toegepast.

Daarnaast geeft deze regeling uitvoering aan het indexeringsvoorschrift, neergelegd in artikel 15 van de Wet op belastingen van rechtsverkeer (WBR). Hiermee wordt het bedrag van de woningwaardegrens voor de startersvrijstelling aangepast aan de veranderingen in de landelijk gemiddelde WOZ-waarde. Daartoe wordt het te vervangen bedrag van de woningwaardegrens gedeeld door de factor iw, bedoeld in artikel 10.3, vijfde lid, van de Wet IB 2001. Het aldus berekende bedrag wordt rekenkundig afgerond op € 5.000. Onder de factor iw wordt verstaan de verhouding van het gemiddelde van de eigenwoningwaarden die betrekking hebben op het voorafgaande kalenderjaar en het gemiddelde van die waarden die betrekking hebben op het kalenderjaar. Voor 2022 is deze factor vastgesteld op 0,913424.

Artikel I van deze regeling strekt tot aanpassing van het bedrag, genoemd in artikel 15, eerste lid, onderdeel p, subonderdeel 4°, WBR. De woningwaardegrens voor de startersvrijstelling wordt geïndexeerd om uitvoering te geven aan artikel 15, tiende lid, WBR. Toegezegd is dat jaarlijks middels de bijstellingsregeling de nieuwe woningwaardegrens bekend wordt gemaakt die gaat gelden vanaf 1 januari van niet het aankomende jaar, maar het daaropvolgende jaar, zodat de burger ruim van te voren kennis heeft van de van toepassing zijnde woningwaardegrens.1 Dat betekent in het onderhavige geval dat het bedrag van € 440.000 van toepassing wordt voor het toepassen van de startersvrijstelling met ingang van 1 januari 2023.

Artikel II van deze regeling strekt tot aanpassing van diverse in de WA opgenomen tarieven.

Bij deze regeling worden de in artikel 27 WA genoemde tarieven van gelode lichte olie, ongelode lichte olie, halfzware olie, gasolie, zware stookolie en vloeibaar gemaakt petroleumgas aangepast. Daarnaast worden enkele teruggaafbedragen aangepast (artikelen 71e en 71g WA).

Op grond van artikel 84c WA wordt in artikel VII van deze regeling bepaald dat de in artikel 84a WA bedoelde heffing over de voorraden minerale oliën geen toepassing vindt bij de aanpassing van de bedragen, genoemd in artikel 27, eerste lid, onderdelen a, b, c en d, WA (ingevolge artikel II, onderdeel A, van deze regeling).

Artikel III strekt tot aanpassing van een aantal in de Wet BPM 1992 opgenomen tarieven.

Bij deze regeling worden ingevolge artikel 16b Wet BPM 1992 de volgende verwerkingen doorgevoerd.

De bedragen genoemd in de vierde kolom van de tabel die is opgenomen in artikel 9, tweede lid, Wet BPM 1992, worden geïndexeerd met de tabelcorrectiefactor voor 2022 (1,013). Vervolgens zijn de bedragen in de derde kolom, met uitzondering van het eerste bedrag, dienovereenkomstig aangepast.

Artikel IV strekt tot indexering van diverse in de Wet MRB 1994 opgenomen tarieven. Bij deze regeling worden de tarieven geïndexeerd voor de personenauto en de bestelauto van een particulier (artikelen 23 en 24 Wet MRB 1994), de bestelauto ingericht voor invalidenvervoer en de bestelauto van een ondernemer (artikelen 24a en 24b Wet MRB 1994), het motorrijwiel (artikel 25 Wet MRB 1994), de vrachtauto (artikel 25a Wet MRB 1994), de ‘rijdende winkel’ (artikel 25b Wet MRB 1994) en de autobus (artikel 25c Wet MRB 1994). Daarnaast wordt het teruggaafbedrag in het kader van een vergunning voor een bedrijfsvoertuigenpark geïndexeerd (artikel 37c Wet MRB 1994). Ten slotte wordt het overgangstarief voor oldtimers geïndexeerd (artikel 84a Wet MRB 1994).

Voor de duidelijkheid wordt opgemerkt dat ingevolge artikel XIV van de Wet fiscale maatregelen Klimaatakkoord de tarieven, genoemd in artikel 24b Wet MRB 1994 in de tweede en derde kolom van de tabel met ingang van 1 januari 2022 eerst worden verhoogd met 4,99%. De tarieven behorend bij artikel 24b Wet MRB 1994 die zijn vermeld in kolom D (voor indexatie) van de tabel in artikel III, onderdeel A, zijn die aldus verhoogde tarieven. De verhoogde tarieven worden vervolgens geïndexeerd, waarvan de uitkomst is weergegeven in kolom E (na indexatie) van genoemde tabel.

Artikel V strekt tot aanpassing van de diverse in de Wbm opgenomen tarieven. Bij deze regeling worden de tarieven van de belasting op leidingwater (artikel 18 Wbm), de afvalstoffenbelasting (artikel 28 Wbm), de kolenbelasting (artikel 43 Wbm), de energiebelasting (artikel 59 Wbm), het verlaagde tarief van de energiebelasting voor aardgas voor verwarming ter bevordering van het groeiproces van tuinbouwproducten (artikel 60 Wbm), het tarief en het ingroeibedrag voor de CO2-heffing voor de industrie (artikel 71p Wbm) en de vliegbelasting (artikel 77 Wbm) aangepast.

In artikel 222, vierde lid, van de Provinciewet is bepaald dat het maximale aantal opcenten, genoemd in artikel 222, tweede lid, van die wet, jaarlijks zal worden aangepast met de tabelcorrectiefactor, bedoeld in artikel 10.2 Wet IB 2001. Artikel VI van deze regeling strekt daartoe.

De Staatssecretaris van Financiën, J.A. Vijlbrief

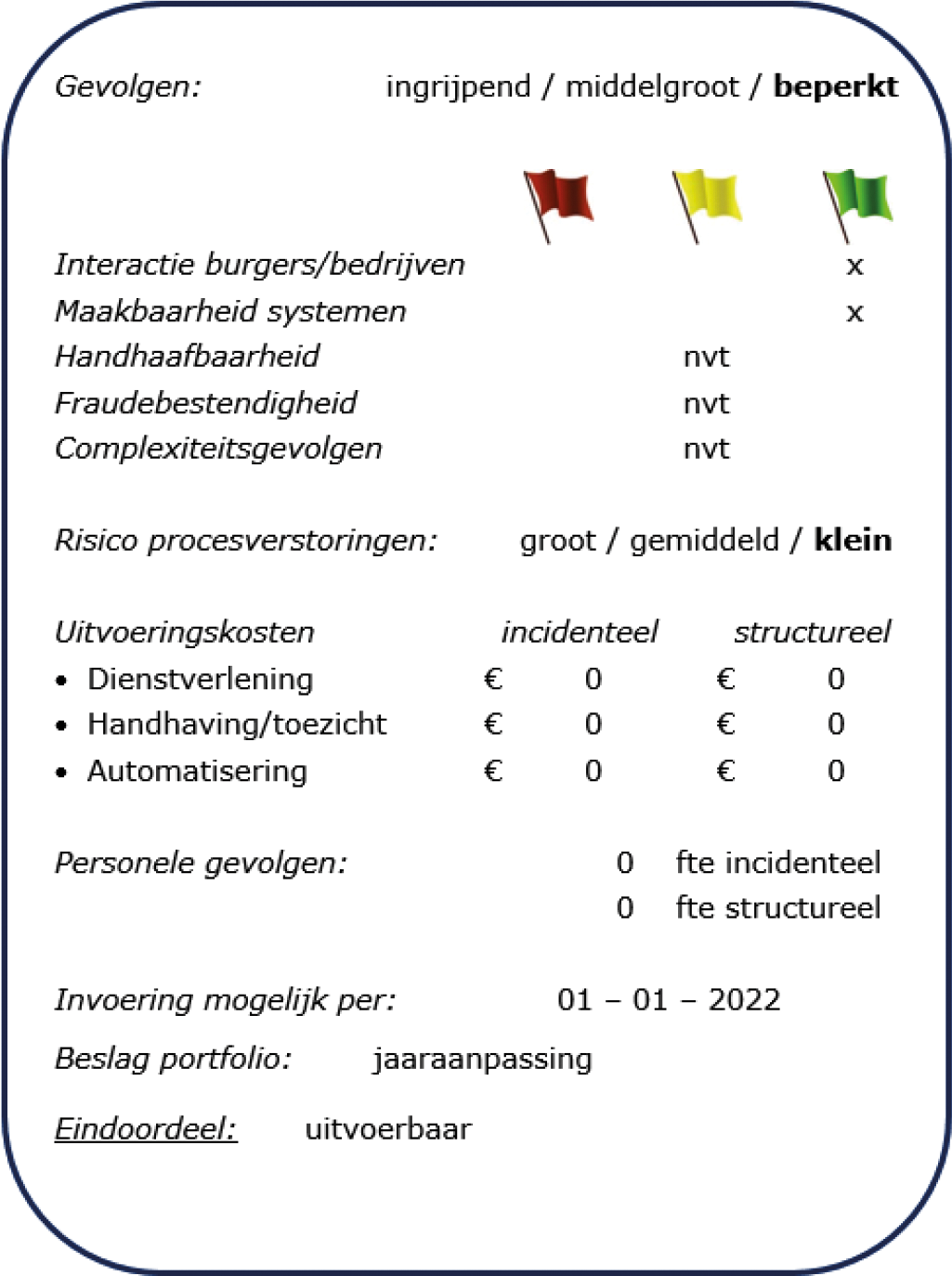

Beschrijving voorstel/regeling

In de bijstellingsregeling worden de indexaties van parameters voor diverse belastingen en de Provinciewet 2022 vastgelegd. Daarnaast wordt bepaald dat de voorziene accijnsverhoging niet wordt geheven voor voorraden minerale oliën in het vrije verkeer. De wijzigingen ten aanzien van de CO2-heffing hebben geen impact voor de Belastingdienst, omdat deze heffing wordt uitgevoerd door de NEA.

Interactie burgers/bedrijven

De door deze bijstellingsregeling aangepaste parameters zijn en worden verwerkt in de diverse systemen, publicaties, website etc.

Maakbaarheid systemen

De noodzakelijke systeemaanpassingen kunnen tijdig worden gerealiseerd. Dit betreffen parameterwijzigingen.

Handhaafbaarheid

Niet van toepassing.

Fraudebestendigheid

Niet van toepassing.

Complexiteitsgevolgen

Niet van toepassing.

Risico procesverstoringen

Het risico op procesverstoringen is klein.

Uitvoeringskosten

De incidentele kosten voor de systeemaanpassingen vallen binnen de jaaraanpassingen. Er zijn geen structurele kosten.

Personele gevolgen

Er zijn geen personele gevolgen.

Invoeringsmoment

Invoering is mogelijk per: 1 januari 2022.

Eindoordeel

Het voorstel is uitvoerbaar.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/stcrt-2021-48131.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.